[서울=뉴스핌] 배정원 인턴기자 = 연초부터 회사채 발행 소식이 잇따르면서 이번달 회사채 발행 규모는 예년에 비해서 대규모로 이루어질 전망이다.

11일 삼성증권에 따르면, 올해는 국내 기준금리 인상뿐만 아니라 글로벌 인플레이션과 미국 기준금리 인상 우려 등으로 불확실성이 큰 만큼 연초에 회사채 발행을 서두르는 기업이 많아졌다.

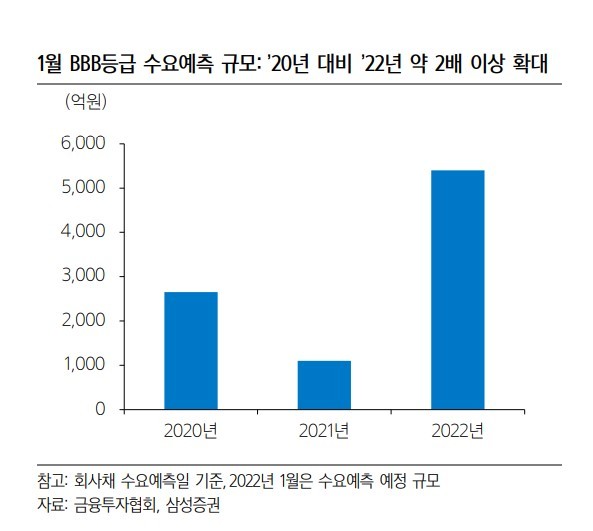

이번달 회사채 발행시장에는 BBB등급 회사채 발행 규모가 증가하는 특징이 있다. 작년부터 기업공개(IPO) 규모가 증가하면서 공모주에 우선 배정받는 하이일드 펀드(High yield Fund)가 크게 증가했다. 하이일드 펀드는 전체 공모주 물량의 5%를 우선 배정받을 수 있는 금융상품으로 BBB등급 채권 45%를 포함해 국내 채권 60%를 편입해야 한다.

즉, 하이일드 펀드 요건 상 일정 비율 이상 BBB등급을 편입해야 하기 때문에 하이일드 펀드가 증가함에 따라 BBB등급의 회사채 발행도 증가한 것이다. 특히 오는 27일로 예정된 역대 최대 공모규모의 LG에너지솔루션 IPO가 가까워지면서 공모주 우선 배정을 노리는 하이일드 펀드 운용사들의 BBB등급 회사채 수요가 늘어났다.

이에 현대로템(BBB+)은 11일 1000억원 규모의 수요예측에 나서며 올해 첫 회사채 발행에 나섰다. 한진(BBB+)은 12일 700억원 규모의 수요예측을 진행해서 오는 21일에 회사채를 발행할 예정이다. 이번달 중순에는 두산(BBB)이 700억원 규모, 대한항공(BBB+)이 3000억원 규모의 회사채를 발행할 것으로 보인다.

상반기에 현대엔지니어링과 현대오일뱅크·CJ올리브영 등의 대형 기업공개들이 예정돼 있어 하이일드 펀드의 설정규모 증가와 BBB등급 투자 확대에 따른 회사채 발행 증가는 상반기까지 지속될 전망이다.

김은기 삼성증권 연구원은 "올해 1월 회사채 수요예측 규모는 약 5조7000억원으로 예상되는 가운데, 증액 발행까지 고려하면 최대 10조원까지 예상된다"라고 말했다. 또한 오는 14일에 열리는 금융통화위원회(금통위) 이후 1월 넷째주에 4조9000억원의 수요예측이 집중되면서 쏠림현상이 나타날 것으로 전망했다.

이번 금통위에서 1%인 기준금리를 1.25%로 인상할 것으로 예상되면서 불확실성이 완화됨에 따라 회사채 투자 확대를 기대한 판단이다. 김 연구원은 "금리 인상을 이미 선반영한 시중 금리 수준을 감안할 때 작년 11월 금통위와 같이 금리 인상에도 불구하고 시중 금리가 하락할 시 투자자들의 회사채 투자수요가 커질 것으로 기대한다"라고 설명했다.

jeongwon1026@newspim.com

영상

영상