[서울=뉴스핌] 김신정 기자 = 신생 헤지펀드 운용사인 블래쉬자산운용이 동원산업과 동원엔터프라이즈의 합병에 대해 강하게 비판했다. 동원산업 일반주주들의 지분가치가 과소평가되고 대주주 입장에 유리하도록 불합리하게 산정됐다는게 이유다. 전날 여의도 증권가에선 동원산업의 가치가 지나치게 낮게 평가됐다며 동원엔터프라이즈의 동원산업 합병이 논란이 됐다.

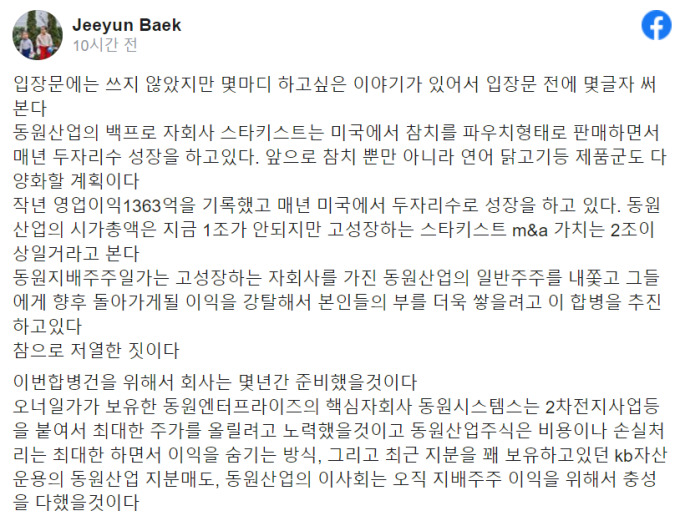

백지윤 블래쉬자산운용 대표는 13일 자신의 페이스북을 통해 "동원산업의 가치를 더욱 잘 반영될 수 있도록 합병비율이 조정돼야 한다"고 주장했다.

앞서 동원산업은 지난 7일 공시를 통해 동원엔터프라이즈와의 합병을 알렸다. 합병비율의 기준이 되는 주당평가액은 동원산업 24만8961원과 동원엔터프라이즈 19만1130원으로, 합병비율은 1: 0.7677106으로 결정됐다. 상장사인 동원산업이 비상장사인 동원엔터프라이즈를 흡수 합병하는 형태다.

백 대표는 "이 합병비율은 동원산업 일반주주들의 지분가치를 과소평가하고, 대주주 입장에서 철저히 유리하도록 산정됐다고 판단된다"고 지적했다. 그러면서 "동원산업의 기준시가 산정을 위해 사용한 주가는 지난 3월7일부터 4월6일까지로 최근 10년내 코로나 이후 저점 근처에서 거래될때 합병을 결정했다"고 말했다.

또 "올 1분기 참치 어획량과 어가 호조, 환율 효과와 스타키스트 소송 마무리 등으로 주가 재평가가 기대되는 시점에서 갑작스럽게 이뤄졌다"고 덧붙였다. 현재 블래쉬자산운용은 블라인드펀드를 통해 동원산업 지분을 보유하고 있다.

동원산업과 동원엔터프라이즈의 합병비율은 안진회계법인이 자본시장법에 의거해 동원산업의 순자산가치를 산정해 이뤄진 것으로 알려졌다. 특히 동원산업의 100% 자회사인 스타키스트의 가치가 터무니없이 낮게 산정됐다는 설명이다. 백 대표는 "스타키스트는 미국에서 참치를 파우치형태로 판매하면서 매년 두자릿수 성장을 하고 있는 회사다"며 "현재 미국내 진행됐던 가격담합 소송이 거의 마무리 되고 불확실성도 해소됐다"고 부연했다.

이어 "스타키스트의 순자산가액이 6567억원으로 반영된 동원산업의 순자산가치는 주당 38만2140원으로 저평가돼 있다고 볼 수 있다"며 "최소한 할인돼 계산된 자산가치인 38만2140원은 본질가치 산정시 고려돼야 한다"고 꼬집었다.

현재 동원엔터프라이즈의 최대주주는 김남정 동원그룹 부회장(지분 68.3%)이다. 김 부회장의 아버지는 김재철 동원그룹 명예회장이고, 형이 김남구 한국금융지주 회장이다.

블래쉬자산운용에 따르면 합병비율 산정시 동원산업의 평가액을 순자산가치 대신 기준시가로 할 경우 최대주주인 김남정 동원그룹 부회장과 김재철 동원그룹 명예회장의 지분율은 각각 약 3.92%, 1.41%씩 증가하고, 금액 기준으로는 최소 1469억원의 이익이 예상된다. 반면 동원산업 일반주주들의 지분율은 약 4.54% 감소하고, 금액 기준으로는 최소 1251억원의 손실이 예상된다.

백 대표는 "한국주식시장의 발전을 위해서 우리는 계속 싸울것이고 이건 잘못된 행동이라걸 알아야 한다"고 강조했다.

aza@newspim.com

영상

영상