[서울=뉴스핌] 고인원 기자= 미국에서 인플레이션이 예상보다 장기화할 가능성을 신호한 5월 소비자물가지수(CPI) 발표 이후 현지시간으로 14~15일 예정된 연방공개시장위원회(FOMC)에 쏠리는 관심도 남다르다.

이번 회의에서 가장 큰 관심사는 6월 금리 인상 폭이지만, 6월 이후의 긴축 스케줄을 가늠하기 위해 시장에서는 분기별로 업데이트되는 연준의 경제 전망과 점도표도 주목하고 있다.

◆ 6월 FOMC 회의 금리 인상 폭은?...'빅스텝' vs '자이언트스텝'

불과 지난주만 해도 이달 회의에서 연준이 기준 금리를 50bp 인상할 거라는 전망이 대세를 이뤘다. 하지만 41년 만에 최고 수준의 CPI가 나온 10일을 기점으로 월가 대형은행들은 75bp 인상으로 발 빠르게 전망을 수정했다. 연방 기금금리 선물 시장 역시 75bp 인상 쪽으로 기우는 분위기다.

5월 CPI 수치가 나온 지난주 10일 바클레이스와 제프리스가 '자이언트 스텝(75bp 인상)' 가능성을 언급했으며, 13일에는 골드만삭스, 노무라, JP모간도 75bp 인상으로 전망을 바꿨다. 심지어 JP모간체이스의 마이클 페롤리 수석 이코노미스트는 "100bp 인상도 완전 사소한 위험은 아니다"라며 100bp 인상 여지까지 열어두었다.

지난주만 해도 50bp 인상 전망이 95%를 넘어서며 주를 이루던 연방기금 선물시장에서도 75bp 인상 전망이 차츰 강화되며 14일 한국시간 오후 기준으로 95%를 넘어섰다. 선물시장에서는 9월에도 연준이 금리를 75bp 인상할 가능성을 84.7%로 보고 있다. 6월과 7월 각각 50bp 인상을 예상했던 데서 훨씬 급격한 금리 인상 가능성을 반영하기 시작한 것이다.

마켓워치는 이번 회의에서 연준이 자이언트 스텝을 단행하면 30년 만에 처음 있는 일이 될 것이라고 보도했다.

◆ 경제 전망과 점도표도 주목할 이슈

분기별로 업데이트되는 연준의 경제 전망과 점도표도 이번 FOMC에서 눈여겨볼 사안이다.

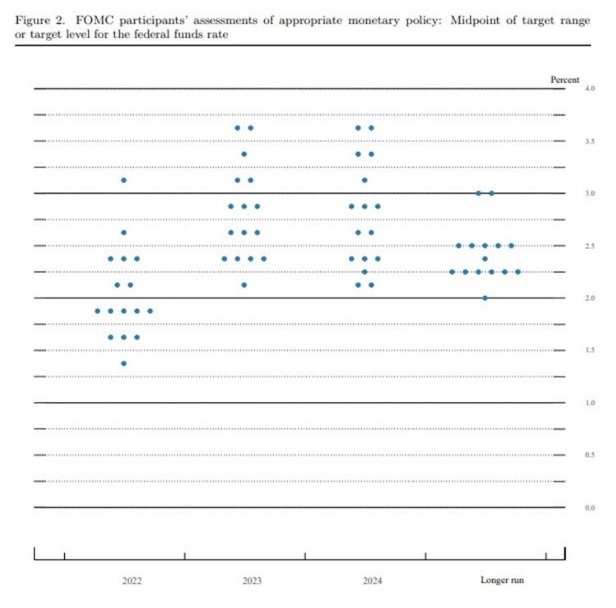

이번 회의 후 연준은 위원들의 금리 전망을 모은 점도표를 공개한다. 3개월마다 업데이트되는 점도표는 연준 위원들이 올해와 내년에 기준금리가 어느 정도까지 오를 것으로 예상하는지 보여주기 때문에, 연준의 금리 인상 속도나 폭을 가늠해볼 수 있는 중요한 자료다.

지난 3월 점도표에서 연준은 올해 말 금리 수준을 1.875%(중간값 기준)로, 2023년 말 정책 금리는 약 2.75%(중간값)으로 전망했다.

하지만 이코노미스트들은 이번에 업데이트되는 새로운 점도표에서는 연준 위원들이 올해와 내년 말 정책 금리 전망치를 상향할 것으로 예상했다.

TD 증권의 오스카 무노즈 거시 전략가는 "업데이트된 점도표에서 연준 위원들이 침체 리스크를 각오하고서라도 올해와 내년 한층 긴축적인 정책 경로를 예고할 것으로 기대한다"고 말했다. 인플레를 잡기 위해 한층 과감한 금리 인상에 나설 필요가 커진 만큼 이번 점도표에서 연준 위원들의 정책 금리 전망치가 높아질 것으로 본 것이다.

13일자 마켓워치는 결국 6월 금리인상 폭이 어떻든 현재 0.75~1%인 기준금리가 7월 회의 이후 1.875%에 근접할 것이기 때문에, 이번 점도표에서는 올 연말과 내년 말 정책 금리 전망치가 얼마나 상향되는지 눈여겨봐야 한다고 지적했다. 이를 통해 연준이 향후 몇 차례 더 금리 인상에 나설지 가늠할 수 있기 때문이다.

점도표 못지 않게 관심을 끄는 건 연준의 인플레이션 전망이다. 3월 회의에서 연준은 올해 물가 상승률을 기존 전망치 2.6%를 크게 높인 4.3%로 조정했다. 하지만 당시보다 물가 압력이 더 커진 만큼 도이체방크는 연준이 6월 전망에서는 올해 인플레 전망치를 5.6%로 한층 올려잡을 것으로 예상했다. 이후 내년 말 3%, 2024년 말에는 2.3%로 둔화하는 시나리오를 제시할 거라고 봤다.

또 연준은 이번 회의에서 국내총생산(GDP)과 실업률 전망도 업데이트 한다. 향후 경제의 침체 여부에 대한 연준의 생각을 가늠해 볼 수 있기 때문에 역시 눈여겨 볼만하다.

3월 경제 전망에서 올해 미국의 실질 국내총생산(GDP) 전망치는 2.8%로 실업률 전망치는 3.5%로 제시했다.

이와 관련해 리처드 F. 무디 리전스 파이낸셜의 수석 이코노미스트는 지난 경제 전망에서 연준이 실업률은 낮은 수준을 유지하되 인플레이션만 빠르게 둔화하는 '연착륙'을 예상했지만, 5월 CPI로 상황이 달라졌기 때문에 연준이 새롭게 업데이트할 경제 전망에도 상당한 변화가 있을 것으로 관측했다.

무엇보다 5월 수치로 연준의 긴축 필요성이 높아진 만큼 GDP 전망치는 낮추고 실업률은 높임으로써 기존 전망보다는 보다 '경착륙에 더 가까운, 하지만 침체는 아닌 연착륙'을 전망할 것으로 봤다.

◆ 파월의 입에 쏠린 눈..."올해 어느 때보다 매파적일 것"

지난 5월 월스트리트저널(WSJ)이 주최한 이벤트에 참석했던 제롬 파월 연준 의장은 "물가가 확실히 내려갈 때까지 계속 금리를 올리겠다"면서 "중립금리 이상으로 금리를 끌어올리는 것도 주저하지 않겠다"고 말했다. 수십 년 만에 최고 수준인 물가를 잡는 데 총력을 다하겠다는 뜻을 내비친 것이다. 이번 FOMC 후 가질 기자 회견에서 의장은 이같은 입장을 재차 확인할 것으로 보인다.

경제를 위축시키지도, 부양시키지도 않는 금리 수준을 뜻하는 중립 금리는 2.5% 안팎으로 추정된다. 시장에서는 파월 의장의 발언을 두고 연준이 필요시 금리를 3% 이상으로 높이고, 이 과정에서 경기가 위축되더라도 이를 감수하겠다는 의미로 해석했다.

미국 시장조사업체 야데니 리서치의 대표인 에드 야데니는 "파월은 올해 어느 때보다 이번 기자회견에서 더 매파적으로 들릴 것"이라 말했다.

그는 "의장이 한편으로는 연준이 물가를 낮추기 위해 식량과 에너지 공급을 늘릴 수는 없다는 점을 주장할 거 같다. 사실상 의장은 이를(공급난을 해결할 수 없다는걸) 인정하고 인플레를 잡기 위해 연준이 사용할 수 있는 유일한 도구는 모든 재화와 서비스에 대한 수요를 위축시킬 수 있을 정도로 금리를 인상하는 방법 뿐이라는 걸 인정할 것"으로 관측했다.

koinwon@newspim.com

영상

영상