[서울=뉴스핌] 정경환 기자 = 한화그룹의 사업 재편 소식에 한화에너지가 주목받고 있다. 경영 효율성을 위한 재편이라는 데 일정부분 공감하면서도 지주사 역할을 하는 (주)한화가 방산, 금융 등 그룹의 주력사업에 대한 지배력을 키웠다는 점에서 재계는 한화의 경영권 승계 작업이 본격화된 것으로 풀이한다. 김승연 한화그룹 회장의 아들 삼형제가 100% 지분을 보유 중인 한화에너지와 (주)한화 간 합병설이 나오는 이유다.

4일 재계에 따르면, 한화그룹의 후계 승계 구도가 점차 가시화되고 있다.

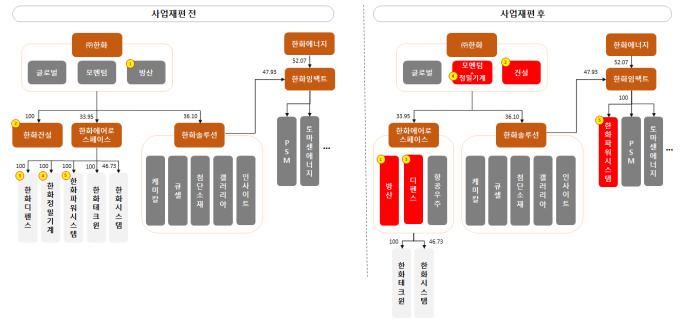

앞서 한화그룹은 지난달 29일 ㈜한화와 한화에어로스페이스, 한화임팩트를 중심으로 유사 사업군을 통합하는 사업 재편을 알렸다.

먼저, 3개 회사에 분산돼 있던 한화그룹의 방산사업이 한화에어로스페이스로 통합된다. 한화에어로스페이스는 ㈜한화에서 물적분할된 방산부문을 인수하고, 100% 자회사인 한화디펜스를 흡수합병하면서 지상에서부터 항공우주에 이르는 명실상부한 종합방산 기업으로 도약한다.

한화그룹의 지주사격인 ㈜한화는 방산부문을 한화에어로스페이스로 매각하면서 한화에어로스페이스의 자회사인 한화정밀기계를 인수해 ㈜한화/모멘텀(舊 ㈜한화/기계)의 사업역량을 확대∙강화한다. 또한, 100% 자회사인 한화건설을 흡수합병하기로 했다. ㈜한화는 이를 통해 소재, 장비 및 인프라 분야로 사업을 전문화하면서 자체 수익성, 미래 성장성을 극대화할 계획이다. 더불어 ㈜한화가 보유한 한화에어로스페이스가 종합방산기업으로 몸집을 키우며 발생하는 지분가치 상승은 궁극적으로 기업과 주주가치 제고에 도움이 될 것이란 계산이다.

한화임팩트는 한화에어로스페이스의 자회사인 한화파워시스템을 인수한다. 산업용 공기·가스압축기 등 에너지장비 전문기업인 한화파워시스템의 합류로 한화임팩트는 수소사업 밸류체인을 넓히며 전문성을 더욱 강화하게 됐다. 특히, 한화파워시스템의 sCO2(초임계 이산화탄소) 발전기 역량은 한화임팩트의 친환경 에너지 기업으로 도약하는 데 큰 힘이 될 전망이다. 한화임팩트는 2021년 글로벌 수소가스터빈 분야를 선도하는 미국 PSM과 네덜란드 Thomassen Energy를 인수한 바 있다.

한화 측은 "㈜한화, 한화에어로스페이스, 한화임팩트 3개사의 글로벌 경쟁력 강화를 위한 것"이라며 "유사 사업군 통합과 체질 개선을 통해 경영효율성을 제고하고 사업 전문성을 강화하기 위한 조치"라고 이번 재편의 배경을 설명했다.

시장의 반응은 긍정적이다. 유사한 사업을 묶음으로써 사업적 시너지를 기대할 수 있고, 그룹 주력사업 중 하나인 방산을 한 계열사에 집중시킴으로써 생산과 판매의 수직계열화로 시너지를 극대화할 수 있을 것이란 전망이다. 자체사업은 성장 모멘텀이 강화될 것으로 보이는데, 글로벌과 정밀기계 인수로 기계사업부문이 강화될 모멘텀은 신성장 동력에 주력하면서 계열사와 함께 그룹의 성장을 주도할 수 있고, 건설은 내실화와 수익성을 기반한 수주 전략으로 안정적인 실적이 기대되는 상황이다.

김장원 IBK투자증권 연구원은 "한화가 주주가치 개선에 의지가 있는지 의심을 품었던 투자자에게 이번 사업구조 개편이 이를 해소하게 만드는 계기가 될 것"이라며 "계열사의 가치 개선과 공고해진 지배력에 자체사업까지 확장하는 계기를 마련한 한화의 이번 결정은 주가에 긍정적으로 작용할 가능성이 높다"고 판단했다.

실제 (주)한화 주가는 사업 재편 발표 당일인 7월 29일 7.83%(전 거래일 대비), 한화에어로스페이스는 19.93% 뛰었다.

여기에서 그치지 않는다. 이번 사업 재편은 한화그룹의 승계 시나리오 방향성과도 부합된다는 평이다. 장남 김동관 사장이 주력 사업과 그룹 전반을 총괄하고, 차남 김동원 한화생명 부사장과 삼남 김동선 한화호텔앤드리조트 상무가 각각 금융, 호텔·리조트·유통 사업을 맡는 구도다.

한화의 이 같은 승계 전략의 중심에는 한화에너지가 자리잡고 있다. 한화에너지는 (주)한화의 지분 9.70%를 갖고 있고, 한화에너지 지분은 김동관 사장(50%), 김동원 부사장(25%), 김동선 상무(25%) 삼형제가 100% 보유 중이다.

이름 염두에 둔 듯 한화그룹은 지난해 8월 에이치솔루션과 한화에너지의 흡수합병을 결정한 바 있다. 에이치솔루션의 100% 자회사였던 한화에너지가 그 모회사를 흡수합병한 것이다. 에이치솔루션은 당시 삼형제가 지분 100%를 나눠(김동관 50%, 김동원 25%, 김동선 25%) 들고 있었기에 이것이 그대로 한화에너지 지분율로 이어졌다.

이상헌 하이투자증권 연구원은 이에 대해 "승계를 위해 김승연 회장 자제 3명이 (주)한화의 지분을 늘리는 방법이 여러 가지 있겠지만, 그 중에서 유력한 것은 (주)한화와 한화에너지와의 합병이라고 생각된다"고 했다.

재계 한 관계자는 한화의 이번 사업 재편을 두고 "(이렇게 큰 결정을 단행한다는 것은) 그룹 내부적으로는 이미 정리가 끝났다는 뜻이다"라고 언급했다.

한화 측은 "잘하는 것을 더 잘하자는 의미일 뿐"이라며 확대 해석을 경계했다. 그러면서 "이번 재편이 완료되기까지도 적지 않은 시간이 걸리는데 그 이후를 거론하긴 이르다"고 했다.

hoan@newspim.com

영상

영상