[서울=뉴스핌] 김준희 기자 = '마켓컬리'를 운영하는 새벽배송업체 컬리가 한국거래소 상장예비심사를 통과하며 본격적인 기업공개(IPO)에 돌입한다. 거래소 심사를 통과하며 9부 능선은 넘었지만, 조(兆) 단위 성장주에 대한 투심이 얼어붙으며 상장 시기 및 기업가치 조정 등 난제가 산적한 상황이다.

차량공유업체 쏘카의 흥행 참패도 하반기 IPO를 앞둔 기업들에 부담이 되고 있다. 증권가에서는 쏘카에 이어 컬리의 IPO 성공 가능성을 낮게 점치면서 올해 증시 상장을 준비하고 있는 케이뱅크, 오아시스마켓 등도 연내 상장을 낙관할 수 없다는 전망이 나온다.

24일 한국거래소에 따르면 유가증권시장본부는 22일 컬리가 상장 요건을 충족한 것으로 보고 상장예심을 통과시켰다. 지난 3월 28일 컬리가 거래소에 상장예심을 청구한 지 5개월만이다.

올해 기대주로 꼽히던 기업들이 줄줄이 IPO를 포기하면서 컬리가 연내 상장을 마무리할 수 있을지 주목된다. 거래소 상장예심을 통과하면 심사 통과일 기준 6개월 이내에 모든 공모 절차를 마쳐야 한다.

컬리는 시장 상황을 고려해 적정한 상장 시기를 찾는다는 입장이다. 이르면 올해 증시에 오르겠지만, 늦으면 내년 2월까지 상장이 미뤄질 수 있다.

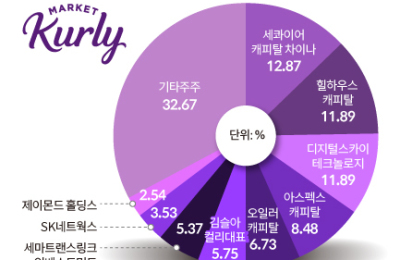

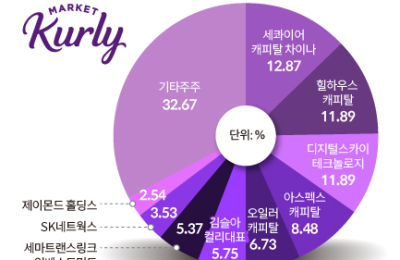

금융투자업계에서는 컬리의 몸값 조정이 불가피할 것으로 보고 있다. 시장 투심이 얼어붙은 데다 컬리와 같은 '적자' 플랫폼 기업에 대한 성장 기대감이 예전처럼 크지 않기 때문이다. 올해 초만 해도 4조~5조원대로 평가받던 컬리의 기업 가치는 현재 2조원대 내외로 예상된다.

한 기관투자자는 "최근에는 2차전지 부품·소재 관련 기업처럼 시장 관심도가 높거나 공모구조가 괜찮은 기업들에만 수요가 몰린다"며 "조금이라도 비싸다고 판단되면 경계심을 갖고 보는 분위기"라고 전했다.

다만 몸값을 낮춰 상장하더라도 흥행 여부는 미지수다. 앞서 '유니콘 특례상장' 1호 사례로 주목받은 쏘카는 몸값을 낮춰 IPO를 진행했지만, 상장 이후에도 주가는 공모가(2만8000원)를 밑돌고 있다. 마켓컬리 역시 쏘카와 동일하게 유니콘 특례상장을 통해 코스피에 도전한다.

앞선 대어들의 흥행 참패와 부정적 전망이 이어지면서 IPO를 준비중인 또 다른 대어 기업들도 긴장 상태다. 익명을 요구한 IPO 업계 관계자는 "지나친 고평가를 받는 기업들이 시장에 들어와 물을 흐리면 이후 IPO 시장이 다 죽게 된다"며 "앞서 상장한 기업이 두드려 맞으면 후발주자로 나서는 기업들도 다 영향을 받을 수밖에 없게 된다"고 지적했다.

컬리에 이어 증시 상장이 예상되는 조 단위 대어는 인터넷은행 케이뱅크와 새벽배송업체 '오아시스마켓'을 운영하는 오아시스다. 케이뱅크의 경우 지난 6월 30일 한국거래소에 코스닥 상장을 위한 상장예비심사를 청구했다.

오아시스마켓은 컬리, SSG닷컴과 함께 '새벽배송 3사'라고 불린다. 경쟁사와 달리 안정적인 영업이익을 보이고 있지만, 플랫폼 기반 비즈니스라는 점에서 컬리에 대한 시장 평가 영향을 받을 것으로 전망된다.

다만 오아시스마켓은 컬리의 IPO 성적과는 별개로 증시 상장을 추진하겠다는 방침이다. 오아시스마켓 관계자는 "주관사와 협의해 IPO 심사청구서를 채워가고 있으며 컬리 상장과는 별개로 저희만의 일정으로 갈 것"이라고 말했다.

zunii@newspim.com

영상

영상