[서울=뉴스핌] 고인원 기자= 오는 25~27일 잭슨홀 미팅을 앞두고 나온 경제지표들의 결과가 엇갈리면서 시장이 미 경제의 침체와 인플레 지속 우려 사이에서 혼란스러워하고 있다.

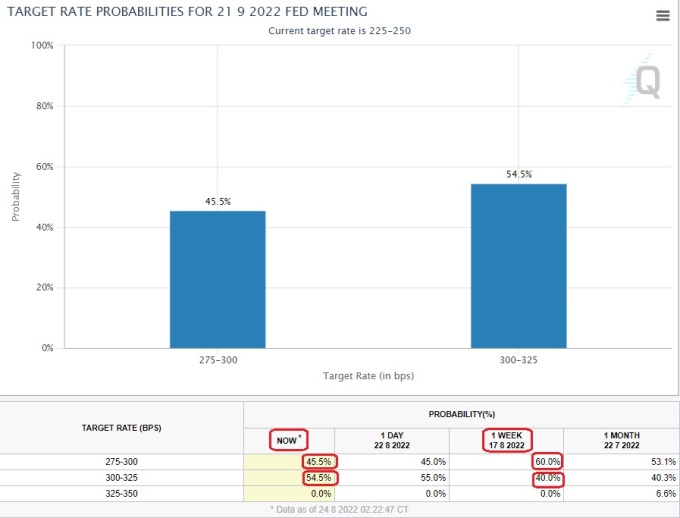

간밤 예상보다 저조한 미국의 주택시장 지표와 8월 구매관리자지수(PMI)가 나오자 경기 침체 우려가 다시 고개를 들며, 연방기금 금리선물 시장에서는 미 연준이 9월에 기준금리를 50bp(1bp=0.01%포인트) 금리를 인상할 가능성을 50% 넘게 반영했다.

불과 하루 전인 22일 75bp 인상이 우세하던 데서 분위기가 반전된 것이다. 하지만 장 막판으로 갈수록 50bp 전망이 소폭 후퇴하며 50bp와 75bp 인상 가능성을 거의 비등하게 반영했다. 9월 연준의 금리 인상폭을 두고 시장이 하루에도 몇 번을 오락가락할 만큼 시장도 확신이 부족한 상황인 것이다.

이를 두고 23일(현지시간)자 마켓워치는 시장이 ①미 연방준비제도(연준)가 금리 인상을 이어 나갈만큼 높은 인플레이션이 이어질지 아니면, ②인플레이션 문제를 해결하면서 동시에 연준의 비둘기파로의 '피벗(pivot·태도 전환)'을 이끌어 낼 경기 침체가 나타날지를 두고 갈팡질팡하고 있다고 지적했다.

그도 그럴만한 것이 지금까지 나온 경기 지표가 엇갈린 모습을 보이며 투자자들 사이 혼란을 키우고 있기 때문이다.

7월 미국의 소비자물가지수(CPI) 상승률은 전년 대비 8.5%로 7월(9.1%)에 비해 둔화하며 시장의 인플레이션 우려를 줄였다. 인플레이션을 유발하는 원인 중 하나인 국제 유가가 우크라이나 전쟁 이전 수준으로 떨어진 것도 인플레 정점 기대감을 키웠다.

지난 7월 연방공개시장위원회(FOMC) 이후 미 증시가 랠리를 보여온 것도 이런 배경에서다. 물가 상승세가 꺾이고 있는 마당에 연준이 강력한 긴축을 이어가며 경기 경착륙을 유발하지는 않을 것이란 관측이 힘을 얻으며 미 증시도 6월 중순의 저점을 딛고 반등했다. FOMC 이후 성명에서 파월 의장이 "언젠가는 금리 인상 속도를 늦추는 것이 적절할 것"이라고 언급한 것도 피벗 기대감을 키웠다.

하지만 이후 일부 지역 연방은행 총재들이 시장의 피벗 기대감을 꺾는 매파적 발언을 잇달아 내놓은데다 인플레이션이 완화하긴했지만 확실히 정점을 찍었다고 보긴 어렵다는 비관론이 다시 확산하며 지난주 미 증시의 상승세는 다시 꺾였다. 독일의 7월 생산자물가지수(PPI)가 전년 동월 대비 37.2% 역대 최대폭 오른 것 역시 인플레이션 정점 기대감에 찬물을 끼얹었다. 유럽의 인플레이션이 예상보다 심각한 것으로 확인되며 미국도 상황을 낙관할 수 없다는 우려에 연준이 당분간 금리 인상을 이어나갈 것이란 관측에 다시 힘이 실렸다.

이 가운데 23일(현지시간) 나온 지표는 미 경제의 침체 가능성을 신호했다. 7월 신규 주택 판매는 전년 동기 대비 29.6% 급감하며 2016년 1월 이후 최저로 줄었다. S&P글로벌이 발표한 미국의 8월 서비스업 구매관리자지수(PMI) 역시 27개월 만에 최저로 하락했다.

시포트 글로벌 홀딩의 톰 디 갈로마는 마켓워치에 "경제 지표가 악화하자 시장은 연준이 9월 0.5%포인트 금리 인상을 통해 피벗에 나설 가능성을 고려하고 있다"고 지적했다. 그는 이어 "나는 정책이 전환될 것으로 보지 않지만 시장은 그렇게 보기 시작했다"고 진단했다.

그러면서 7월 신규 주택 데이터를 언급하며 "주택시장이 실제로 침체되기 시작했다"며 "하지만 연준은 완전한 경기 침체가 10월쯤에 일어나기 전에 최대한 금리를 올리고 싶어할 것"이라고 판단했다. 침체 가능성이 높긴 하지만 9월까지 연준이 매파적 기조를 꺾을 가능성은 낮다고 판단한 것이다.

간밤 채권시장도 오락가락한 모습을 보였다. 예상보다 저조한 주택 판매 데이터에 연준의 금리 정책 전망에 민감한 2년물을 필두로 미 국채 금리가 일제히 하락하며 10년물 금리가 장중 3% 밑으로 잠시 떨어지면서 2년물과 10년물의 금리차가 일시 좁혀지기도 했다. 하지만 장 마감이 다가오면서 채권시장은 안정을 되찾았고 7년물~30년물 국채금리는 소폭 상승하는 모습을 보였다.

루즈벨트앤크로스의 존 패러웰 헤드 트레이더는 "신규 주택 판매 발표 직후 투자 심리에 변화가 생기는 듯했지만 국채 금리가 다시 회복되며 결국 중립으로 돌아왔다"면서 "시장에 불확실성이 많아 시장의 의견이 매주, 매일 바뀌고 있는 상황"이라고 지적했다.

koinwon@newspim.com

영상

영상