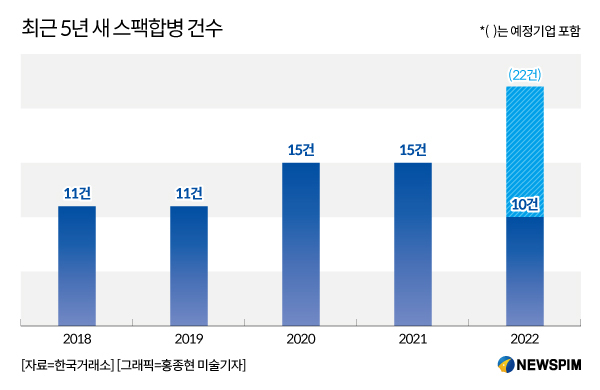

[서울=뉴스핌] 김준희 기자 = 증시 변동성 확대로 기업공개(IPO) 투심이 얼어붙은 가운데 우회상장 통로인 '스팩(기업인수목적회사)'을 통한 증시 데뷔가 급증하고 있다. 올 하반기에만 12개 기업이 스팩 합병 상장을 계획하면서 스팩 합병 건수가 역대 최다치인 22건에 달할 전망이다.

13일 한국거래소에 따르면 올해 들어 스팩 합병으로 국내 증시에 상장한 기업수는 10건에 이른다. 1월 IBKS제15호스팩과 합병한 하인크코리아를 시작으로 누보, 파이버프로, 웨이버스, 하이딥, 모비데이즈, 원텍, 태성, 코닉오토메이션, 솔트웨어 등이 증시 안착에 성공했다.

올 하반기 스팩 합병을 앞둔 기업도 12곳에 이른다. 이 경우 올해 스팩 합병을 통한 기업 상장 건수는 22건으로, 역대 최고 수준이다. 지난 2018~2019년 스팩 합병 건수는 각각 11건, 2020~2021년 스팩 합병 건수는 각각 15건에 불과했다.

올해는 IPO 시장 위축으로 스팩을 통한 우회 상장이 활황을 보이고 있다. 특히 IPO를 통한 수요예측으로는 제대로 된 기업 가치를 인정받기 어렵다는 생각에 당장은 수익이 나지 않는 성장 기업들의 스팩행이 두드러지고 있다. 터치 기술 솔루션 개발사 하이딥의 경우 기술특례상장을 준비하다 스팩으로 방향을 틀어 상장했다.

스팩은 비상장기업 인수합병(M&A)이 목적인 서류상 회사다. 공모를 통해 모은 투자금으로 우량한 비상장회사를 사들인다. 스팩 상장을 통한 우회 상장 시 자금조달 규모가 작고 홍보 효과가 떨어진다는 단점이 있지만, 시장 상황과 관계없이 원하는 상장 시점을 선택할 수 있다는 장정도 있다.

최근에는 시장 불확실성이 커진 만큼 스팩 합병 시 안정적으로 기업가치를 예측할 수 있다는 점도 이점으로 꼽힌다. 올해 IPO 대어로 꼽히던 기업들이 줄줄이 수요예측 단계에서 흥행에 참패하며 스팩을 찾는 기업들이 많아졌다는 분석이다.

상장 업무에 정통한 한 업계 관계자는 "IPO의 경우 수요예측 과정을 거쳐야 기업 가치를 알게 되지만 스팩 합병은 주주 3분의 1의 동의만 받으면 된다"며 "중간 단계에서부터 원하는 기업가치를 받아갈 수 있어 기업들에게 대안으로 떠올랐다"고 설명했다.

또 다른 금융투자업계 관계자는 "요즘 분위기가 적자 기업의 경우 직상장을 하면 공모 과정에서 두드려 맞겠지만 스팩 합병 같은 경우는 회사의 성장성에 대해 주주들만 설득하면 된다. 다수의 투자자들을 만나는 것보다 비용도 적게 든다"고 분위기를 전했다.

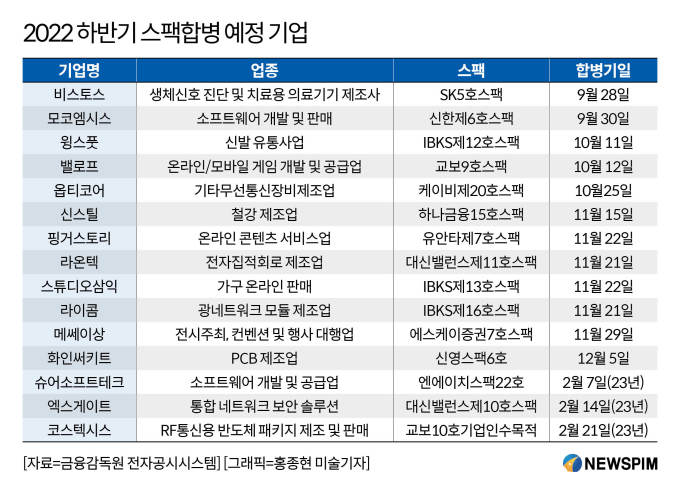

올 하반기 스팩을 통한 우회 상장을 앞둔 기업은 ▲비스토스 ▲모코엠시스 ▲윙스풋 ▲밸로프 ▲옵티코어 ▲신스틸 ▲핑거스토리 ▲라온텍 ▲스튜디오삼익 ▲라이콤 ▲메쎄이상 ▲화인서키트 등이다. 업종은 생체신호 진단 및 치료용 의료기기 제조사부터 소프트웨어 개발, 신발 유통업 등 다양하다.

금융투자업계는 증시 변동성이 높은 상황에서 한동안 스팩 합병 시장이 활황을 이어갈 것으로 내다보고 있다.

내년 초 합병을 앞둔 기업만 세 곳에 이른다. 슈어소프트테크가 엔에이치스팩22호와 합병을 앞두고 있고, 엑스게이트와 코스텍시스는 각각 대신밸런스제10호스팩과 교보10호기업인수목적과 합병할 예정이다.

zunii@newspim.com

영상

영상