[서울=뉴스핌] 이윤애 기자 = 국내 채권시장에 또 한번의 위기를 맞게 됐다. 레고랜드에 이어 흥국생명의 신종자본증권(영구채) 조기상환 미행사 사태가 발생하며 파장이 어디까지 갈지 긴장감이 감돌고 있다.

내년 한국 기업들의 외화채권 만기는 올해보다 20% 이상 증가하는데 이번 사태로 차환 부담이 한층 커질 것이란 우려가 나온다. 또한 시장에서는 흥국생명과 유사한 성격의 채권을 발행해 놓은 보험사에서도 유사한 사태가 발생할지 여부에도 촉각을 곤두세우고 있다.

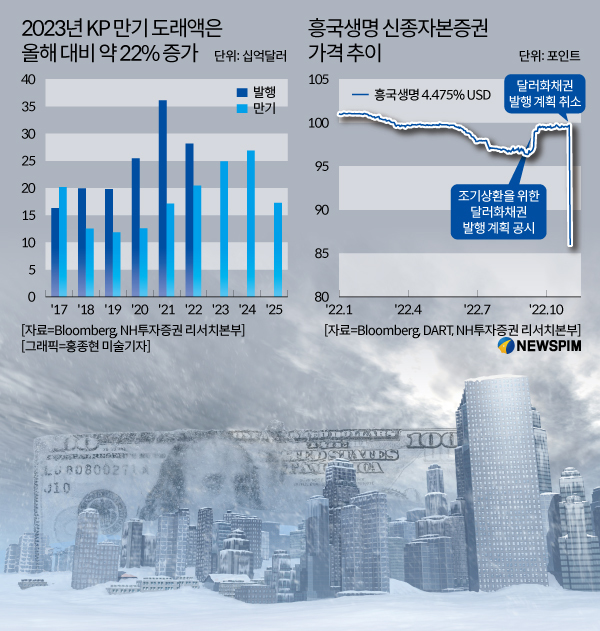

3일 NH투자증권에 따르면 내년 만기가 도래하는 한국계 외화채권 규모는 250억 달러로 올해 보다 22% 증가한다. 외화채권 발행은 몇해 전부터 규모가 증가하는 추세였다. 지난 2015~2019년까지는 100억달러 대였지만 2020년 253억달러, 지난해 361억달러, 올해 204억달러 등 껑충 뛰었다.

이런 가운데 흥국생명이 지난 1일 글로벌 투자자들을 상대로 2017년 발행한 5억달러(약 7000억원) 규모의 신종자본증권에 대한 콜옵션 행사를 잠정 미루면서 시장에 충격을 줬다. 앞서 흥국생명은 지난 9월 7일 신종자본증권 발행을 결의하고 지난달 말 수요예측을 할 계획이었으나 금융시장 환경이 악화되면서 이를 미루기로 결정한 것이다.

신종자본증권의 콜옵션 행사는 의무사항은 아니지만 금융시장에서는 일종의 불문율로 여겨져 왔다. 콜옵션 미행사가 디폴트를 의미하지는 않지만, '평판리스크'를 키우는 요인이라는 지적이 나온다. 실제 국내 금융기관의 신종자본증권에 대해 콜옵션이 미실시는 금융위기 직후였던 당시 2009년 우리은행 이후 13년 만이다. 우리은행은 당시 10년 만기 후순위채(4억달러)에 대해 콜옵션을 미이행했다. 이로 인해 한국물 채권 가격이 급락하는 등 시장에 타격을 입혔다.

최성종 NH투자증권 연구원은 "약속했던 '콜옵션 행사일'을 실질적 만기로 인식했던 투자자들의 신뢰가 낮아질 수 있다"면서 "2009년 이후 지금까지 국내 금융기관들은 모두 최초 콜옵션 행사일에 조기상환을 실시했다는 점에서 채권 가격 하락과 향후 투자 수요 위축이 전망된다"고 말했다.

이번 흥국생명의 결정이 국내 기업들의 외화채권 약세를 더욱 부추길 수 있다는 우려다. 국내 증권사의 한 채권파트 관계자는 "이번 이슈로 인해 전반적인 외화채권의 가격에서 영향을 받을것"이라며 "선순위 채권 보다는 후순위나 신종자본증권 같은 콜옵션 행사일이 부여된 채권의 경계감이 높아지고 있다"고 말했다.

외화채권의 발행 비용인 외화채권 신용 스프레드는 연초 145bp(1bp=0.01%포인트)에서 지난달 말 기준 192bp까지 치솟은 상태다.

나이스신용평가는 전날 보고서를 통해 "이번 조기상환 미행사로 인해 국내외 자금 시장 내 불확실성이 일부 확대됨에 따라 차환 목적으로 신규 외부 자금을 조달하려고 한 회사들의 경우 조달 부담이 커질 수 있다"면서 "국내외 자금시장 상황 전반에 대해 모니터링을 강화하고 필요 시 향후 개별 회사의 신용평가에 이를 반영할 예정"이라고 밝혔다.

여기에 더해 국내 보험사들로도 불똥이 튀고 있다. 국내 증권사 채권파트 관계자는 "일차적으로는 흥국생명과 유사한 보험신종자본증권이 영향을 많이 받을 것"이라며 "한화생명과 KDB생명 등의 콜옵션 행사일이 내년 4~5월로 예정돼 있는데 흥국생명처럼 조기상환을 하지 않을 것이라는 시장의 의심이 커지고 있는 상황"이라고 말했다.

yunyun@newspim.com

영상

영상