[성균관대학교 중국대학원 추병재·이상윤·류호승]

2. 닝더스다이(宁德时代·CATL), 중국 넘어 세계 1위 배터리 기업으로 부상

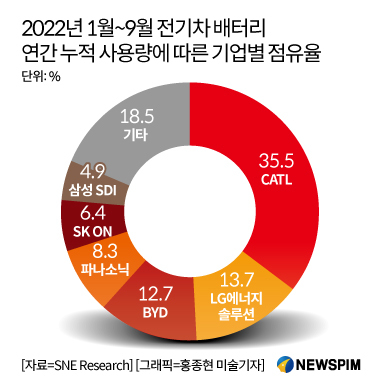

2022년 1분기 원자재 가격 급등과 공급망 문제로 인해 주가가 큰 폭으로 하락했던 닝더스다이가 라이벌 비야디와 한국 LG에너지솔루션을 따돌리고 해외 시장점유율 35%를 기록하며 배터리 시장을 장악하고 있다.

SNE 리서치의 자료에 따르면, 2022년 1월~9월 세계 각국에 등록된 전기차 배터리의 연간 누적 사용량은 341.3GWh로 전년 동기 대비 75.2% 증가했다. 이 중, 닝더스다이는 2022년 1월~9월 배터리 시장의 35.5%를 차지하며 1위를 기록했고, 한국의 LG에너지솔루션(13.7%), 중국의 비야디(12.7%), 일본의 파나소닉(8.3%)이 뒤를 이었다.

닝더스다이가 1위 자리를 유지하는 이유에 대해 닝더스다이의 배터리 원료 확보를 통한 공급망 안정화 전략과 고효율·저비용 배터리인 나트륨 이온 배터리 양산, 적극적인 전략적 협력 계약 체결 등 닝더스다이의 차별화된 경쟁력 제고 방식을 중점으로 투자가치를 체크해 본다.

◆ 3분기 영업이익 호조세

닝더스다이는 2022년 3분기 배터리 출하량이 호조세를 보이며 총이익률이 개선되고 있다. 3분기 리튬 배터리 출하량이 약 90Gwh에 달하며 총매출액은 상반기 대비 0.6% 상승한 19.3%를 기록했다.

닝더스다이의 2022년 4분기 에너지 저장 장치(ESS) 출하량은 전년 동기 대비 700% 증가했고, 전 분기 대비 80% 증가했다. 2023년 출하량은 100Gwh를 초과하며 동기 대비 2배 이상 늘어날 것으로 전망된다. 닝더스다이의 에너지 저장 장치 글로벌 시장점유율은 40% 이상이며, 규모 면에서 세계 1위 수준이다. 해당 장치의 주요 거점 시장은 해외시장이고, 미국의 강도 높은 IRA 제재에도 불구하고 미국 내 점유율은 50%에 달한다. 평균 가격은 wh 당 1~1.1위안으로 상승했다.

중국 시장점유율의 45~50%에 달하는 닝더스다이는 생산시설의 범세계적 배치를 가속화하고 있다. 특히, 독일, 헝가리에 100Gwh 규모의 생산시설을 배치할 예정으로 유럽 시장점유율이 20%에서 40%로 늘어날 전망이다.

◆ 코발트·니켈 광산인수로 배터리 원료 확보

닝더스다이는 배터리 밸류체인의 상류에 해당하는 배터리 원료 자원을 확보하기 위해 뤄양 몰리브덴그룹(CMOC)의 구리·코발트 광산 지분을 1억 3,750만 달러에 인수했다. 콩고민주공화국에 위치한 뤄양 몰리브덴그룹의 구리·코발트 광산에는 구리 620만 톤과 코발트 310만 톤이 매장되어 있는 것으로 추정된다.

리튬의 경우, 닝더스다이의 자회사인 이춘시대(宜春时代)가 8억 6,500만 위안을 제시하며 중국 장시(江西)성 이춘(宜春)시의 리튬이 함유된 고령토 탐사권을 획득하여 600만 톤 이상의 탄산 리튬을 채굴할 예정이다. 닝더스다이는 호주의 광물 기업인 Pilbara Minerals에 8.5%의 지분이 있어 해외 리튬 광물 자원 공급이 가능하다. 또한, 자회사 쓰촨시대(四川时代)와 톈푸광업(天府矿业)이 합자하여 쓰촨캉더(四川康德)를 설립해 쓰촨(四川)의 리튬 광물 자원을 채굴할 예정이다.

니켈의 경우, 닝더스다이는 1억 1,100달러를 투자하여 인도네시아 광산 기업인 ANTAM의 지분 49%를 갖게 되어 인도네시아 적토 니켈 광산 개발 프로젝트에 투자할 계획이다.

이를 통해, 닝더스다이는 밸류체인 상류에 해당하는 배터리 핵심 원료를 확보하며 공급을 보장하고 수익 향상과 가격경쟁력을 제고하고자 한다.

◆ 15분 80% 충전 나트륨 이온 배터리 내년 양산 돌입

열폭주 현상에 따른 폭발과 화재 위험성, 높은 리튬 가격으로 인한 제조 원가 상승 문제점을 노출한 리튬 배터리를 대체할 나트륨 이온 배터리 양산 소식도 닝더스다이의 전망을 밝히는 요소다.

신뤄리튬배터리(鑫椤锂电)에서 공개한 데이터에 따르면, 현재 LFP(리튬인산철) 배터리 셀 비용은 wh 당 0.75위안이다. 나트륨 이온 배터리의 셀 비용 역시 LFP 배터리 셀과 동일하나, 아직 대량 생산이 되지 않았다는 점에서 향후, 나트륨 이온 배터리의 산업체인이 성숙화 단계에 진입할 시 원가를 50% 낮출 수 있다.

탄산 리튬 가격은 하락할 전망으로 LFP 배터리 원가는 wh 당 0.54위안, 성숙화 단계에 접어든 나트륨 이온 배터리 원가는 wh 당 약 0.33위안에 달할 전망이다.

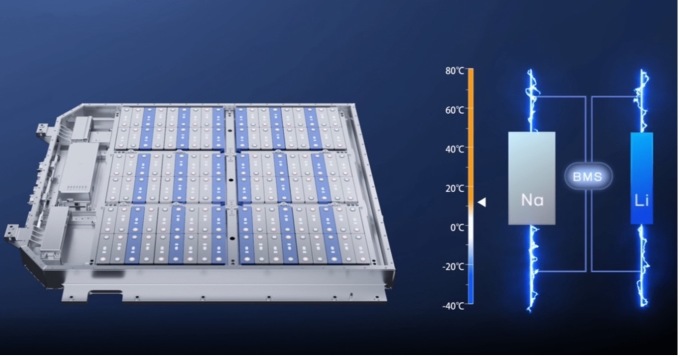

2021년 7월 닝더스다이는 리튬 배터리의 이상 과열 문제를 해결하면서 고출력이 가능한 1세대 나트륨 이온 배터리를 개발했다고 발표했다. 성능 측면에서 1세대 나트륨 이온 배터리의 에너지 밀도는 Kg당 160wh로 현시점 세계 최고 수준이며, 급속 충전 성능이 우수하다. 해당 배터리는 상온에서 15분 동안 80% 충전이 가능하며, -20℃의 저온 환경에서 90% 이상의 방전 유지율을 갖는다. 시스템 통합 효율은 80%에 달한다.

응용 측면에서 닝더스다이는 AB 배터리 솔루션을 채택하여 나트륨 이온과 리튬이온 배터리를 일정 비율로 배치했고 이를 통해, 나트륨 이온 배터리의 에너지 밀도 문제를 보완했다. 닝더스다이의 나트륨 이온 배터리는 고출력을 내야 하는 상황에서 배터리의 효율을 극대화할 것으로 보인다.

닝더스다이에 따르면, 해당 배터리는 내년 양산에 돌입하여 승용차에 탑재될 예정이다.

◆ 전략적 협약체결을 통한 산업체인 확장

닝더스다이는 리튬 배터리 검사업체인 'NEBULA (星云股份)'와 배터리 냉각 플레이트 공급업체인 '은룬주식 (银轮股份)', 베트남 자동차 제조기업 '빈패스트 (VINFAST)'와 적극적인 전략적 협약 체결을 통해 산업체인을 확장하고 강화하고자 한다.

11월 24일 닝더스다이는 중국 최고 리튬 배터리 검사업체인 'NEBULA (星云股份)'와 공동출자 방식으로 '시대성운'(时代星云)에 총 2억 위안을 출자했다. 닝더스다이는 NEBULA와 에너지 저장 산업 체인을 중심으로 빅데이터 소프트웨어 서비스, 에너지 저장용 배터리 관리 시스템(BMS), 배터리 시스템 통합 등에 대한 연구개발과 생산에 중점을 둘 것이라고 밝혔다.

11월 25일 닝더스다이는 배터리 냉각 플레이트 공급 기업인 은룬주식(银轮股份)과 계약을 체결하여 배터리 냉각 플레이트, CTC 통합 모듈, 에너지 저장용기 냉각시스템 등 제품의 수명주기 연장 모델을 구축하고 해외협력 가공 생산기지를 건설하고자 한다. 이를 통해, 닝더스다이의 차량용 배터리의 열관리와 관련된 제품의 생산능력이 향상될 것으로 전망된다.

닝더스다이는 중국 뿐만 아니라, 해외기업과의 전략적 협약을 체결하고자 한다.

10월 30일, 닝더스다이는 베트남 최대 민간기업인 빈(VIN) 그룹의 자동차 제조 자회사 빈패스트(VINFAST)와 협력 계약을 체결하여 CTC(Cell to Chassis) 배터리 개발에 참여한다. CTC 기술은 배터리 자체를 차량 프레임의 일부로 이용하는 방식으로 배터리 생산 비용과 차량 무게를 크게 경량화하여 연비절감이 가능한 차세대 배터리 기술이다. 닝더스다이는 베트남에 2억 450만 달러를 투자하여 연간 5GWh 규모의 LFP 배터리 셀 공장을 건설 중이다. 해당 공장의 생산 용량은 연간 3,000만 개의 규모로 2024년 3분기 양산에 돌입할 예정이다.

3. 중국 전기차 배터리 산업체인과 주목할 만한 배터리 테마주

◆ 전기차 책임지는 LFP, NCM 리튬이온 배터리

전기차 배터리는 충전과 재생이 가능한 이차전지로써, 조건과 성능을 고려하여 현재는 리튬 이온 배터리가 주를 이루고 있다. 그중에서도 니켈·코발트·망간 양극재를 사용한 NCM 배터리와 리튬·인산·철 양극재를 사용한 LFP 배터리가 전체 전기차 리튬이온 배터리를 책임지고 있다.

NCM 배터리는 주행거리, LFP 배터리는 가격 및 안정성 측면에서 장점이 있다. 현재 두 종류 중에서 무엇이 절대적으로 좋다고 단정 지을 수는 없지만, NCM과 LFP 배터리 모두 적극적으로 단점을 보완해 성능을 개선하는 중이며, 향후 전기차 시장은 NCM 배터리를 응용한 프리미엄 전기차 시장과, LFP 배터리의 중저가 전기차 시장 2가지로 나뉘어 시장을 형성할 것이라고 전문가들은 주장한다.

◆ 배터리, 최상 투자처는 '미드스트림'

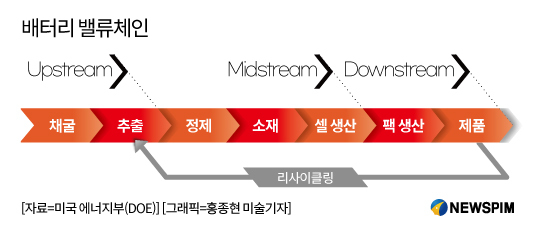

전기차 배터리 산업은 원자재 생산을 담당하는 업스트림부터, 원자재를 가공하여 부품을 생산하는 미드스트림, 배터리를 완성하고 판매하는 다운스트림까지 3가지의 구조를 거친다. 미국 에너지부(DOE)가 발표한 공급망 보고서(Building Resilient Supply Chains, Revitalizing American Manufacturing, and Foresting Broad-Based Growth) 내용에 따르면, 전체 배터리 공급망 중에서도 특히 원자재를 가공 및 정제하는 미드스트림의 중요성이 가장 높다.

전기차 배터리의 미드스트림 영역은 원자재 매장량이 제한적인 중국이 선점하여 압도적인 시장 지배력을 갖고 있는 분야이기도 하다. 미국 지질조사국(USGS) 자료에 따르면, 중국은 리튬과 코발트 정제 분야의 압도적 1위 국가이며, 니켈 정제 부문에서도 높은 점유율을 차지하고 있다. 배터리의 핵심 부품인 셀 생산 공급망(Cell CAPA) 역시 중국이 장악하고 있다. 따라서 가장 중요하다고 평가받는 미드스트림에 해당하는 배터리 부품 영역에도 주목할 필요가 있다.

◆ 주목할 만한 중국 전기차 배터리 테마주는?

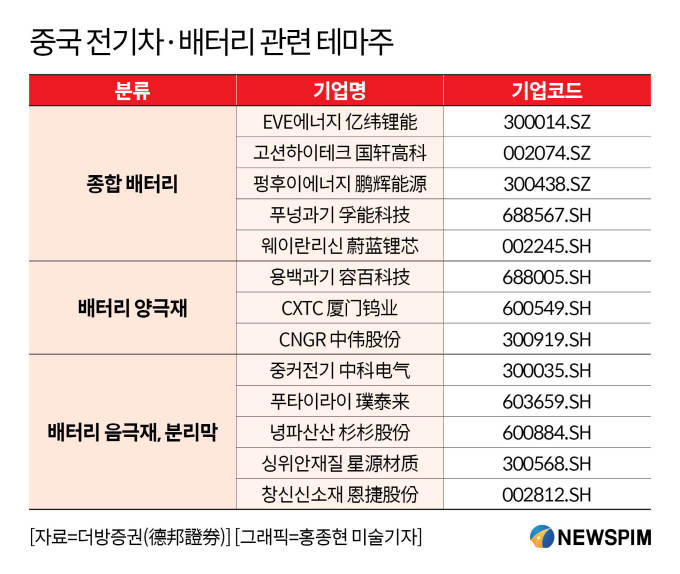

위에서 언급한 비야디와 닝더스다이는 기술력과 경제력을 바탕으로 업스트림부터 다운스트림까지 배터리 공급망의 모든 단계를 아우르고 있다. 더방증권(德邦證券)은 비야디와 닝더스다이 이외에도 다수의 종합 배터리 기업들이 수익능력을 회복하면서 긍정적인 성장세를 전망했다. 올해 1분기 배터리 원자재 가격이 대폭 상승하면서 타격을 입은 부분을, 연동 가격 제도를 통해 비용을 절감하여 2분기와 3분기에 회복하고 상승세에 접어들었다고 판단했다. EVE에너지(300014.SZ), 고션하이테크(002074.SZ), 펑후이에너지(300438.SZ), 푸넝과기(688567.SH), 웨이란리신(002245.SH)등종합 배터리 기업들을 눈여겨볼 종목으로 꼽았다.

리튬이온 배터리는 크게 4개의 구성요소인 양극재, 음극재, 분리막, 전해질로 이루어지는데, 그중에서도 배터리의 용량과 전압을 결정하는 양극재가 배터리의 특성을 결정한다. 양극재 원료의 이름을 따서 리튬이온 배터리를 분류하는 만큼, 배터리 양극재 업체는 미드스트림에서 매우 중요한 부분을 차지한다. 초기 양극재인 NCM333등을 생산하는 용백과기(688005.SH), 3분기 판매량 성장세가 뚜렷한 CXTC(600549.SH), 글로벌 1위 양극재용 전구체 기업 CNGR(300919.SH)등이 있다.

더방증권(德邦證券)은 음극재와 분리막 시장이 원자재 수급 문제로 인한 과도한 공급 긴장 상태에 놓여있다고 판단하였다. 따라서 일체화 생산능력을 가진 업계 선두 기업들의 경쟁력 상승과 그들에 대한 시장집중도 상승을 예측하였다. 중커전기(300035.SH), 푸타이라이(603659.SH), 녕파산산(600884.SH), 싱위안재질(300568.SH), 창신신소재(002812.SH)등 음극재와 분리막 기업들을 눈여겨볼 종목으로 꼽았다.

영상

영상