[휴스턴=뉴스핌] 고인원 특파원= 16일(현지시간) 뉴욕증시 개장 전 미국 주가지수 선물 가격이 하락세다. 미국 연방준비제도(Fed·연준)를 비롯한 각국 중앙은행의 긴축이 이어질 것으로 예상되는 가운데, 소매판매 등 지표 부진에 침체 우려가 커졌다. 다우지수 선물은 300포인트 이상 빠지고 있다.

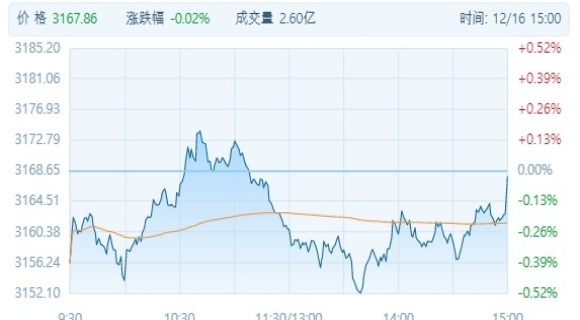

미국 동부시간으로 16일 오전 7시 50분 기준 미국 시카고상업거래소(CME)에서 E-미니 나스닥100 선물은 전장 대비 69.75포인트(0.61%) 내린 1만1387.25달러를 기록했다. E-미니 S&P500 선물은 38.50포인트(0.98%) 빠진 3888.75달러를, E-미니 다우 선물은 328.00포인트(0.98%) 빠진 3만3108.00달러를 가리켰다.

전일 뉴욕 증시의 삼대 지수는 일제히 하락 마감했다. 다우지수는 전장보다 2.25%, S&P500지수는 2.49%, 나스닥지수는 3.23% 폭락하며 장을 마쳤다.

다우지수는 지난 9월 13일 이후 가장 큰 하락률을 기록했고, S&P500지수와 나스닥지수는 11월 2일 이후 가장 큰 폭으로 떨어졌다.

이날 미 증시 급락은 예상보다 매파적이었던 전날 12월 연방공개시장위원회(FOMC) 결과와 이날 유럽중앙은행(ECB)과 영란은행(BOE)의 금리 인상, 미국의 소매 판매 부진 등이 복합적으로 작용한 여파다.

14일 올해 마지막 FOMC에서 연준은 내년 말 최종금리 전망치를 5.1%로 9월보다 0.5%포인트 올리며 금리 인상이 예상보다 장기화 될 가능성을 시사했다. 크리스틴 라가르드 ECB 총재도 내년 2월과 3월 최소 두 차례 '빅스텝'(기준금리 0.5%포인트 인상) 가능성을 내비쳤으며, BOE도 추가 금리 인상을 이어갈 것이라고 강조했다.

주요국 중앙은행들의 매파 발언에 시장의 '피벗(정책방향 전환)' 기대가 후퇴한 가운데, 미 경제의 3분의 2를 차지하는 소비가 급격히 감소했다는 소식도 침체 우려를 키웠다.

미국 11월 소매 판매는 전월에 비해 0.6% 감소한 6894억 달러로 집계됐다. 10월 전월보다 1.3% 증가하며 8개월 만에 최대폭 증가했던 소비가 11월 빠르게 감소세로 돌아선 것이다. 뉴욕 연방준비은행(연은)과 필라델피아 연은이 각각 발표한 12월 제조업 지수도 마이너스대를 유지하거나 새롭게 마이너스대로 진입하는 등 부진한 모습을 보였다.

연말 산타랠리에 대한 기대감도 희석되며 미 증시의 주요지수는 2주 연속 하락세를 이어갈 전망이다. 이번 주 들어 S&P500지수는 1%, 월간으로는 4.5% 빠졌다.

코메리카 웰스 매니지먼트의 존 린치 최고투자책임자(CIO)는 CNBC에 "연준 피벗 기대에 빠져있던 트레이더들이 '예상보다 (금리 인상이) 오래 갈 것'이라는 내용의 FOMC 성명과 파월 의장의 발언을 소화하고 있다"고 지적했다.

특히 경제가 침체에 빠지면 가장 타격이 클 미국 자동차 업체 제너럴모터스(GM)와 중장비업체 캐터필러(CAT)의 주가가 개장 전 각 1~2% 하락 중이다.

예상을 웃도는 분기 실적을 내놓은 다든 레스토랑(DRI)의 주가는 소폭 상승 중이다. 회사의 2023회계연도 2분기 매출과 순익은 모두 시장 전망을 웃돌았다.

이날은 존 윌리엄스 미국 뉴욕연방준비은행 총재, 미셸 보우먼 연준 이사, 메리 데일리 샌프란시스코 연은 총재 등 연준 고위 당국자들의 발언이 예정돼 있다. 투자자들은 이들의 발언을 통해 연준의 향후 금리 인상 속도에 대한 힌트를 얻기를 기대하고 있다.

또 미 경제의 체력에 대한 단서를 제공해 줄 미국의 12월 서비스 및 제조업 구매관리자지수(PMI) 발표도 예정돼 있어 관심이 모아진다.

koinwon@newspim.com

영상

영상