[서울=뉴스핌] 이은혜 기자=정부가 채권시장 소방수로 나서면서 지난해 말~올해 초 여신전문금융채(이하 여전채) 시장에 온기가 불어왔으나, A급 이상 우량채를 중심으로 발행 규모가 확대되면서 카드채와 캐피탈채의 격차가 벌어졌다. 이에 정부가 신용보증기금의 프라이머리 채권담보부증권(P-CBO)에 5조원을 지원하고, 여전채 지원 범위를 BBB- 등급까지 확대하기로 결정해 캐피탈사들의 사정이 나아질 지 주목된다.

30일 금융위원회는 업무보고를 통해 올해 1분기 중 P-CBO 지원대상을 기존 여전사 신용등급 A-에서 BBB-로 확대하겠다고 밝혔다. 이는 앞서 이달 12일 금융위원회가 금융감독원, 정책금융기관과 함께 금융시장 현황 점검 회의를 열어 결정한 바로, 이번 업무보고에서는 구체적인 시점이 알려졌다. 당시 참석자들은 연초 채권시장 안정세가 비우량 회사채까지 확산될 수 있도록 지원을 강화하는 것이 필요하다고 의견을 모은 바 있다.

P-CBO는 신규로 발행되는 채권을 기초자산으로 삼는 자산담보부증권이다. 신용도가 낮아 회사채를 직접 발행하기 힘든 기업의 신규 발행 채권을 모아 신용보증기금 등의 보증을 거쳐 발행된다.

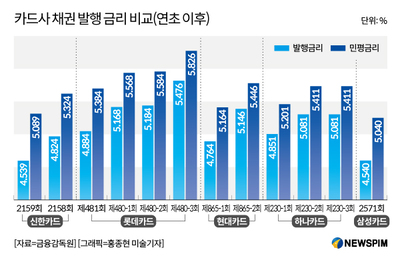

금융위는 지난해 10월 강원도 레고랜드 사태로 발행한 채권시장 경색을 완화하기 위해 11월 '50조원+α 유동성 지원 조치'를 실시했다. 채권시장안정펀드를 통해 시장 소화가 어려운 여전채를 매입해 시장에 연말 이후로 민평금리보다 낮은 '언더발행'에 성공하는 여전채가 늘기 시작했다.

민평금리는 민간 채권평가사가 각 기업별 신용등급에 따라 매기는 금리를 의미한다. 채권금리는 투자자들에게 돌아가는 수익률로 시장이 어려울수록 높은 금리가 책정되기 때문에 채권금리가 민평금리보다 낮게 책정됐다는 것은 그만큼 채권이 잘 팔린다는 뜻이다.

특히 지난해 4분기까지만 해도 신용등급이 낮아 채권 발행이 어려웠던 롯데카드는 이달 초 4건의 채권을 4%대에 발행하는 데 성공한 데 이어 오는 31일에는 1200억원 규모의 올해 첫 장기 기업어음(CP)을 발행하기로 결정했다. 이번 CP의 2년물 금리는 4.563%, 2년11개월물은 4.754%로, 지난 16일 기준 롯데카드의 민평금리보다 51~57베이시스포인트(bp) 낮다.

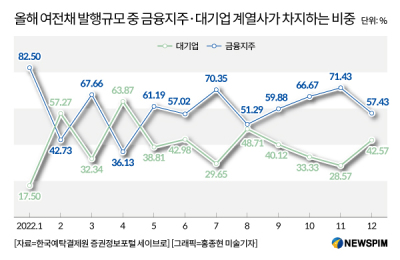

그러나 카드채보다 상대적으로 신용등급이 낮은 캐피탈채는 소외받았다. 금융감독원에 따르면 지난달 금융채 중 카드사의 발행 규모는 2조8750억원으로 전월 대비 30.4% 증가한 반면, 할부금융사는 4조1890억원으로 전월보다 5.1% 감소했다.

캐피탈사 중 신용등급이 높은 편인 하나캐피탈(AA-)이 지난달 22일 민평금리보다 15~20bp 낮은 언더발행에 성공했을 뿐이다. 채권업계 관계자는 "지난달까지만 해도 채권 발행이 어려웠던 여전사들은 투자자들에게 도움을 요청하기도 했으나 증권사와 자산운용사들이 내부적으로 A급 이하 여전채 발행에 참여하지 않기로 결정하면서 난항을 겪었다"고 설명했다.

정부가 다시 한 번 여전채 시장의 소방수로 나서면서 채권 발행 난항으로 영업이 어려웠던 캐피탈사들의 사정이 나아질 지 주목된다. 이달 2곳 이상 신용평가기관에서 회사채 등급을 부여받은 캐피탈사는 27곳으로, 그 중 BBB등급은 5곳(BBB+ 2곳·BBB 3곳)이다.

증권업계 관계자는 "회사채 시장이 안정된 가운데 캐피탈사들의 자금 사정은 어려웠으나, 이번 조치로 이들의 유동성 확보가 수월해질 것으로 보인다"며 "단, 고금리와 경제 악화 등 금융 시장 내 불확실성이 남아있는 만큼 공격적인 영업 확장은 어려울 것으로 보인다"고 밝혔다.

chesed71@newspim.com

영상

영상