이 기사는 3월 16일 오후 1시58분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 미국 실리콘밸리은행(SVB) 파산 사태가 글로벌 금융시장을 흔들어 놓은 데 이어 스위스 2위 투자은행(IB) 크레디트 스위스(CS)의 유동성 문제가 또 한 차례 패닉을 일으켰다.

은행의 최대 주주인 사우디 국립은행(SNB)이 추가 재정 지원에 나서지 않겠다는 입장을 밝힌 데 따라 3월15일(현지시각) 장중 한 때 CS의 주가가 30% 폭락했고, 투자 심리가 급랭하면서 유럽 전역과 미국까지 금융시장이 파열음을 냈다.

[CS 쇼크] 글싣는 순서

1. SVB 사태와 차원이 다르다, 문제의 본질은

2. 위기 뇌관은 재무 부실, 얼마나 심각한가

3. 돈줄 확보에 사활, 위기 전염 막을 수 있나

4. 흉흉한 금융시장 '전망도 흐림' 돌파구 있나

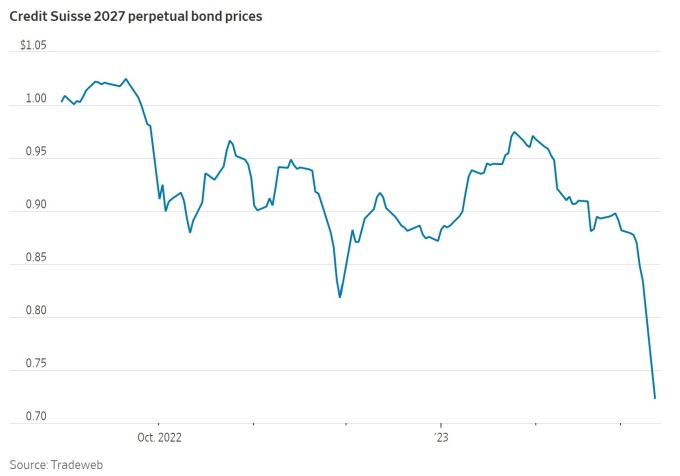

CS의 위기가 처음 불거졌던 것은 2022년 가을이었다. 고물가와 과격한 금리인상이 한창이던 2022년 10월 재무건전성 문제가 수면 위로 부상했고, 은행 측은 40억 스위스 프랑의 자금을 수혈해 대대적인 구조조정에 나서기로 하면서 사태가 봉합되는 듯 했다.

하지만 이번에 CS의 지분 9.9%를 보유한 SNB가 최대 한도를 10%로 제한하는 규정을 이유로 내세워 추가 지원에 나서지 않기로 하면서 위기의 불씨가 재점화됐다는 경고가 확산됐다.

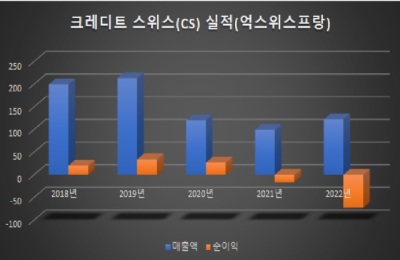

2022년 말 기준 자산 규모 7290억유로로 유럽 금융권에서 17위에 랭크된 CS는 지난 한 해 동안 73억 스위스 프랑에 달하는 손실을 냈고, 같은 기간 고객들이 인출한 자금 규모가 1110억 스위스 프랑을 웃돌았다.

월가가 CS 리스크가 재점화된 데 초긴장하는 것은 SVB에 비해 몸집이 훨씬 크고, 때문에 최악의 사태로 치달을 경우 충격의 수위 역시 훨씬 높을 것이라는 우려에서다.

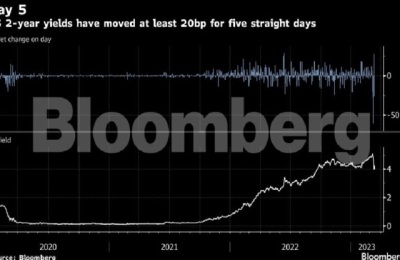

가파른 금리 상승으로 인해 국채 가격이 큰 폭으로 떨어졌고, 이 때문에 유동성 위기를 맞은 SVB와 달리 CS 사태는 돈세탁과 각종 자금 스캔들, 탈세, 제재 위반 등 지난 10여년에 걸친 각종 부조리에서 비롯됐다.

특히 이른바 모잠비크 '튜나 본드' 스캔들과 미국 헤지펀드 업체 아케고르 캐피털 마진콜 사태 및 그린실 캐피털 파산으로 인한 대규모 손실 등 최근 3년 사이 벌어진 대형 악재가 CS에 대한 투자자의 신뢰와 재무 건전성에 커다란 흠집을 냈다고 주요 외신들은 지적한다.

모잠비크 '튜나 본드'의 경우 참치 잡이를 위한 자금 조달을 목적으로 한 국유 회사의 8억5000만달러 규모 채권을 매각했는데 이후 자금의 일부가 군용 장비 구입에 투입된 것으로 나타나면서 3억5000만파운드를 웃도는 벌금을 부담하게 된 스캔들이다.

CS는 뿐만 아니라 아케고스 캐피탈 마진콜 사태와 그린실 캐피털 파산으로 인해 각각 70억 스위스 프랑과 44억 스위스 프랑에 달하는 대규모 손실을 떠안았다.

여기에 2022년 영국 가디언을 포함한 주요 외신을 통해 CS가 인신매매범과 부패 인사, 경제 재제 대상자들의 자산을 관리하고 있다는 사실이 보도되면서 고객들의 자금 유출이 봇물을 이뤘고, 이는 은행의 재무건전성과 수익성을 크게 훼손시켰다.

CS의 위기 상황을 일으킨 원인은 단순히 시장 금리 상승에 따른 충격이 아니라 각종 부조리와 리스크 관리의 실패 등 총체적인 경영 부실에 있다는 것이 월가의 진단이다.

higrace5@newspim.com

영상

영상