[서울=뉴스핌] 유명환 기자 = 올해 연초부터 현재까지 개인투자자들의 채권 순매수 금액이 18조원을 넘어섰음. 이는 미국 연방준비제도(연준·Fed) 등의 기준금리가 고점에 도달했다는 인식이 번지면서 개인들이 채권 시장으로 눈길을 돌린 것으로 풀이된다.

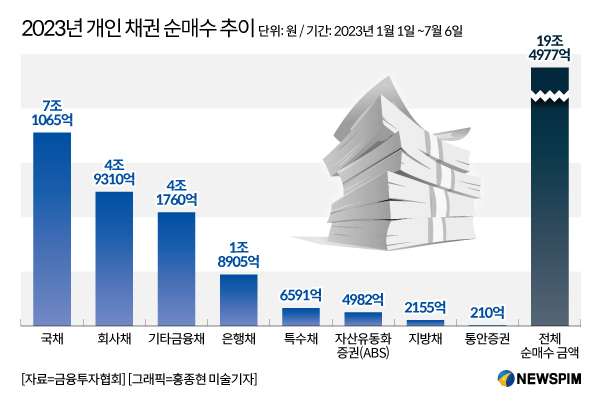

6일 금융투자협회에 따르면 올해 1월 2일부터 7월 6일까지 개인 투자자의 채권 순매수 누적금액은 19조 4977억원으로 집계됐다. 이는 지난해 개인 전체 순매수 규모(20조 6113억원)에 근접한 금액이다.

개인투자자들의 채권 투자는 상반기부터 이어진 하한가 사태에서 비롯된 것으로 풀이된다. 지난 4월 24일 SG증권 창구에서 반대매매물량이 쏟아지면서 서울가스·대성홀딩스·삼천리·하림지주·다우데이타·선광·세방·다올투자증권 등이 일제히 하한가를 기록했다. 이후 라덕연 H투자컨설팅 대표가 SG증권발 주가 폭락 사태의 핵심 인물로 지목되면서 국내 증시에 충격을 줬다.

무더기 하한가 사태가 발생한 직후 개인투자자들이 상대적으로 안전한 채권시장으로 눈길을 돌린 것으로 업계는 보고 있다.

여기에 미국 중앙은행인 연준 등 각국 중앙은행의 금리 인상이 마무리 단계에 접어 들었다는 시장의 기대감이 확산되면서 장기채 등이 주목받고 있다.

최근 연준은 연방공개시장위원회(FOMC)를 열고 향후 추가 금리 인상 가능성을 제시하면서도 기준금리를 동결했다. 15개월 만에 금리를 동결한 것이다. 시장에선 연내 금리 인하 가능성을 점치기도 한다.

통상 금리와 채권가격은 반비례 관계가 성립한다. 금리가 하락하면 채권가격이 올라 매매차익을 낼 수 있다. 특히나 장기채는 단기채에 비해 금리 하락에 따른 변동폭이 크고, 시세 차익을 얻을 수 있는 기간도 길어 금리 인하기에 주목 받는다.

실제 올 들어 채권 종별 순매수액을 보면 만기가 긴 국채 순매수액이 7조 1065억원으로 가장 많았고, 회사채(4조 9310억원), 기타금융채(4조 1760억원), 은행채(1조 8905억원) 등이 뒤를 이었다. 순매수액이 회사채(7조9955억원), 여전채(5조8512억원) 국채(2조9861억원), 특수채(1조9134억원) 순으로 많았던 지난해와 대비된다.

채권 시장 확대는 판매 다변화도 한몫한 것으로 풀이된다. 국내 증권사들이 온라인 채널을 통해 소액으로 채권을 매수하거나 채권 ETF(상장지수펀드)로 주식 매매하듯 채권에 간편하게 투자할 수 있는 채널을 확대하면서 채권 시장이 확대됐다.

채권 문턱이 낮아지면서 공격적인 투자에 대한 관심도 커지는 분위기다. 한국예탁결제원에 따르면 올 들어 국내 투자자들은 미국 20년 이상 장기 국채를 3배로 추종하는 상장지수펀드(ETF) '디렉시온 데일리 20년+ 국고채 불 3X(DIREXION DAILY 20+ YEAR TREASURY BULL 3X SHS ETF)' 상품을 6억758만 달러 가량 순매수했다. 이는 유명 해외주식인 테슬라(약 7692만달러) 순매수액의 10배에 가까운 수준이다.

채권은 채권이 발행될 때 결정된 이자율에 따라 이자를 지급받을 수 있다. 이와 함께 시장 상황에 따라 채권 가격이 변동하므로 만기 전 중도 매도로 시세차익을 노릴 수 있다. 특히 금리 하락이 예상될 때 만기가 긴 장기채에 투자하면 시세차익이 커질 수 있다.

조승빈 대신증권 연구원은 "지난해 인플레이션으로 세계 각국 중앙은행들의 고강도 긴축정책이 이어졌고 이로 인해 채권 금리는 10년 전 수준으로 돌아갔다"며 "채권 금리의 상승은 그만큼 채권 가격이 저렴해졌다는 뜻이며, 이는 투자 기회로 이어진다"고 말했다.

ymh7536@newspim.com

영상

영상