[서울=뉴스핌] 신수용 기자 = 분리막 수요 급증에 국내 기업들의 해외 진출에 속도가 붙고 있다.

분리막은 배터리 소재사들이 주목하고 있는 배터리 핵심 소재다. 양극재와 음극재 등 다른 소재와 달리 원료 가격 변동에 민감하지 않아 안정적인 매출을 창출할 수 있고, 양극재에 이어 원가에서 차지하는 비중이 두 번째로 높다.

◆ 韓 배터리 분리막, 美·EU 시장 70% 이상 차지...소재사, 공격적 증설

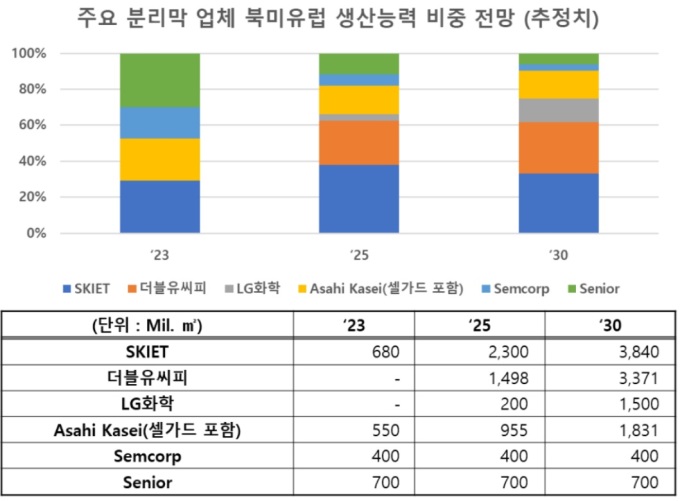

18일 SNE리서치에 따르면 2030년 북미와 유럽 내 한국 분리막 업체의 생산능력 비중이 75%에 달할 전망이다. 이 중에서도 SK이노베이션의 계열사인 SK아이이테크놀로지(SKIET)와 더블유씨피가 생산능력 1∼2위를 차지할 것으로 분석했다.

북미와 유럽은 중국에 이어 주요 전기차 시장으로 손꼽힌다. 여기에 미국의 인플레이션방지법(IRA), 유럽의 핵심광물법(CRMA)으로 현지 분리막 생산은 선택이 아닌 필수가 됐다. 이에 해외 진출을 하는 한국 분리막 업체들이 중심이 되어 시장을 이끌 것으로 기대를 모으고 있다.

분리막은 배터리의 4대 필수 소재로 공정의 난도가 높아 기업들의 진입 장벽이 높은 배터리 소재다. 현재 주요 글로벌 분리막 기업으로는 한국의 더블유씨피와 SKIET, 일본의 아사히카세이와 도레이, 중국의 소수 업체를 꼽을 수 있다.

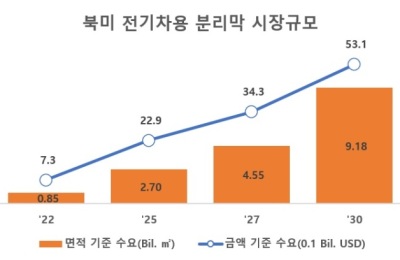

분리막 업체의 생산능력이 커지는 데에는 수요 급증이 자리한다. LG에너지솔루션, 삼성SDI, SK온과 같은 배터리 제조 3사의 금액 기준 분리막 수요가 2023년부터 2030년까지 연평균 17%씩 성장해 100억달러(약 12조)를 넘어설 전망이다.

이에 분리막 업체들은 공격적 증설에 나섰다. SKIET의 2030년 면적 기준 생산능력은 연간 38억㎡으로 비중은 33%를 차지할 것으로 SNE리서치는 내다봤다. 현재 SKIET의 생산능력은 18.7억㎡다. SKIET는 현재 폴란드 공장에서 분리막을 생산·공급하고 있지만 IRA 기준을 충족하기 위해 미국과 캐나다와 멕시코를 생산공장 부지로 놓고 검토 중이다.

같은 기간 더블유씨피의 생산능력은 연간 34억㎡로 29%의 비중을 차지할 것으로 보인다. 더블유씨피는 생산능력은 올해 11억㎡다. 더블유씨피는 미국 진출을 검토 중이다. 더블유씨피의 주력 고객인 삼성SDI와 합작 공장 형태로 설립이 유력하다. LG에너지솔루션도 소형 분야에서는 더블유씨피에게 분리막을 공급받고 있다.

LG화학은 2030년 연산 15억㎡의 생산능력(비중 13%)을 갖출 것으로 예측됐다. LG화학은 지난해 일본 도레이와 유럽 내 합작법인 설립을 발표했다. 여기에 LG화학은 양극재 생산기지 설립을 위해 확보해 둔 미국 테네시주 클락스빌 부지에 분리막 생산공장 설립을 검토하고 있다.

◆ 中 수율 50%로 생산성 낮아...日 해외 진출 보수적

중국 분리막 업체들의 생산능력은 모두 합쳐 11억㎡에 달할 전망이다. 생산능력은 10% 미만으로 예측됐다. 중국 분리막 업체들 중국 내수 시장에만 제한적으로 판매하고 있기에 중국 시장을 제외하면 한국 분리막 업체들의 생산능력 비중은 더욱 높아질 것으로 보인다.

중국의 분리막 업체들은 현재 수율 50%로 낮은 생산성을 대규모 보조금을 통한 자금 지원과 저렴한 인건비와 전기세 등으로 만회하고 있다.

설령 중국이 해외 분리막 시장에 진출한다고 해도 IRA의 시행과 중국 업체들의 낮은 생산성으로 배터리 셀 제조사나 완성차들이 중국 업체를 선택할 가능성도 낮다는 게 업계의 중론이다.

더욱이 분리막은 승인까지 장기간 까다로운 승인 절차가 필요한 진입장벽이 높은 분야다. 공급업체 변경을 위해서는 완성차업체의 승인까지 최소 4년의 기간이 걸린다. 현재 주요 글로벌 분리막 기업으로는 한국의 더블유씨피와 SKIET, 일본의 아사히카세이와 도레이, 중국의 소수 업체를 꼽을 수 있다.

일본의 아사히카세이(18억㎡)가 생산능력 기준 3위로 비중은 16%로 추정된다. 다만 일본 분리막 제조사는 생산성이 낮고 해외 진출에 보수적이라 계획대로 해외 진출을 진행할지는 미지수다.

특히 업계에선 한국 분리막 제조사들이 북미 시장을 석권할 것으로 보고 있다. 북미 시장은 가장 큰 자동차 시장이다. 현재 전기차 침투율은 6%에 불과하지만 2030년까지 침투율은 60%에 육박할 것으로 예상된다.

가장 큰 시장인 북미에서 향후 전기차 침투율이 가장 빠를 것으로 예상되며, 거대한 전기차 및 배터리 관련 시장이 열릴 것으로 보인다. 북미에는 승용 전기차용 LIB에 주로 사용하는 습식 분리막 업체가 없고, IRA 시행으로 분리막 업체들은 2028년까지 북미서 분리막을 생산해야 한다.

SNE리서치 관계자는 "현재 북미에는 건식 분리막 제조업체인 셀가드가 있지만 건식 분리막은 주로 에너지저장장치(ESS), 하이브리드자동차(HEV), 리튬인산철(LFP) 이차전지에 사용하기 때문에 IRA 시행 이후 습식 분리막 제조사의 북미 시장 진출이 필수"라고 분석했다.

aaa22@newspim.com

영상

영상