이 기사는 9월 27일 오후 3시55분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <4분기 A주 장세① 전문가 진단에서 도출한 '4대 컨센서스'>에서 이어짐.

◆ 컨센서스3. '경기∙실적∙밸류 등' 기준 '4대 투자방향'

1) 경기회복세 속 반등 기회 맞이할 섹터 : 8월 말~9월 초 광저우(廣州)∙선전(深圳)∙베이징(北京)∙상하이(上海) 등 4대 1선도시가 부동산 대출 기준에 '주택 보유여부만 반영하고, 대출 여부는 반영하지 않음(認房不認貸)' 시행으로 대변되는 주택담보대출(모기지) 규제를 완화에 나선 가운데, 이는 당국의 강력한 경기부양 의지를 시사하는 것이라는 점에서 4분기 대대적인 정책 지원 속 중국 경제 펀더멘털의 개선세가 예상된다.

중국 거시경제 회복세에 특히 민감하게 반응할 소비 섹터의 경우 현재 상대적인 저평가 매력까지 보유하고 있는 만큼, 점진적인 경기회복세 속에 반등 기회가 확대될 전망이다.

그 연장선 상에서 경기흐름에 민감하게 반응하는 '경기민감주(cyclical·시클리컬, 원자재·반도체·부동산·공정기계·선박·건축 등)'의 주가 변화에도 주목해볼 필요가 있다.

2) 코로나 쇼크 탈피, 주가탄성 보유 섹터 : 올해 섹터 상승모멘텀 확대의 최대 관건이었던 업계 경기회복 가능성은 4분기 투자방향 결정에 있어 여전한 핵심 기준이 될 전망이다.

코로나19 사태로 비교적 큰 타격을 입었다가 올해 상반기에 이어 업계 경기 회복세가 더욱 가속화될 항공·호텔·관광 등의 섹터가 대표적이다. 6인의 펀드매니저들은 금주부터 시작되는 중추절과 국경절 연휴를 기점으로 이들 섹터가 반등할 확률은 매우 크다고 내다본다.

3) 확실한 실적성장성 보유한 저평가 섹터 : 섹터의 낮아진 밸류에이션에도 주목할 필요가 있다. 비교적 확실한 실적 성장세가 예측되는 소비·의약·신에너지 등의 섹터는 올해 메인보드의 하락세 속에 지속적으로 조정을 받아왔고, 섹터의 우량 대장주의 밸류에이션 또한 역대 저점 구간으로 떨어져 있는 상태다. 잠재 투자수익률이 비교적 높고 가성비 매력 또한 높아져 있는 만큼 4분기 주목할 투자방향으로 꼽힌다.

4) 중장기적 투자가치 지속 확대할 섹터 : 중장기적으로는 인공지능(AI) 열풍이 지속되면서 TMT(기술∙미디어∙통신)으로 대변되는 일부 핵심 과학기술 섹터가 A주의 중장기 투자노선으로 계속 자리잡을 전망이다. 구체적으로 장기적인 성장 잠재력이 높은 최첨단 제조업, 신에너지, 디지털경제, 기술국산화로 대변되는 신성장동력 산업을 꼽을 수 있다.

해당 섹터 투자전략 관련, 현재로서는 장기적 성장잠재력과 단기적인 수익∙밸류에이션 개선여력을 동시에 보유한 섹터에 집중하는 것이 중요하다는 판단이 나온다.

이러한 관점 하에서 주목할 3대 투자방향은 △'산업트렌드+산업정책' 모두가 뒷받침되는 과학기술 섹터 : 컴퓨터∙전자를 주축으로 디지털경제와 기술국산화 등의 정책적 지원이 뒷받침되는 섹터 △밸류에이션 매력과 장기적 성장여력을 함께 보유한 경기에 덜 민감한 섹터 : 신에너지 산업체인, 강력한 혁신성과 강성수요(가격의 등락에 크게 영향을 받지 않는 수요)를 보유한 의약 △경기 반등에 민감하게 반응하는 시클리컬 섹터 : 건설 산업체인과 방직 산업체인 등이다.

◆ 컨센서스4. 불확실성&각종 이벤트下 '단기변동성'

4분기에도 중국증시를 둘러싼 최대 불확실성은 중국 경기회복 여력과 미국 연방준비제도(연준·Fed)의 통화정책 움직임이다.

3분기 실물경제 지표로 입증될 중국 경제 회복 현주소와 시장의 중국 경제 전망 등은 투자심리에 직접적인 영향을 미칠 것으로 예상된다.

미국 연준이 연내 한 차례 더 금리를 인상하며 금리인상 기조를 이어갈 것으로 예상되는 가운데, 11월 초와 12월 중순 개최될 연방공개시장위원회(FOMC) 정례회의에서 연준이 시장의 예상보다 더욱 큰 폭의 금리인상을 단행할 지 여부를 주목해볼 필요가 있다.

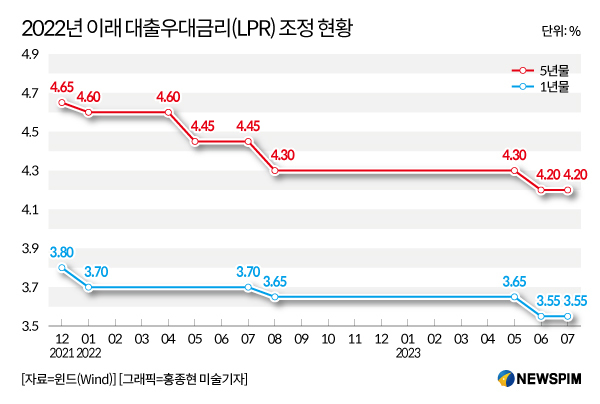

미국 통화정책과 관련해 중국 중앙은행인 인민은행의 4분기 실질적 기준금리인 대출우대금리(LPR)와 지급준비율(지준율)의 추가 인하 여부도 함께 주목할 포인트로 꼽힌다.

국내외에서 개최되는 경제∙정치회의와 각종 이벤트에 따른 주식시장의 단기적 변동성 또한 관전 포인트다.

우선 29일부터 8일간 이어지는 중추절과 국경절 연휴 기간 소비 관련 지표가 어느 정도의 내수 회복세를 반영할 지 주목된다.

이어 10월 말부터 시작되는 상장사들의 3분기 실적 발표 시즌을 비롯해 10월 베이징에서 개최되는 일대일로(一帶一路, 육상 해상 실크로드)국제합작포럼, 10월 개최 예정인 '제6차 전국금융업무회의', 11월 미국 샌프란시스코에서 열리는 아시아태평양경제협력체(APEC) 정상회의, 10월 말 열리는 20기 3중전회와 12월 말 열리는 중앙경제공작회의 등의 경제 및 정치 회의 이벤트가 주식시장에 단기적 변동성을 불러올 것으로 예상된다.

pxx17@newspim.com

영상

영상