이 기사는 10월 27일 오후 4시03분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

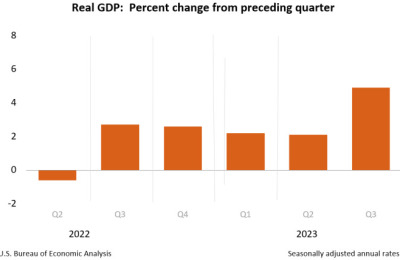

[서울=뉴스핌] 황숙혜 기자 = 스태그플레이션 경고가 현실화될 경우 문제는 실물경기 후퇴와 함께 인플레이션이 진화, 금리가 인하되는 시나리오가 좌절될 수 있다는 점이다.

성장률은 가라앉는데 고물가가 유지되면서 이른바 '더 높이 더 오래(higher for longer)'라는 시장금리 여건이 지속되면 자산시장에 미치는 충격 역시 작지 않을 전망이다.

제롬 파월 연방준비제도(Fed) 의장은 지난 10월18일(현지시각) 뉴욕의 이코노믹 클럽에서 가진 연설에서 "인플레이션이 아직 너무 높다"며 "물가를 떨어뜨리려면 경제 성장의 둔화가 필요해 보인다"고 말했다.

이 때문에 월가에서는 미국 경제가 완만한 경기 침체에 빠지면서 물가가 꺾이면 기준금리를 22년래 최고치로 끌어올린 연준이 마침내 피벗(pivot, 정책 전환) 돌입할 것으로 기대했다.

그런데 실물경기의 하강 기류에도 고물가가 유지된다는 전망이 현실화되면 고금리의 장기화가 불가피하다는 지적이다.

연준 정책자들 가운데 매파로 분류되는 위원들은 이미 이를 예고했다. 닐 카시카리 미니애폴리스 연방준비은행 총재는 9월 중순 작성한 보고서에서 "고집스럽게 끈적끈적한 인플레이션을 끌어내리려면 금리가 '상당히 더 높은' 수준까지 올라야 한다"고 주장했다.

이에 대해 WE 패밀리 오피스의 멜 라고마시노 최고경영자(CEO)는 CNBC와 인터뷰를 갖고 "금리가 높은 수준에서 오래 유지되는 데 그치지 않고 매우 높은 수준에서 장기간 지속될 가능성을 열어 둔 셈"이라고 해석했다.

인플레이션 이외에 미국 가파르게 늘어나는 재정적자와 국채 발행 물량이 장기물을 중심으로 시장 금리 상승을 부추기는 요인이다.

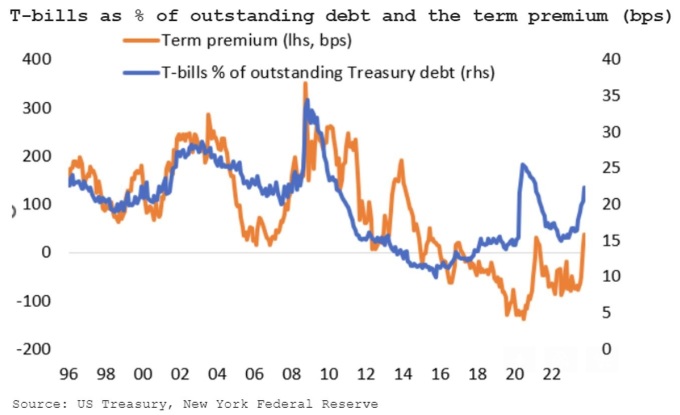

이른바 채권 자경단의 공격적인 국채 수익률 상승 베팅과 기간 프리미엄의 '서브 제로' 영역 탈출이 이 같은 맥락이다.

뉴욕연방준비은행에 따르면 투자자들이 장기물 국채를 매입할 때 요구하는 리스크 보상의 이론적인 수위를 의미하는 기간 프리미엄이 가파른 상승 흐름을 유지하고 있다. 최근 수치는 0.5%에 근접, 2015년 이후 최고치를 나타냈다.

10년물 국채 수익률이 5%를 상회, 2007년 이후 최고치를 나타낸 가운데 월가는 시장 금리의 추가 상승을 점친다.

뉴에지 웰스의 벤 에몬스 포트폴리오 매니저 겸 채권 헤드는 마켓워치와 인터뷰를 갖고 "장기물에 대한 투자자들의 프리미엄 요구가 지속되고 있다"며 "10년물 수익률이 빠른 속도로 5.75%까지 오를 수 있다"고 말했다.

그는 "빌 애크먼의 국채 숏 포지션 청산 소식에 수익률이 하락했지만 추세적인 상승을 꺾을 수는 없다"며 "재정적자와 국채 발행이 위험 수위까지 늘어났는데 의회에는 아직 예산을 축소하고 적자 감축에 나서야 한다고 말하는 인물이 보이지 않는다"고 지적했다.

주요 외신에 따르면 2023 회계연도 미국의 재정적자는 1조7000억달러로 파악됐다. 이는 전년 대비 3200억달러, 23% 급증한 수치다.

여기에는 바이든 행정부의 학자금 대출 상환 유예에 따른 재정 부담이 반영되지 않은 것으로, 이를 포함할 경우 재정적자 규모는 사실상 2조달러에 달한다고 CNN이 보도했다.

급증하는 적자에도 정부 지출이 늘어나면서 국채 발행이 큰 폭으로 뛰었다. SIFMA 리서치에 따르면 2023 회계연도 발행 규모가 전년 대비 26% 늘어났다.

재정적자와 함께 국채 발행 물량이 늘어나자 투자자들이 요구하는 수익률이 높아지는 동시에 매수 기반이 위축되는 모양새다.

미 재무부가 10월25일 실시한 520억달러 규모의 5년 만기 국채 발행은 저조한 성적을 나타냈다. 수요 부진으로 발행 수익률이 4.998%를 기록, 동일 만기의 장중 수익률보다 2bp(1bp=0.01%포인트) 높은 수준에서 결정된 것.

10월24일 실시된 510억달러 규모의 2년만기 국채 발행 역시 입찰률이 2.64배로, 동일 만기의 9월 및 8월 발행 당시 수치 2.73배와 2.94배를 밑돌았다.

이번 2년물 발행에 프라이머리 딜러가 떠안은 물량은 17.6%로, 지난 4월 이후 최대치를 나타냈다. 전주 30년물에 이어 만기 10년 이내 국채 발행에서도 수요 위축이 두드러졌다.

장기물 국채 수익률이 최근 상승세를 지속할 경우 실물경제에 커다란 흠집을 낼 것이라고 월가는 경고한다.

네드 데이비스 리서치의 조셉 컬리시 글로벌 매크롤 전략 헤드는 마켓워치와 인터뷰에서 "10년물 수익률이 5.25% 선을 넘으면 미국 경제의 어떤 부분이 망가질 것"이라고 말했다.

단기물에 비해 장기물 국채 수익률이 더 빠른 속도로 오르면서 장단기 국채 수익률의 스프레드를 반영하는 일드커브는 역전이 해소되는 모습이다. 7월 초 마이너스 1.1%포인트를 기록했던 일드커브는 최근 마이너스 0.3%포인트까지 좁혀졌다.

일반적으로 일드커브의 역전이 경기 침체의 신호로 통하지만 최근 상황도 긍정적이지 않다는 의견이 우세하다.

배런스는 역전 해소의 형태가 문제라고 지적한다. 단기물 수익률이 장기물보다 빨리 떨어지거나(불 스티프닝, bull steepening) 장기물 수익률이 단기물처럼 빠르게 오르는 형태(베어 스티프닝, bear steepening)로 역전 해소가 나타날 수 있는데 이번처럼 후자의 경우라면 실물 경기에 부정적이라는 얘기다.

베어 스티프닝은 고용 시장과 경제 성장률이 강한 저항력을 보이면서 투자자들이 높은 금리가 오래 유지될 가능성을 국채 시장에 반영하면서 나타난다.

이 경우 긴축적인 금융시장 여건이 이어지고, 비금융 업계의 자금 조달 비용을 끌어올린다. 이자 비용이 높아지면 한계 기업을 중심으로 만기 도래하는 회사채의 차환 발행이 막히거나 조달 비용이 상승, 수익성이 저하되고 결국 대규모 감원과 민간 소비 감소의 악순환을 일으킬 수 있다.

shhwang@newspim.com

영상

영상