[서울=뉴스핌] 한태희 기자 = 고금리 장기화 여파로 지난해 저축은행 실적이 적자로 돌아섰다. 기준금리 인하 기대감도 낮아지고 부동산 프로젝트파이낸싱(PF) 부실 우려도 가시지 않은 터라 올해 실적 전망도 밝지 않은 상황이다.

7일 하나금융그룹에 따르면 하나저축은행은 지난해 132억원 순손실을 기록했다. 2022년 233억원이던 순이익이 1년 만에 적자로 전환했다. 하나저축은행은 지난해 4분기에만 165억원 순손실을 냈다.

우리금융그룹 소속 우리금융저축은행도 비슷한 상황이다. 우리금융저축은행 순이익은 2022년 106억원에서 2023년 -491억원으로 적자 전환했다.

아직 실적을 공개하지 않은 다른 저축은행도 적자 전환이 예상된다. 79개 저축은행의 지난해 1~3분기 누적 순손실은 1413억원에 달하기 때문이다.

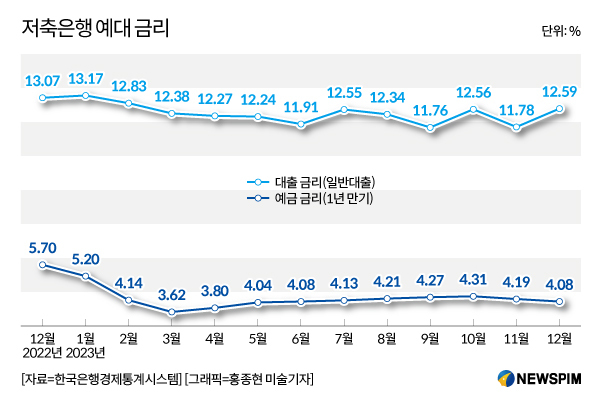

저축은행이 순손실을 기록하는 배경에는 이자 비용 증가가 있다. 한국은행이 2022년 하반기 빅스텝(한 번에 기준금리 0.50%포인트 인상) 2번을 밟는 등 기준금리를 빠르게 올리자 금융권에서는 예금 금리 인상 경쟁에 불이 붙었고 저축은행 예금 금리는 연 5% 중반까지 올랐다.

고금리 예금 만기가 지난해 하반기에 몰리며 저축은행 이자 비용은 불어났다. 저축은행중앙회에 따르면 79개 저축은행 지난해 3분기 누적 이자비용은 4조480억원으로 1년 전보다 2.1배 늘었다.

한 저축은행 관계자는 "예금 금리 상승으로 이자비용 부담이 늘었다"며 "작년 하반기부터 고금리 특판을 하지 않고 이자 비용을 관리하고 있다"고 설명했다.

올해 저축은행업 전망도 낙관적이지 않다. 2023년 하반기에는 예금 금리 인상 경쟁이 없었으나 고금리 장기화로 자금 조달 비용 부담은 누적되고 있다. 더욱이 부동산 PF 부실 뇌관도 아직 제거되지 않았다.

곽수연 한국신용평가 선임애널리스트는 "기준금리 인상 사이클 종료 등으로 전년 대비 조달 비용이 하락했다"면서도 "여전히 높은 조달 금리로 의미 있는 수준의 예대 마진 개선이 쉽지 않을 것"이라고 예상했다.

곽수연 선임애널리스트는 이어 "높은 브릿지 비중과 열위한 사업성, 만기연장 부담 상승 등으로 부동산금융 부실 본격화가 예상된다"며 "부동산금융 중심으로 대손 부담 확대와 대출 감소도 수익성 저하 요인으로 작용할 것"이라고 부연했다.

ace@newspim.com

영상

영상