이 기사는 2월 22일 오후 4시55분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 미국의 끈적한 인플레이션 상승으로 이른바 피벗(pivot, 정책 전환) 기대감이 한풀 꺾인 가운데 월가에 스태그플레이션 경고가 번지고 있다.

실물 경제가 침체에 빠지는 동시에 고물가가 이어지는 시나리오가 전개될 것이라는 얘기다. 이 때문에 주요 자산의 희비가 엇갈리는 가운데 금값과 국제 유가가 큰 폭으로 뛸 수 있다고 투자은행(IB) 업계는 주장한다.

씨티그룹은 2월21일(현지시각) 앞으로 12~18개월 뒤 금 선물이 온스당 3000달러까지 치솟는 내용을 골자로 한 보고서를 발표해 월가의 시선을 끌었다.

금 선물은 2월21일 뉴욕상업거래소에서 온스당 2035.80달러에 거래를 마쳤다. 씨티그룹의 예상이 적중한다면 금값이 앞으로 12~18개월 사이 47.36% 뛰는 셈이다.

일차적으로 금값을 끌어올리는 요인으로 씨티그룹은 주요국 중앙은행의 적극적인 매입을 꼽았다. 중국과 러시아를 중심으로 신흥국 중앙은행이 외환보유액에 달러화 비중을 축소하는 한편 금 비중을 늘리면서 금값 상승에 힘을 실어주고 있다는 얘기다. 인도와 터키, 브라질 등 주요 신흥국이 같은 노선을 취하는 모습이다.

인도를 중심으로 대표적인 금 수요국의 소비자들 액세서리 구매가 부진하지만 중앙은행의 금 매입이 두 배 가량 늘어나면서 실수요의 위축을 충분히 상쇄할 것으로 씨티그룹은 예상한다.

실제로 세계금협회(WGC)에 따르면 전세계 중앙은행이 2023년까지 2년 연속 연간 1000톤 이상의 금을 순매수했다.

또 한 가지 금 선물을 온스당 3000달러까지 끌어올릴 동력으로 씨티그룹은 스태그플레이션 리스크를 지목했다.

미국 인플레이션이 끈적한 상승을 지속하는 한편 실업률이 동반 상승하는 가운데 실물경기가 크게 위축되면서 안전자산으로 분류되는 금에 대한 매수 심리를 자극할 것이라는 의견이다.

2023년 3분기와 4분기 미국 경제가 연율 기준 각각 4.9%와 3.3%(속보치) 성장하며 호조를 보였지만 2024년 침체에 빠지면서 연방준비제도(Fed)가 큰 폭의 기준금리 인하를 강행하는 시나리오 역시 금값 강세 흐름을 부추길 수 있다는 주장이다.

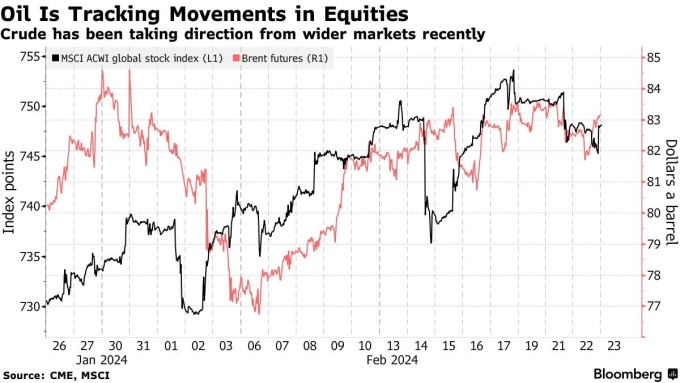

씨티그룹은 금값 뿐 아니라 국제 유가도 큰 폭의 상승을 예고했다. 2월21일 배럴당 78.01달러에 거래를 마감한 서부텍사스산원유(WTI)가 12~18개월 사이 100달러를 돌파, 세 자리 수 유가를 다시 보게 되는 상황을 점친 것.

연 이은 지정학적 리스크에도 미국 셰일 업계의 공급 확대에 국제 유가가 안정적인 흐름을 유지하고 있지만 후티 반군의 홍해 타격으로 이라크의 원유 생산에 차질이 발생했고, 중동 상황이 악화되면 다른 산유국들도 타격을 입을 수 있다는 얘기다.

이스라엘과 레바논의 국경 지대에 긴장감이 고조되는 데다 가자 지역 전쟁이 중동에 확산될 가능성이 여전히 열려 있어 유가 급 시나리오를 배제할 수 없다고 씨티그룹은 강조한다.

특히 이라크 이외에 이란과 리비아, 나이지리아가 특히 취약하고, 우크라이나와 2년째 전쟁중인 러시아와 미국의 제재를 받는 베네수엘라의 원유 공급 역시 위축될 수 있다는 지적이다.

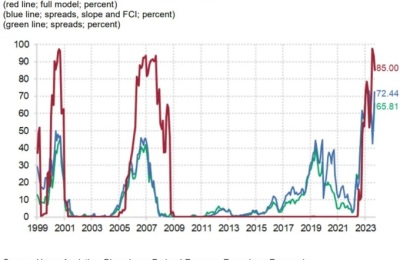

이와 별도로 JP모간도 2월21일자 보고서를 내고 스태그플레이션 리스크를 경고했다. 2023년 하반기 이후 글로벌 경제가 1970년대 상황과 흡사하다는 주장이다.

JP모간은 이번 보고서에서 "뉴욕증시가 골디락스를 연출하고 있지만 매크로를 낙관할 수 없는 실정"이라며 "1970년대와 흡사한 스태그플레이션이 닥칠 수 있다"고 경고했다.

1970년대 세 차례에 걸친 거대한 인플레이션 파고가 지구촌 경제를 덮쳤고, 매번 지정학적 리스크가 배경으로 자리잡고 있었다.

베트남 전쟁과 중동 전쟁이 대표적이다. 특히 중동 전쟁은 원유 엠바고와 석유 파동을 일으키며 전세계 경제를 극심한 불황으로 몰아넣었다.

고유가와 고물가로 인해 주요국 정부의 재정적자가 가파르게 늘어났는데 이 같은 50년 전 상황이 최근 1~2년 사이 재연되는 모양새라고 JP모간은 강조한다.

특히 중동과 남중국해, 동유럽을 무대로 지정학적 리스크가 고조된 점도 1970년대와 2022년 이후의 공통점이다.

이미 한 차례의 인플레이션 파고가 발생했고, 지정학적 리스크가 악화되고 있어 두 번째 파고를 피하기 어려울 수 있다는 진단이다.

유럽을 중심으로 이미 한 차례 에너지 위기가 닥쳤고, 홍해 지역의 컨테이너 선박 운항 마비가 세계 경제를 압박하는 실정이라고 JP모간은 전했다.

무엇보다 가장 커다란 리스크는 중국과 미국의 무역 마찰이다. 2024년 미국 대통령 선거의 공화당 후보로 유력시되는 도널드 트럼프 전 대통령은 당선될 경우 중국산 수입품에 최대 60%의 관세를 물린다는 입장을 밝힌 바 있다.

미중 무역 전쟁이 현실화되면 또 한 차례 거대한 인플레이션 파고가 지구촌 경제를 강타할 것이라고 JP모간은 경고한다.

이 경우 신종 코로나바이러스(코로나19) 팬데믹 이후 발생한 물가 상승보다 훨씬 거대한 인플레이션을 일으킬 수 있다는 우려다.

미국을 포함한 주요국의 재정 적자가 위험 수위라는 사실이 지구촌 경제의 전망을 더욱 흐리게 한다고 JP모간은 주장한다.

아울러 1980년대부터 2000년대까지 냉전의 종료로 인한 소위 '평화 배당'이 글로벌 경제에 훈풍을 몰고 왔는데 팬데믹 이후 정반대의 기류가 형성되고 지적한다.

2024년 1월 인플레이션 지표가 월가의 예상보다 큰 폭으로 뛴 것은 미국 경제의 연착륙과 2% 물가 달성에 대한 기대감을 깎아 내린다고 JP모간은 밝혔다.

1월 소비자물가지수(CPI)는 연율 기준 3.1%를 기록해 월가 전망치인 2.9%를 상회했다. 인플레이션이 2% 영역에 진입할 것이라는 예상이 빗나간 셈이다.

이어 발표된 생산자물가지수(PPI) 역시 전월 대비 0.3% 상승해 전월 0.2% 하락에도 오름세로 돌아섰고, 상승폭도 시장 전망치인 0.1%를 웃돌았다.

JP모간은 "앞으로 2차 인플레이션 파도가 몰려 올 경우 통제하기가 더 어려울 것"이라고 경고했다. 투자자들은 골디락스보다 더 낙관적인 이른바 '플래티넘락스'를 기대하지만 거시경제 현실이 이를 뒷받침하지 못한다는 얘기다.

또 중립금리 수준이 상승한 데 따라 금융 여건이 완화되는 한편 주가 상승 모멘텀이 이어질 것이라는 주장 역시 현실과 동떨어졌다는 의견이다.

앞서 도이체방크도 보고서를 내고 역사적으로 인플레이션과 전쟁의 마지막 구간이 가장 힘들었고, 1970년대와 흡사한 스태그플레이션이 재연될 수 있다고 경고했다.

shhwang@newspim.com

영상

영상