이 기사는 2월 28일 오후 3시13분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 지금이라도 올라타야 할 `거품의 초입`인지, 아니면 문고리를 부여잡고 언제든 달아날 준비를 해야 할 `거품의 끝물`인지는 황혼이 저문 뒤에야 알 수 있다. 지혜의 여신 미네르바의 부엉이도 어둠이 내려앉기 전까지는 날개를 펴지 않는다, 아니 까막눈이다.

미국과 일본 증시를 필두로 주요국 시황에서는 `거품`과 `FOMO(Fear Of Missing Out)`라는 단어의 등장이 빈번해졌다. 저러다 거품이 터져버릴 것 같다는 공포, 이러다 나만 손가락 빨게 생겼다는 상대적 박탈에 대한 두려움(FOMO)이 시세판 위를 기어다닌다.

시장의 명망가들도 각자의 방식대로 이 논쟁에 참전하고 있지만 누가 정답을 말하는지는 알 수 없다. 각자가 자신들의 포지션을 변호할 뿐이다.

그러하니 증시를 둘러싼 경기와 실적 펀더멘털, 자산시장을 드나드는 자금들의 유속을 계속 확인하고 위험 요소들의 진행 방향과 속도를 수시로 살피는 수밖에 없다. 아직은 `공포의 균형`이 파국과는 제법 거리를 두고 있지만 상황은 수시로 변하고 인과관계가 뒤집히기도 한다.

1. 비싸다

"대박 날 투자처가 보이지 않는다"는 워렌 버핏의 푸념은 `많은 게 너무 비싸져 심히 아쉽다`의 다른 표현이다.

가격이 많이 오른 것만큼 자산시장에 부담스러운 일도 없다. 더 오를 여력이 제한되면 추가로 유입될 자금도 제한되기에 지금 샀다가는 제 값 받고 빠져 나오지 못할 위험 또한 커진다. 이럴 때는 가격 매력이 생겨나기를 기다리며 버핏의 버크셔해서웨이처럼 총탄을 아끼는 것도 방법이다.

작년말 기준 버크셔의 현금보유는 (전년비 390억달러 늘어난) 1677억달러에 달해 사상 최고였다.

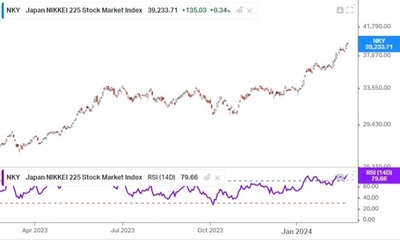

미국과 유럽에 이어 일본 증시마저 무려 35년만에 사상 최고치를 경신하자, 흥분과 의심의 이중주는 한층 요란스러워졌다. "배 아픔을 참지 못한 이들이 뒤늦게 동참하면서 이 랠리가 더 굵고 화려해질 것"이라는 기대섞인 전망과 "너무 많이 올라 위태로워 보인다"는 불안과 의심이 같이 또아리를 틀고 있다.

지금 랠리는 온 동네 사람들이 초대받은 잔치도 아니다.

인공지능(AI) 테마를 중심으로 협소한 랠리가 전개돼 왔다. 초대 받지 못한 이들의 시기나 질투와는 별개로, 이런 류의 쏠림이 심화하면 시장은 구조적으로 위태로워진다. 잔칫상에 초대받은 이들이 더 늘어나지 못하면, 다른 섹터로 온기가 확산되지 못하면 짧은 FOMO 국면을 지나 내재된 버블 붕괴의 경로를 따를 위험이 자라난다(도취 → 자각 → 탈주 → 붕괴).

버핏은 연례 서신에서 증시가 점점 투기판이 되고 있어 걱정이라 했다. 그 끝이 좋았던 적은 없어서다. "투자자들 사이에 카지노 같은 행위(도박 행위)가 급증했다. 뜨거운 주식, 로또 같은 주식에 대한 투기를 멀리하라"고 조언했다. 버크셔의 투자 철학인 `장기 투자`로 돌아오라는 이야기다.

2. "그 입 다물라"

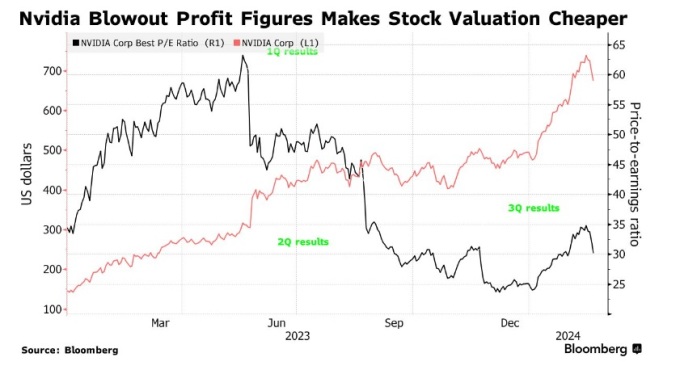

아래 차트는 블룸버그에 실린 엔비디아의 밸류에이션(PER)과 주가 추이다.

지난 2년여 눈 튀어나올 만큼 가팔랐던 주가 오름세에도, 눈이 3배로 튀어나올 만큼 급증한 매출과 영업이익 덕분에 엔비디아의 밸류에이션은 오히려 작년보다 더 저렴해졌다. 작년 5월 65배에 다가섰던 엔비디아의 PER은 현재 30배 부근으로 떨어졌다.

엔비디아를 위한 무대(AI 붐)에서 엔비디아만이 펼칠 수 있는 특수 연기에 불과하다 해도, 현 장세에서 엔비디아가 갖는 상징성 때문에 이 차트는 버블론자들을 향해 `입을 다물라` 명하는 듯 하다 - "닥치고 매수"

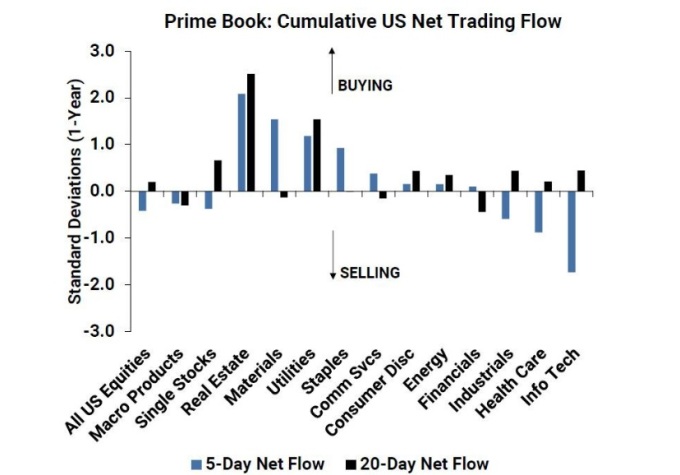

다음 차트는 블룸버그가 인용한 골드만삭스의 차트다.

골드만의 프라임 브로커 사업부(헤지펀드를 위한 맞춤형 서비스를 제공하는 부서)에 따르면 헤지펀드들은 지난주 5거래일(아래 파란색 막대) 동안 빅테크 비중을 대폭 줄였다. 지난 20 거래일(검정색 막대) 동안의 순매수 흐름과는 현저한 대조를 보인다. 엔비디아가 깜짝 실적을 연출하며 세상을 놀라게 한 동안에도 헤지펀드들은 빅테크 주식을 팔기에 바빴다. 그 매도의 세기는 지난 5년간 분포에서 98퍼센타일에 속할 만큼 강력했다고 한다.

끝물 신호일까. 글쎄. 오히려 이 차트는 랠리의 지속성 관점에서 반가운 소식일지 모른다.

헤지펀드들은 빅테크 비중을 대거 줄이는 대신 부동산과 소재, 유틸리티, 필수 소비재 비중을 크게 늘렸다. 발빠른 선수들에 국한된 이야기일 수 있지만 다른 섹터로 매수의 기운이 번지고 있다. 마침 미국의 제조업 경기는 바닥을 치고 완연한 회복세를 타고 있다. 서비스에 편중됐던 회복이 다시 제조업으로 옮겨가는 중인데, 이는 주식시장내 편중됐던 랠리를 확산시키는 데도 보탬이 될 수 있다.

지역별로도 순환의 기운은 (지속성에 대한 의심이 여전하지만) 감지되고 있다. 아래 차트는 2월 이후 주요국 증시의 상승률을 보여준다. 홍콩과 중국 증시의 움직임이 가장 좋았고 일본과 유럽 증시도 뉴욕 증시를 앞지르고 있다. 버블의 지구화일까, 글로벌 경기의 안정적 회복에 바탕한 랠리의 확산일까.

osy75@newspim.com

영상

영상