이 기사는 4월 5일 오후 4시32분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

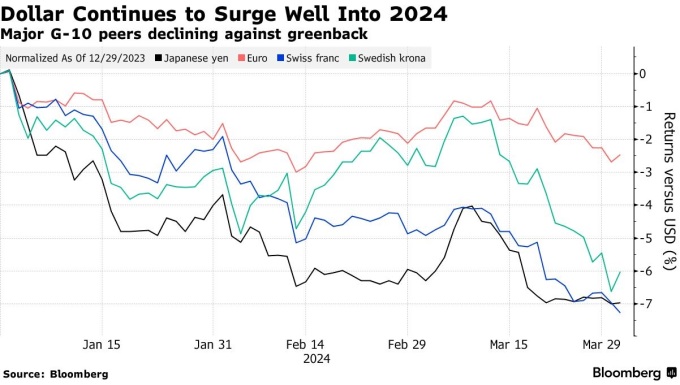

[서울=뉴스핌] 황숙혜 기자 = 강달러 기조가 두드러지면서 일본 엔화와 대다수의 신흥국 통화가 홍역을 치르는 한편 각국 중앙은행의 통화완화 계획이 멈칫 하는 모습이다.

일본은행(BOJ)이 8년만에 마이너스 금리 제도를 종료했지만 엔화 하락에 브레이크가 걸리지 않는 상황이고, 터키 리라화와 인도네시아 루피아화, 인도 루피화 등 신흥국 주요 통화가 일제히 하락 압박에 시달리고 있다.

미국 연방준비제도(Fed)의 피벗(pivot, 정책 전환)을 예상하고 통화 완화를 저울질하던 주요국은 당혹스럽다는 표정이다.

터키 중앙은행이 리라화 방어를 위해 지난 3월21일(현지시각) 기준금리를 45%에서 50%로 '깜짝' 인상하는 등 달러화 강세로 인한 후폭풍이 거세다.

터키 리라화는 연초부터 달러화에 대해 사상 최저치 기록을 갈아치웠고, 지난 5년간 낙폭은 무려 80%에 이른다.

여기에 지난 2월 터키 인플레이션이 70% 가까이 폭등하자 중앙은행은 전격적인 금리 인상으로 대응했다.

스웨덴 중앙은행 역시 최근 금리 인하 시기를 늦추기로 했다고 밝혔다. 크로나화의 약세로 인해 기준금리 인하가 여의치 않다는 설명이다.

릭스뱅크는 강달러로 인한 크로나화 약세가 지속되면 기준금리를 현 수준인 4.0%에서 상당 기간 유지해야 한다는 입장이다.

릭스뱅크는 2022년 4월 기준금리를 0.25%로 인상, 신종 코로나바이러스(코로나19) 팬데믹 사태에 따른 제로금리 정책을 종료했고 2023년 9월 4.0%까지 올린 뒤 동결하는 상황이다.

투자자들은 지난 2022년 강달러가 스리랑카를 디폴트로 내몰았던 상황을 떠올리게 한다며 입을 모은다.

리라화 이외에 인도 루피화와 나이지리아 나이라화까지 주요국 통화가 일제히 역사적 저점으로 떨어지면서 수입 물가 상승 뿐 아니라 해외 자본의 이탈까지 우려된다.

달러화 상승 흐름이 지속될 경우 볼리비아와 몰디브 등 외화 표시 부채 규모가 큰 국가가 또 한 차례 위기를 맞을 수 있다는 경고다.

모넥스의 헬렌 기븐 외환 트레이더는 4월4일(현지시각) 블룸버그와 인터뷰를 갖고 "달러화가 강세 흐름을 지속하면서 각국 중앙은행을 압박하는 양상"이라며 "대부분의 국가가 긴축 기조를 종료하는 수준이라는 점을 감안할 때 달러화의 영향력을 안전하게 벗어 나기는 쉽지 않아 보인다"고 말했다.

업계에 따르면 달러화는 2024년 초 이후 31개 주요 통화 가운데 28개에 대해 오름세를 나타냈다. 하루 거래량 7조5000억달러에 달하는 지구촌 외환시장이 '슈퍼 달러'에 속수무책이다. 개입으로도 단기적인 약발 이외에 추세 전환을 기대하기 어렵다는 지적이다.

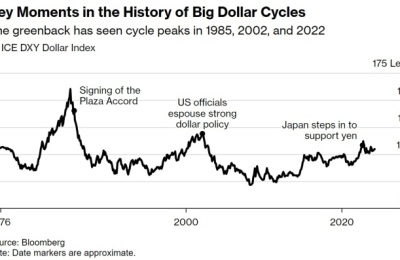

연준의 과격한 금리 인상에도 월가가 예상했던 경기 침체는 현실화되지 않았고, 끈적한 물가에 2024년 금리 인하가 불발될 가능성마저 제기되자 월가는 달러화의 추가 상승에 무게를 두는 움직임이다.

가마 애셋 매니지먼트의 라지브 드 벨로 글로벌 매크로 포트폴리오 매니저는 블룸버그와 인터뷰에서 "중앙은행의 외환시장 개입은 단기적으로 시간 벌기에 지나지 않는다"며 "연준의 피벗을 둘러싼 의구심이 지속되면 개입의 의미를 찾기 힘들고, 외환시장 변동성은 더욱 상승할 것"이라고 말했다

미국의 피벗이 월가의 예상보다 지연되는 가운데 각국 중앙은행이 2008년 이후 가장 뚜렷한 동시 금리 인하에 나서면서 달러화 상승을 부추길 것으로 시장 전문가들은 전망한다.

골드만 삭스는 연준이 23년래 최고치인 기준금리를 인하하더라도 달러화에 대한 주요국 통화의 하락 압박이 진화되지 않을 것이라고 주장한다.

골드만 삭스는 "주요국 중앙은행 정책자들이 환율 측면에서 연준 피벗의 효과가 제한적일 것이라는 데 공감대를 형성하고 있다"고 밝혔다.

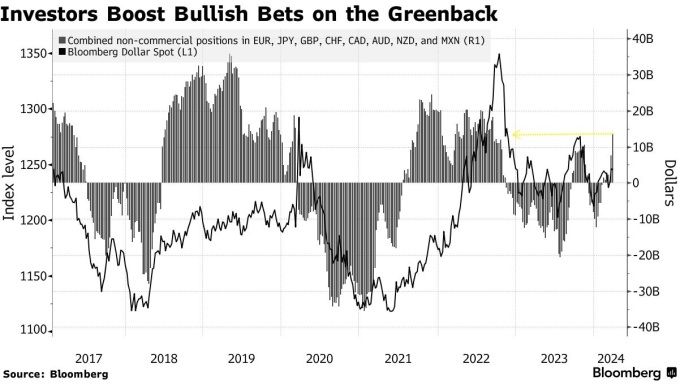

투자자들은 달러화 상승 포지션을 공격적으로 늘리는 움직임이다. 미국 상품선물거래위원회(CFTC)에 따르면 헤지펀드와 자산운용사, 그 밖에 투기 세력의 달러화 상승 베팅이 2022년 이후 최고치에 달했다.

그랜트 사무엘 펀드 매니지먼트의 스티븐 밀러 컨설턴트는 블룸버그와 인터뷰에서 "달러화 매수가 외환시장에서 가장 활발한 트레이드"라며 "미국 예외론이 두드러진다"고 전했다.

콜롬비아 스레드니들 인베스트먼트의 에드 알-우사이니 전략가 역시 "달러화의 강세 흐름이 상당 기간 지속될 것"이라고 말했다.

시장 전문가들은 달러화 상승 모멘텀이 이어지면서 일본 엔화와 중국 위안화가 특히 월가의 조명을 받을 것으로 예상한다. 이들 두 개 국가 중앙은행이 외환시장 개입에 나설 여지가 높다는 얘기다.

달러/엔은 최근 152엔까지 뛰었다가 일본 정부의 구두 개입에 151엔 선으로 후퇴했다. 월가의 전망은 흐리다.

뱅크오브아메리카(BofA)는 보고서를 내고 "일본 금융당국의 외환시장 개입이 확실시되지만 달러/엔 환율의 열쇠는 연준이 쥐고 있다"고 주장했다.

연준이 월가의 예상대로 기준금리를 인하할 경우 달러/엔이 142엔까지 떨어질 수 있지만 피벗이 이뤄지지 않으면 160엔까지 치솟을 것이라는 전망이다.

shhwang@newspim.com

영상

영상