이 기사는 4월 17일 오후 3시17분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 미국의 끈적한 인플레이션에도 금리 인하 의지를 거듭 내비쳤던 제롬 파월 연방준비제도(Fed) 의장이 백기를 들었다.

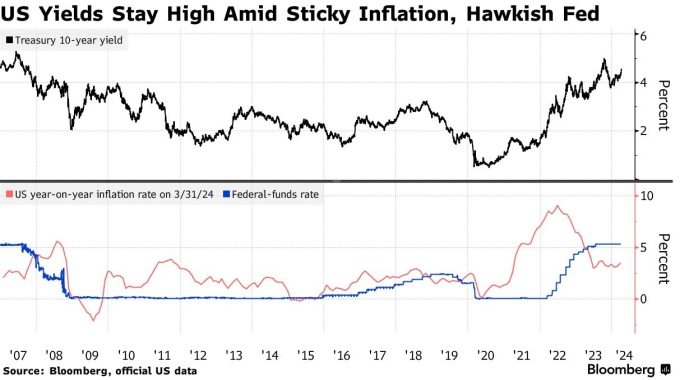

마켓워치에 따르면 정책 금리에 가장 민감한 2년 만기 국채 수익률이 4월16일(현지시각) 장중 한 때 5% 선을 뚫고 올랐고, 10년물 수익률은 4.679%까지 오르며 4.7% 선과 거리를 좁혔다.

이와 별도로 시장 조사 업체 팩트셋에 따르면 6개월 만기 국채 수익률은 22bp(1bp=0.01%포인트) 급등하며 5.37%까지 치솟았다.

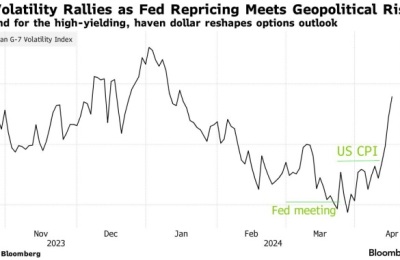

2024년 초 이후 연준 매파들의 목소리가 날로 높아졌지만 파월 의장의 입을 통해 높은 금리가 오래(higher for longer) 유지될 가능성이 확인된 데 대해 월가는 무게감이 다르다는 반응이다.

국채시장과 달리 뉴욕증시의 주요 지수는 파월 의장의 발언에 크게 흔들리지 않는 모습을 보였지만 중동 정세 불안으로 인플레이션 리스크가 높아진 상황을 경계하는 목소리가 꼬리를 물었다.

파월 의장은 워싱턴 D.C.의 윌슨 센터에서 열린 북미 경제 경제 포럼에서 "지난해 인플레이션이 빠른 속도로 떨어진 이후 추가적인 진전이 충분히 확인되지 않고 있다"며 "정책자들이 금리 인하에 나서기 전 물가 상승률이 목표 수준인 2.0%에 이를 것이라는 확신을 갖기까지 시간이 더 필요할 것으로 보인다"고 말했다.

23년래 최고 수준인 5.25~5.50%의 기준금리가 예상보다 오래 유지될 가능성을 제시한 발언으로 풀이된다.

그는 "물가 상승 압박이 지속되면 필요한 만큼 금리를 (현 수준에서) 유지할 수 있다"며 "최근 지표는 인플레이션 목표 달성에 대한 더 큰 확신을 주는 것이 아니라 예상보다 오랜 시간이 걸릴 수 있다는 신호를 보내고 있다"고 말했다.

지난 1월과 2월 소비자물가지수(CPI)가 전월 대비 0.4% 상승하며 월가의 전망치를 웃돌았을 때 단기적인 지표에 과민 반응하지 않겠다는 입장을 밝혔던 파월 의장은 3월 수치마저 끈적한 인플레이션을 드러내자 비둘기파 입장에서 한 발 물러섰다.

3월 연방공개시장위원회(FOMC)에서 공개된 점도표에서 정책자들은 2024년 세 차례의 금리 인하를 예고했다.

하지만 닐 카시카리 미니애폴리스 연방준비은행 총재와 미셸 보먼 이사 등 매파 정책자들 사이에 '노 컷(no cut)' 뿐 아니라 금리 인상 언급까지 나온 상황.

네이션와이드 뮤추얼 인슈어런스의 캐시 보스트잔시크 이코노미스트는 블룸버그와 인터뷰에서 "정책자들의 자신감이 흔들리는 모습"이라고 말했다.

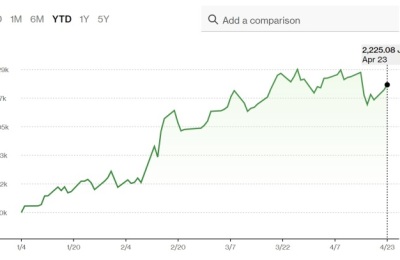

뉴욕증시의 반응은 비교적 무덤덤했다. 다우존스 지수가 0.17% 완만하게 상승했고, S&P500 지수와 나스닥 지수는 각각 0.21%와 0.12% 떨어지는 데 그쳤다.

이와 관련, 월스트리트저널(WSJ)은 파월 의장이 금리 인상을 언급하지 않았다는 데 투자자들이 안도한 것이라는 해석을 내놓았다.

다른 한편에서는 연준 매파들의 발언과 경제 지표가 이미 피벗(pivot, 정책 전환) 기대감을 떨어뜨려 놓은 상태이기 때문에 파월 의장의 입장 전환이 사실 새로운 악재가 아니라는 의견을 제시했다.

달러 인덱스는 고점을 높였다. 6개 바스켓 통화에 대한 달러화 가치를 반영하는 달러 인덱스는 106.34를 나타냈다.

주식시장이 즉각적인 충격을 보이지 않았지만 고금리 장기화를 대전제로 자산시장의 기류 변화가 불가피하다는 데 월가는 입을 모은다.

파월 의장이 포럼에 참석한 시점에 필립 제퍼슨 연준 부의장 역시 워싱턴 D.C.에서 열린 컨퍼런스에서 "인플레이션 2.0% 목표를 아직 달성하지 못했다"며 "고물가가 지속되면 연준이 금리 인하를 늦춰야 한다"고 주장했다.

미국 경제 매체 포춘은 2024년 연준의 기준금리 인하가 이뤄지지 않는 시나리오를 제시했고, 뉴욕타임스(NYT)도 고금리 장기화를 예고했다.

앞서 투자은행(IB) 업계에서도 이 같은 목소리를 냈다. 소시에테 제네랄(SG)이 2024년 피벗이 불발될 것으로 예상했고, UBS는 금리 인상을 점쳤다.

UBS는 보고서에서 "경기 확장 국면이 이어지는 가운데 2.5%를 웃도는 인플레이션이 지속되면 연준이 금리를 인상할 '실제적인 리스크'가 존재한다"며 2025년 초 기준금리가 6.5%까지 인상될 수 있다고 주장했다.

당장 시장의 관심은 미국 국채 수익률과 달러화 향방이다. 월가에서는 시장 금리 상승에 적극 베팅하는 움직임이다. 아울러 금리 상승이 특정 자산시장에 상대적으로 커다란 충격을 가할 수 있다는 지적이다.

채권 트레이더들은 미국 10년물 국채 수익률이 5% 선을 뛰어넘는 시나리오를 겨냥한 베팅에 무게를 두고 있다.

슈로더는 2년 및 5년, 10년 만기 국채에 숏 포지션을 대폭 확대했고, 핌코도 고금리 장기화를 전제로 채권 포트폴리오 개편에 나섰다.

슈로더의 켈리 우드 채권 부문 부대표는 블룸버그와 인터뷰에서 "10년물 5% 돌파 가능성이 열려 있다"며 "연준이 2024년 금리를 한 차례도 인하하지 않는 상황에 대해서도 적극 대비하고 있다"고 전했다.

커네티컷 소재 자산운용사 뉴에지 웰스의 벤 에몬스 수석 포트폴리오 매니저는 "10년물 국채 수익률이 5.3%까지 뛸 것"이라고 내다봤다.

미국 온라인 투자 매체 식킹알파는 10년물 국채 수익률이 6.0%까지 오를 것으로 전망했다. 헤드라인 소비자물가지수(CPI) 상승률이 연율 기준 3% 선에서 좀처럼 꺾이지 않는 데다 미국의 대규모 재정 지출과 부채가 수익률 상승을 자극한다는 주장이다.

일부 시장 전문가들은 최근 상황이 파월 의장의 인플레이션 진단이 빗나갔던 2021년과 흡사하다는 의견을 내놓았다.

연준의 피벗 지연과 미국 국채 수익률의 상승은 연초 이후 6개 바스켓 통화에 대해 4.6% 급등한 달러화의 추가 상승을 부추길 수 있어 주목된다.

shhwang@newspim.com

영상

영상