[시드니=뉴스핌] 권지언 특파원 = 뉴욕증시의 밸류에이션이 비이성적 수준으로 치솟았음에도 시장에는 여전히 매수를 노리는 대기 자금이 넘쳐나는 이해하기 힘든 상황이 펼쳐지고 있다는 지적이 나왔다.

3일(현지시각) 투자전문매체 배런스(Barron's)는 지난주 기준으로 S&P500지수 12개월 선행 주가수익비율(PER)이 20.57배를 기록, 지난해 10월 저점 대비 밸류에이션이 3.4포인트 올랐다면서 이같이 지적했다.

로데이비드 로젠버그 전략가에 따르면 S&P500지수 PER가 이처럼 단기간에 급등한 적은 지난 30년 중 단 5%에 불과하다.

S&P500 밸류에이션 급등 배경에는 인공지능(AI) 에 대한 낙관론에 따른 기술주 고공행진이 자리하고 있다.

인공지능(AI) 투자 열풍 속에 엔비디아, 애플, 아마존, 마이크로소프트, 알파벳, 테슬라, 메타플랫폼으로 구성된 M7 주식들의 12개월 선행 PER은 무려 30.71배에 달한다. 이는 작년 10월 저점 대비 3.8포인트 오른 수준이며, 10년 평균도 훌쩍 넘는 수치다.

대개 펀더멘털이 견실한 시장 여건에서는 기업 이익과 밸류에이션 전망치가 궤를 함께 하는데, 올해는 S&P500의 주당순이익이 243.33달러로 1월 초 대비 50센트 오르는 등 과도하게 빠른 밸류에이션 상승이 진행되는 중이다.

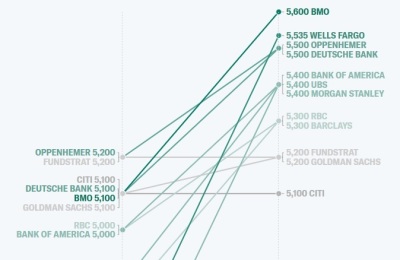

모간스탠리 애널리스트 마이크 윌슨은 최근 투자자 노트에서 "솔직히 지난해 우리(IB들의) PER 전망이 빗나갔고, 지금 밸류에이션이 지나치게 높은 것은 확실하나 정확히 어느 시점에서 얼만큼의 정상화가 진행될지 확신하기가 어렵다"고 말했다. 윌슨은 그러면서 올 연말 S&P500지수 전망치를 5400으로 종전의 4500에서 대폭 상향 조정했다.

매체는 이처럼 높은 밸류에이션의 주요 원인은 유동성에 있다고 설명했다.

실제 주식 등에 투자될 대기 자금으로 단기 국채 등 단기 금융상품에 투자되는 머니마켓펀드(MMF) 잔고는 지난 2월 처음으로 6조달러를 돌파했고, 지난달 29일로 마무리된 한 주 동안에도 역대 최고치에 머물렀다.

기관들이 여유자금을 연방준비제도(연준)에 이자를 받고 예치하는 익일물 역레포 자금도 4억4000만달러에 달하며, 시중 통화량을 측정하는 데 사용되는 M2는 현재 21조달러를 넘어서는 수준이다.

언제든 주식에 투입될 대기자금이 넘쳐나는 데 더해 강력한 가격 상승 모멘텀 역시 투자자들이 시장에 더 오래 머물게 하는 요인으로 꼽혔다.

S&P500지수는 올 상반기 동안에만 24차례 최고치를 기록했고, 시장에 매도자가 거의 없다는 것은 그만큼 매수자가 더 높은 비용을 치러야 시장 진입이 가능함을 뜻한다.

로젠버그는 지난 1996년 앨런 그린스펀이 당시 주식시장 행동을 '비이성적 과열'로 표현한 것처럼 현재 증시가 "경제적 배경과는 무관하게 동물적 감각과 심리, 투기가 넘쳐나는 비이성적 상태"라고 말했다.

매체는 증시가 단순히 고밸류에이션 상황을 넘어 비이성적 상황임을 뜻하며, 만약 인플레이션이 다시 뛰거나 AI 기업들의 실적이 실망으로 바뀔 때 그만큼 막대한 조정 리스크가 수반될 수 있다는 뜻이라고 경고했다.

kwonjiun@newspim.com

영상

영상