[서울=뉴스핌] 한태봉 전문기자 = 작년과 올해 전 세계 제약시장이 뜨겁게 달아오른 건 기적의 비만치료제 때문이다. 첫 번째로 미국 FDA의 승인을 받은 비만치료제는 노보노디스크의 '위고비'다.

위고비는 2021년 6월에 첫 승인 되자마자 폭발적인 인기를 얻으며 절찬리에 판매되고 있다. 위고비의 1개월 치료비는 약 1350달러(180만원)로 상당히 비싼 편이다.

뒤 이어 2023년 11월에 두 번째 비만치료제로 FDA의 승인을 받은 건 일라이릴리의 '젭바운드'다. 젭바운드의 1개월 치료비는 약 1060달러(140만원)다. 뛰어난 가격경쟁력을 바탕으로 빠르게 위고비의 판매량을 추격하고 있다.

최종 임상결과를 살펴보면 위고비는 68주차에 평균 14.9% 감량했다. 반면 젭바운드는 36주차에 평균 20.9% 감량했다. 위고비보다 젭바운드의 임상결과가 더 뛰어난 셈이다. 문제는 '위고비'나 '젭바운드'는 당분간 인기 폭발로 공급량이 절대적으로 부족하다는 점이다. 이에 따라 두 회사의 주가도 폭등 중이다.

◆ 비만치료제 3대장은 암젠의 마리타이드

'노보노디스크'와 '일라이릴리'의 양강 구도에 도전장을 낸 회사 중 가장 강력한 도전자는 '암젠'이다. 암젠의 비만치료제 '마리타이드(Maratida)'의 임상 1상 결과는 고무적이다. 2024년 2월에 발표한 소규모 임상 1상 결과 마리타이드를 매달 투여 받은 환자들은 불과 12주 만에 최대 14.5%를 감량했다.

암젠의 '마리타이드'가 특히 경쟁사인 노보노디스크나 일라이릴리의 비만 치료제보다 뛰어난 건 투약방법이다. 마리타이드는 한 달에 한 번만 주사를 맞으면 된다. 매주 한 번씩 주사를 맞아야 하는 기존 비만치료제와 비교하면 편의성이 엄청나게 개선되는 셈이다.

현재 '마리타이드'는 약 600명의 환자를 대상으로 임상 2상에 진입한 상태다. 지난 2024년 5월 암젠의 1분기 실적발표 당시 암젠의 최고 과학 책임자인 '제이 브레드너'는 마리타이드 임상 결과에 "매우 만족한다"고 밝혔다. 구체적인 2상 데이터 공개가 없었음에도 이날 발표와 함께 암젠 주가는 12% 폭등하기도 했다.

◆ 2030년 비만치료제 시장 폭풍 성장…135조원 전망

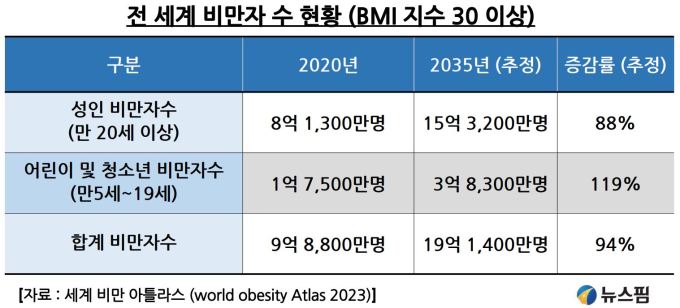

미국 투자은행(IB)인 골드만삭스는 비만치료제 시장 규모가 2030년에는 무려 135조원(1000억달러) 이상으로 성장할 것으로 전망했다. 도대체 전 세계 비만 인구수가 몇 명이나 되길래 이런 거대한 시장 규모를 예상하는 걸까?

2023년에 발간된 '세계 비만 아틀라스'에 따르면 체질량(BMI) 지수가 30을 초과하는 전 세계 비만 인구수는 2020년 기준 총 9억8800만명이다. 더 무시무시한 건 15년 뒤인 2035년의 비만 인구수다. 총 19억1400만명으로 추정하고 있다. 전 세계 인구수의 4분의 1이 심각한 비만에 시달릴 거라는 뜻이다.

이렇게 비만 시장 규모는 막대하지만 후발주자인 암젠은 여러가지로 불리한 점이 많다. '마리타이드' 2상 임상결과는 올 연말에나 나올 예정이다. 긍정적인 결과가 나온다 하더라도 최종 3상 완료까지는 기나긴 시간이 필요하다. 그 사이에 노보노디스크와 일라이릴리가 멀찌감치 앞서 나갈 가능성이 크다.

어쨌든 암젠의 야심 찬 신약 '마리타이드'는 미래가 기대되는 유망 치료제다. 미래에 실제 출시될 경우 위고비나 젭바운드를 능가할 수도 있다.

암젠이 아직 FDA의 최종 승인을 받지 못한 상태에서도 제조 공장 확보에 매진하고 있는 이유다. 미래의 공급부족에 미리 대비하는 모습이다. 향후 마리타이드는 암젠의 강력한 파이프라인 중 하나로 자리매김할 가능성이 커 보인다.

◆ 암젠 주력 제품 중 일부 특허만료는 고민

대형 제약회사들의 업력은 100년을 넘는 경우가 흔하다. 하지만 미국에서 바이오테크 회사로 출발한 암젠(Amgen)은 1980년에 설립돼 이제 44년 된 젊은 회사다. 현재는 세계 최대의 바이오제약 회사 중 하나로 성장했다.

암젠의 2023년 전체 매출액은 36조3000억원(269억달러)으로 전년 대비 9% 증가했다. 메이저 제약사들에 비하면 크지 않은 매출액이다. 영업이익은 10조7000억원(79억달러)으로 전년 대비 -17% 감소했다.

매출액 1위는 골다공증 치료제 '프롤리아(Prolia)'다. 2023년 매출액은 12% 증가한 5조5000억원(40억달러)을 기록했다. 2위는 류머티스 관절염 치료제 '엔브렐(Enbrel)'이다. 매출액은 -10% 감소한 5조원(37억달러)'을 기록했다.

3위는 건선 치료제 '오테즐라(Otezla)'다. 매출액은 -4% 감소한 3조원(22억달러)을 기록했다. 2023년부터 일부 특허가 만료돼 향후 큰 폭의 매출 감소가 우려된다. 4위는 골다공증 치료제 '엑스지바(Xgeva)'다. 매출액은 5% 증가한 2조9000억원(21억달러)을 기록했다.

5위는 고지혈증 치료제 '레파타(Repatha)'다. 매출액은 26% 급증한 2조2000억원(16억달러)을 기록했다. 6위는 방사선병 치료제 '엔플레이트(Nplate)'다. 매출액은 13% 증가한 2조원(15억달러)를 기록했다. 7위는 다발성 골수종 치료제인 '키프롤리스(Kyprolis)'다. 매출액은 15% 증가한 1조9000억원(14억달러)를 기록했다.

암젠은 매출이 1개의 약품에 집중되지 않고 다양하게 분산된 점이 장점이다. 하지만 다른 제약사들과 마찬가지로 향후 특허가 만료되는 약품이 많은 게 고민거리다. 이에 따라 새로운 성장동력을 만들어내야 하는 과제를 안고 있다.

◆ 미래 성장동력은 M&A와 비만치료제

암젠은 미래의 신성장동력을 확보하기 위해 2022년에 '호라이즌 테라퓨틱스(Horizon Therapeutics)'를 전격 인수했다. 인수가격은 무려 37조원(278억달러)이다. '호라이즌 테라퓨틱스'의 주력 제품인 '테페자(Tepezza)'와 '크라이스텍사(Krystexxa)'를 손에 넣기 위한 과감한 베팅이었다.

독점문제로 승인이 지연되기도 했지만 2023년에 조건부로 승인이 확정됐다. '테페자'는 갑상선 안병증 치료제로 2023년에 5400억원(4억달러)의 매출을 기록했다.

'크라이스텍사'는 만성 통풍 치료제로 4000억원(3억달러)의 매출을 기록했다. 2개 제품 모두 아직 매출이 미미하지만 조만간 블록버스터급 대형 약품으로 성장할 가능성이 크다.

암젠의 또 다른 강점은 바이오시밀러 분야다. 암젠은 자체 생산 시설도 보유하고 있다. 이를 통해 제품의 품질 관리 및 공급망 안정성을 확보하고 있다. 암젠의 대표적인 바이오시밀러로는 암 치료제인 '엠바시'와 류머티스 관절염 치료제인 '칸진티' 등이 있다.

암젠의 바이오시밀러 중 가장 기대되는 건 역시 '암제비타(Amjevita)'다. '암제비타'는 '애브비'사의 자가면역질환 치료제인 '휴미라'의 바이오시밀러 제품이다. 류머티스 관절염, 건선증, 크론병 등의 치료에 사용되는 '휴미라'의 2022년 매출액은 무려 29조원(212억달러)에 달한다.

그런데 '휴미라'의 특허가 만료됨에 따라 2023년부터 암젠의 암제비타 등 휴미라의 바이오시밀러 약품이 미국 시장에 쏟아져 나오기 시작했다. 한국의 셀트리온과 삼성바이오에피스도 휴미라 바이오시밀러를 미국시장에 출시했다.

이에 따라 '휴미라'의 2023년 매출액은 전년 대비 32% 급감한 19조원(144억달러)에 그쳤다. 향후 암젠의 '암제비타'가 휴미라의 매출을 얼마나 뺏어 올 수 있을지는 흥미로운 관전 포인트다.

하지만 역시 암젠에게 가장 큰 게임 체인저는 비만 치료제인 '마리타이드(MariTide)'다. 2030년에 135조원(1,000억달러)으로 추정되는 비만치료제 시장에서 점유율을 5%만 가져와도 연간 6조8000억원(50억달러)의 매출이 기대된다. 현재 암젠이 가지고 있는 단일 약품 매출 중 규모가 가장 크다고 볼 수 있다.

암젠 주식의 또 다른 강점은 3% 수준의 양호한 배당 수익률이다. 배당을 통한 안정적인 현금흐름과 고령화로 따른 바이오 시장 성장과실을 동시에 누릴 수 있다. 암젠에 관심 있는 투자자라면 향후 비만 치료제 '마리타이드'의 임상 2상과 3상이 어떻게 진행되는지에 관심을 가져보자.

longinus@newspim.com

영상

영상