[서울=뉴스핌] 이윤애 기자 = 한국투자신탁운용이 상장지수펀드(ETF) 시장에서 빠르게 점유율을 늘리면서 3위인 KB자산운용의 턱밑까지 추격했다. 한투운용의 ACE가 처음으로 시장점유율 7%를 돌파하면서 KB자산운용의 RISE(7.79%)와의 점유율 격차를 1%포인트(p) 미만으로 좁혔다.

한투운용의 높은 성장세는 개인투자자들의 자금 유입의 결과로 분석된다. 올 들어 한투운용의 ACE ETF 개인투자자 누적 순매수액은 KB운용 RISE ETF의 3배를 기록했다. 지금 추세라면 연내 점유율 3위 운용사가 바뀔 가능성이 높다. 10년 간 3위 자리를 지켜온 KB운용 입장에서는 최대 위기다.

27일 한국거래소에 따르면 한투운용의 ACE ETF 순자산총액은 22일 기준 11조635억원으로 시장점유율 7.01%를 기록했다. 다음 날인 23일 순자산 10조9611억원, 점유율 6.97%로 조정 받았지만 점유율 첫 7% 돌파와 올해 주요 운용사 가운데 가장 높은 성장세를 보이고 있다는 점에서 주목을 받고 있다.

한투운용의 지난해 말 기준 순자산총액과 점유율은 각각 5조9179억원, 4.89%였지만 8개월 만에 순자산은 2배 가까이 증가했고, 점유율도 2% 이상 올랐다. 같은 기간 ETF시장의 양대산맥인 삼성자산운용은 40.5%에서 38.8%, 미래에셋자산운용은 36.7%에서 35.6%로 하락한 것과 비교된다. 국내 ETF 시장이 지난해 말 120조원에서 올해 160조원 규모로 성장하는 과정에서 주요 운용사들이 순자산총액은 증가하지만 점유율은 조정되는 모습을 보이고 있어서다.

한투운용의 추격에 3위 자리를 위협받고 있는 KB운용도 '상대적'으로 부진한 성적에 고민이 깊다. 올해 'KBSTAR'를 'RISE'로 리브랜딩하고, 운용 총보수를 업계 최저 수준으로 내리는 등 절치부심 중이지만 뚜렷한 효과를 보지 못하고 있다. 물론 KB운용 RISE의 순자산총액도 증가세를 보였다. 지난해 말 9조7223억원에서 지난 22일 12조2978억원으로 2조5755억원 증가했다. 하지만 같은 기간 점유율은 8.0%에서 7.79%로 뒷걸음질 쳤다.

양사 순자산 및 점유율 관련 '희비'를 가른 요인 중 하나로 개인투자자들의 자금 유입 규모가 지목된다.

한국거래소에 따르면 올 들어 지난 23일까지 개인투자자들의 누적 순매수 규모는 한투운용 2조172억원, KB운용 7290억원으로 3배 차이가 난다. 또한 한투운용의 개인투자자 순매수 규모는 올해 이 회사의 순자산 전체 증가분(5조7171억원)의 절반 가까이를 차지한다.

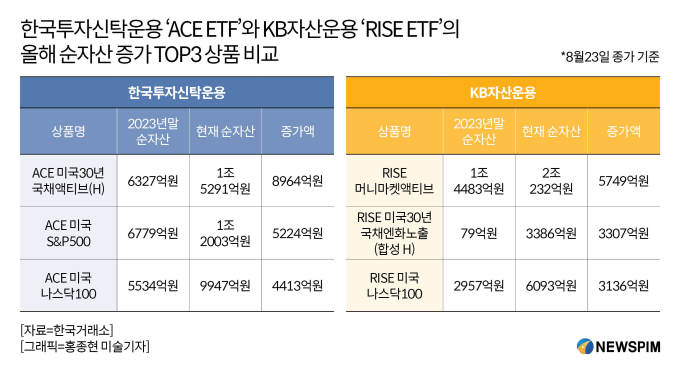

다만 특이한 점이 있다. 양사의 올해 순자산 증가 상위 탑3에 올라 성장을 견인한 ETF 상품을 살펴보면, '주력' 상품이 유사하다는 점이다. 양사 모두 미국 30년 국채와 미국 나스닥100 등이 나란히 3위권에 이름을 올렸다.

구체적으로 한투운용의 순자산 증가 상위 탑3 상품은 ▲ACE 미국30년국채액티브(H) (지난해 말 6327억→23일 기준 1조5291억원)▲ACE 미국S&P500(6779억→1조2003억원) ▲ACE 미국나스닥100(5534억→9947억원) 등이다. 세 상품은 각각 8964억원, 5224억원, 4413억원 증가했다.

KB운용은 ▲RISE 머니마켓액티브(1조4483억→2조232억) ▲RISE 미국30년국채엔화노출(합성 H)(79억→3386억원) ▲RISE 미국나스닥100(2957억→6093억원) 등으로 각각 5749억원, 3307억원, 3136억원 증가했다. 순자산 증가 1위인 RISE 머니마켓액티브는 지난해 5월 KB운용이 국내 최초로 출시한 파킹형 ETF다.

세부적인 운용 전략, 브랜드 이미지 등이 개인투자자들의 자금 유입에 영향을 미쳤을 가능성도 있다. 최근 개인투자자들의 ETF 투자가 늘고, 시장이 급성장하면서 운용사들이 앞다퉈 TV나 버스 및 지하철, 유명 유튜버를 통한 마케팅에 나서는 이유이기도 하다. KB운용도 올해 배우 임시완을 RISE ETF 광고모델로 발탁하고 광고 선전비를 대폭 늘렸다.

일각에서는 차별화된 상품 공급 등 본연의 경쟁력 향상이 중요하다는 지적도 있다.

김승현 한국투자신탁운용 ETF컨설팅담당은 "폭발적인 성장을 바탕으로 포스트차이나로 부상하고 있는 인도에 투자하는 인도시장대표BIG5그룹액티브, 인도컨슈머파워액티브 등 ETF 2종을 상장할 예정"이라며 "기존 상장된 인도 ETF들과의 차별화를 통해 ACE ETF만의 장점으로 '인도 투자의 새로운 기준'을 제시하겠다"고 말했다.

이어 "올해 금리 인하기 돌입과 미국 대선 변동성 증가, 전쟁 갈등 우려 등 변동성이 확대될 가능성이 존재한다"며 "기존의 빅테크, 반도체 ETF 뿐 아니라, 월배당(인컴)·금(Gold)·자산배분형 등 상관관계가 낮고 변동성을 낮추는 포트폴리오 형식으로 ETF를 투자할 수 있도록 제안할 예정"이라고 덧붙였다.

yunyun@newspim.com

영상

영상