[서울=뉴스핌] 김연순 기자 = 금융당국의 가계대출 억제 정책에 따라 시중은행들이 주택담보대출 문턱을 대폭 높이면서 대출 수요자들이 지방은행과 보험사 등으로 몰리고 있다.

2단계 스트레스 총부채원리금상환비율(DSR) 시행으로 지방은행, 보험사로의 주담대 쏠림 현상이 지속될 것으로 예상되는 가운데 금융당국은 보험업권 뿐 아니라 상호금융, 새마을금고 등 제2금융권으로의 풍선효과를 예의주시하고 있다.

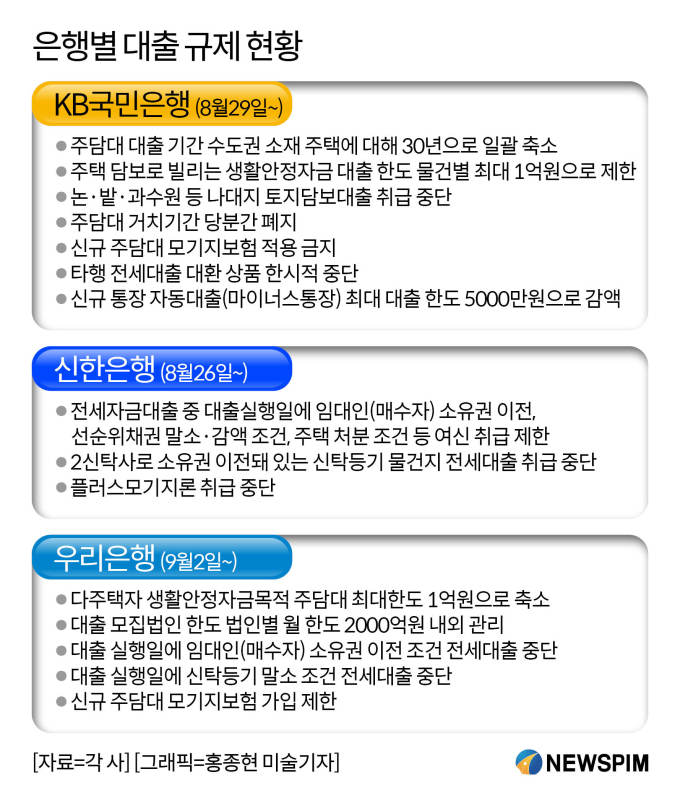

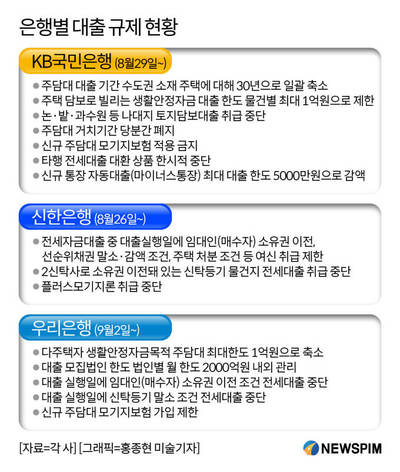

3일 금융권에 따르면 신한은행은 이날부터 주담대 최장기간을 30년으로 줄인다. 생활안정자금 목적 주담대 한도도 1억원으로 낮춘다. KB국민은행도 이날부터 전세자금대출을 임차보증금 증액 범위 안에서만 취급한다. 갭투자 등 투기성 자금으로 활용될 가능성이 있는 임대인 소유권 이전 등 조건부 전세자금대출은 아예 중단한다. 은행권은 대출 한도 줄이기, 거치 기간 폐지 등에 이어 대출 취급 중단이라는 초강수 대책까지 이미 내놓은 상황이다.

은행권이 유주택자 주담대‧전세대출 중단 등 초강수 대책을 잇따라 내놓으면서 대출 수요자들의 시선은 지방은행과 보험사 등으로 향하고 있다. 현재 주요 시중은행 대비 대출금리도 높지 않을 뿐더러 대출한도도 높게 책정하고 있기 때문이다. 실제 다수의 대출비교플랫폼에서 주담대 대출금리와 한도 등을 비교하면 지방은행과 보험사들이 대출 추천 상위권에 포진한다.

IM뱅크(옛 대구은행)의 주담대 금리는 주요 은행에 비해 저렴한 연 3.25~3.85%의 대출금리를 제공하고 있다. IM뱅크 수도권 일부 영업점에선 몰려드는 수요를 감당하지 못해 접수 중단 사태까지 벌어지기도 했다. BNK경남은행과 BNK부산은행, 전북은행 등도 하단 기준 3.6%~3.7%대 주담대 금리를 제공하면서 대출 수요가 몰리고 있다. 외국계은행인 SC제일은행 역시 주담대 금리 하단은 3% 중반대로 시중은행 대비 높은 한도를 제공하고 있다.

금융권의 한 관계자는 "부동산 온라인 커뮤니티 등에서 이들 은행들이 대안으로 주목받으면서 지방은행 등에 주담대 문의가 급증하고 있다"고 전했다.

보험사들의 주담대 금리 하단도 3% 중반대로 시중은행보다 낮은 금리 역전현상이 일어나면서 대출 수요로 이어지고 있다는 분석이다. 삼성생명, 한화생명, 교보생명 등 7개 보험사의 지난달 말 기준 주담대 금리 하단은 3.54%로 주요 5대 은행보다 0.11%포인트(p) 낮다. 통상 보험사 주담대 금리는 은행보다 높지만, 시중은행이 대출금리를 잇따라 올리면서 보험사의 주담대 금리가 낮아지게 된 것.

특히 보험사 등 2금융권은 DSR이 50% 적용되면서 은행(40%)보다 대출 한도가 더 많고, 시중은행들이 주담대 만기를 30년으로 줄이면서 만기 기한 측면에서도 보험사 쪽이 더 유리해졌다. 대출 만기가 길어지면 원리금 상환 부담이 낮아지기 때문이다.

지방은행과 보험사 등으로 수요가 몰리자 상호금융권에서도 대출금리를 낮추기 시작했다. 일부 지역신협·새마을금고에서는 시중은행에서 원하는 한도와 금리를 받기 어려운 대출 수요자들을 겨냥해 최저 연 3.50%의 아파트 담보대출 특판을 내놓기도 했다.

상황이 이렇자 금융당국은 보험업권을 중심으로 상호금융, 새마을금고 등으로의 대출 풍선효과를 예의주시하고 있다. 2금융권에서 아직 뚜렷한 대출 증가세는 나타나지 않고 있지만, 영끌족 등을 중심으로 주담대 수요가 빠르게 이동할 가능성이 높아졌기 때문이다.

금융당국은 보험업권과 상호금융의 가계대출 증감과 함께 선행지표인 대출 신청 건수를 하루 단위로 점검할 방침이다. 대출 증가세가 과도할 경우에는 자체 포트폴리오 조정을 요구하거나 제도 개선 등 추가 조치에도 나선다는 방침이다.

y2kid@newspim.com

영상

영상