[서울=뉴스핌] 김승현 기자 = 사모펀드 운용사 MBK 파트너스와 손잡은 영풍이 고려아연을 상대로 자사주를 취득할 수 없도록 해달라며 제기한 가처분 신청이 기각됐다.

이에 따라 MBK·영풍과 경영권 분쟁 중인 최윤범 고려아연 회장은 고려아연이 자사주를 사들일 수 있게 됨에 따라 경영권 방어에 가장 든든한 추진력을 얻게 됐다.

서울중앙지법 민사50부(김상훈 부장판사)는 2일 영풍 측이 고려아연 최윤범 회장 측을 상대로 제기한 자기주식 취득금지 가처분 신청을 기각 결정했다.

MBK와 영풍은 지난달 13일 고려아연 경영권 확보를 위한 고려아연 주식 공개매수를 공시했다. 그러면서 고려아연이 공개매수 기간(9월 13일~10월 4일) 동안 자사주를 취득할 수 없도록 하는 가처분을 신청했다.

MBK·영풍 측은 고려아연이 모기업인 영풍과 자본시장법상 '특별관계자'에 해당하기 때문에 별도매수 금지 조항에 근거해 자기주식을 취득할 수 없다는 입장이다.

자본시장법 제140조에 따르면 공개매수 기간에 공개매수자와 매수자의 특별관계자는 공개매수가 아닌 방법으로 주식을 매수할 수 없다.

반면 고려아연은 영풍과의 특별관계가 해소됐다며 이로 인해 별도매수 금지가 적용되지 않는다고 주장했다. 고려아연은 영풍이 특수관계자에서 제외됐다고 공시한 바 있다.

이날 법원이 최 회장의 고려아연의 손을 들어주며 공개매수 기간 자사주 매입이 가능하게 됐다. 이에 따라 최 회장의 경영권 방어를 위한 추가 지분 확보에 탄력이 붙을 전망이다.

MBK는 당초 지난 13일 공개매수가를 66만원으로 제시했으나 주가가 계속 공개매수가보다 높게 유지되자 지난달 26일 75만원으로 인상했다. 이에 따라 MBK가 공개매수에 성공할 경우 공개매수에 필요한 비용은 최대 약 2조2000억원에 영풍 지분 매입 비용 1조4000억원을 더한 3조6000억원에 달한다.

MBK의 공개매수 가격 인상에 따라 최 회장의 고려아연이 경영권 확보를 위해 필요한 자금도 1조1000억원대로 늘어났다.

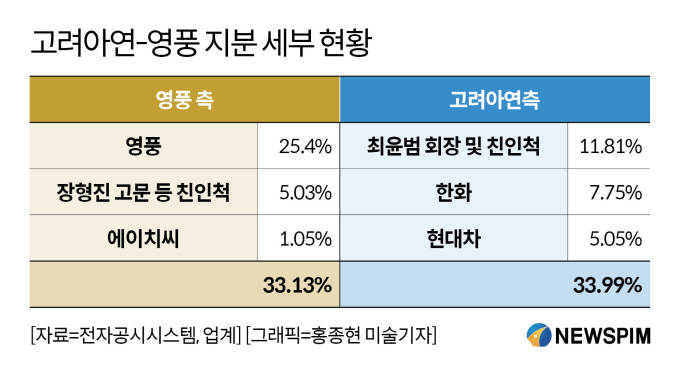

고려아연은 최 씨 집안과 장 씨 집안 지분 외에 한화(7.75%), 현대차(5.05%), LG화학(1.89%), 한국앤컴퍼니(0.75%) 등 대기업이 주주다. 국민연금도 7.57%의 지분을 가지고 있다.

고려아연의 대기업 주주인 한화, 현대차, LG화학 등이 모두 최 회장의 우호 지분(백기사)이라고 가정한다 해도 최 회장이 추가로 확보해야 하는 지분은 최소 6% 수준이다.

이를 위한 추가 투자자가 절박했던 상황에서 고려아연의 자사주 취득이 가능해져 최 회장의 경영권 방어에 '청신호'가 켜졌다는 평가다.

최 회장은 이날 고려아연 지분 1.85%를 보유한 영풍정밀 주식에 대한 공개매수를 공시한 MBK에 대항해 고려아연 경영권 방어에 본격적으로 나선 바 있다.

영풍정밀은 이날 제리코파트너스가 경영권 안정 목적으로 영풍정밀 기명식 보통주 393만7500주(발행주식 총수의 약 25%)를 주당 3만원에 공개매수한다고 공시했다.

제리코파트너스는 최윤범 회장, 최창영 고려아연 명예회장, 최창규 영풍정밀 회장 등 최 씨 일가가 지분 100%를 출자한 경영 자문회사다.

kimsh@newspim.com

영상

영상