[서울=뉴스핌] 정탁윤 기자 = 경영권 분쟁중인 고려아연의 최윤범 회장이 2조5000억원 규모의 유상증자 승부수를 던졌다.

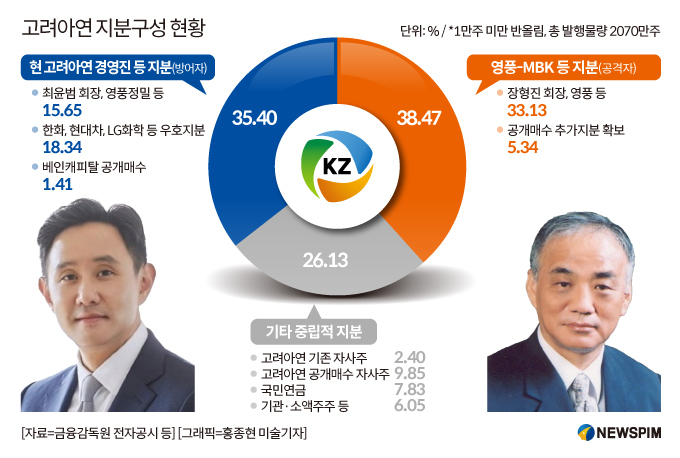

업계에선 이같은 유상증자 결정에 대해 기존 지분율을 희석해 MBK·영풍 연합의 의결권 과반 확보 시도를 막고 우리사주조합에 신주를 우선 배정해 지분 격차를 해소하기 위한 전략으로 해석한다.

이번 유상증자가 최 회장과 고려아연의 뜻대로 성공할 경우 경영권 방어가 가능해 질 전망이다. 향후 경영권 분쟁은 또 다른 국면을 맞을 것으로 관측된다.

MBK측은 그러나 "기존 주주들과 시장 질서를 유린하는 행위"라며 모든 법적 수단을 강구하겠다고 맞서고 있다.

◆ 2.5조원 유상증자·우리사주 20% 우선 배정...'국민기업화 추진' 승부수

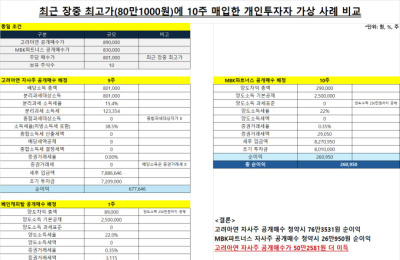

고려아연은 30일 오전 임시 이사회를 열고 보통주 373만2650주에 대한 유상증자를 결정했다고 밝혔다. 공개매수를 통해 취득한 소각대상 자기주식을 제외한 발행주식 수의 20%에 해당하는 규모다. 1주당 모집 가액은 67만원이다.

고려아연은 특히 우선 이번 모집주식 중 20%는 우리사주조합에 우선 배정키로 했다. 유상증자 후 지분율로 따지면 3.07%(기존 2807주 포함) 수준이다. 우리사주 지분은 의결권을 갖기 때문에 향후 주총 표 대결에서 상당한 지원세력이 될 전망이다.

고려아연은 또 우리사주를 제외한 모든 청약자의 수량 한도를 총 공모주식수의 3%로 제한을 걸어 MBK·영풍 연합의 대량 유증 청약을 막아뒀다는 분석이다.

고려아연측은 "주주기반을 확대해 국민기업화를 추진하기 위한 일환"이라며 "일반공모 증자 시 1인당 청약 한도를 정해 놓는 실제 사례는 다수 존재한다"고 설명했다.

발행가액은 청약일 전 3거래일부터 5거래일까지의 가중산술평균주가(총 거래금액을 총 거래량으로 나눈 가격)를 기준주가로 하고, 발행공시규정 한도에 따라 할인율 30%를 적용한 금액을 발행가액으로 책정할 계획이다.

◆ MBK파트너스·영풍 "기존 주주들과 시장질서 유린 행위"

MBK파트너스·영풍측은 그러나 최 회장의 이같은 유상증자 결정에 대해 "기존 주주들과 시장 질서를 유린하는 행위"라며 "이번 고려아연의 유상증자 결정을 저지하기 위해 모든 법적 수단을 강구할 것"이라고 밝혔다.

MBK·영풍은 "최윤범 회장은 고금리 차입금으로 주당 89만원에 자기주식 공개매수를 진행해 회사에 막대한 재무적 피해를 입혀 놓고선 그 재무적 피해를 이제는 국민의 돈으로 메우려 하고 있다"며 "회사에 피해가 가든, 주주가치가 희석되든 최 회장 머릿속에는 오로지 자신의 자리 보존에 대한 생각밖에 없다는 것이 오늘 다시 한번 입증됐다"고 주장했다.

MBK·영풍측은 "주당 67만원이라는 가격 또한 현재 시점의 예상가격일 뿐, 청약이 개시되는 12월 초가 되면 주가가 더욱 낮아져 발행가격은 더욱 낮아지게 된다"며 "남은 주주들의 주식가치는 더욱 희석될 것이고 최 회장의 유증 결정은 자기주식 공개매수가 배임이라는 점을 자백하는 행위"라고 주장했다.

tack@newspim.com

영상

영상