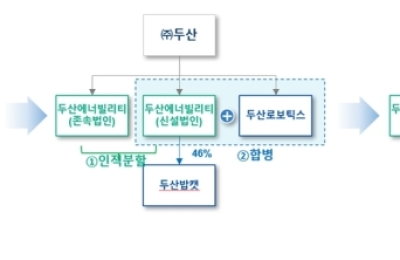

[서울=뉴스핌] 이윤애 기자 = 두산그룹의 사업구조 개편 과정이 '산 넘어 산'이다. 금융감독원으로부터 4개월 만에 승인을 받았지만 이번에는 글로벌 양대 의결권 자문사 중 하나인 ISS의 '반대 권고' 난관을 만났다.

국내 행동주의펀드인 얼라인파트너스도 세 차례에 걸쳐 두산에너빌리티와 두산로보틱스 간 분할합병 반대 의사를 밝혔다. 두산그룹의 사업 재편의 주주총회 승인에 빨간불이 켜졌다.

1일 금융투자업계에 따르면 두산에너빌리티, 밥캣, 로보틱스는 내달 12일 임시 주총을 열고 이번 이번 안건을 표결에 부칠 예정이다.

하지만 ISS와 얼라인파트너스가 반대 의사를 밝히면서 복잡해졌다.

ISS는 앞서 두산에너빌리티 임시주주총회 안건으로 상정된 '분할합병계약서 승인의 건'에 반대표를 던질 것을 투자자들에게 권고했다.

ISS는 보고서에서 "에너빌리티와 로보틱스 간 자본거래에는 지배주주와 일반주주 간 이해가 상충한다"며 "로보틱스와 합병하는 논리는 설득력 있는 근거가 부족하고 평가가에도 불리하다"고 판단했다.

ISS는 "소수주주를 희생시키면서 얻는 지배주주의 이익을 위해 로보틱스와 에너빌리티에 대한 박지원 에너빌리티 회장의 영향력을 이용하려는 경제적 유인으로 이어질 수 있다"며 "외부 평가기관을 거쳤지만 이 같은 이해관계를 보호하려는 노력이 부족해 보이며 해당 거래는 사외이사로 구성된 특별위원회 검토를 거치지 않았다"고 했다.

그러면서 "중대한 이해상충을 고려할 때 회사를 위한 최선의 대안이라고 볼 수 없다. 해당 의안에 반대표를 던지는 것이 타당하다"며 "비핵심 지분을 분할하는 것은 전략적인 의미가 있지만 로보틱스와 합병하는 논리는 설득력 있는 근거가 부족하고 평가가치(밸류에이션)도 불리하다"고 강조했다.

얼라인파트너스는 곧바로 ISS의 결정에 대한 환영 입장을 내놨다.

얼라인파트너스는 앞서 회사 이사회에 주주서한과 공시 등을 통해 세 차례에 걸쳐 분할·합병에 대해 반대 입장을 밝히고, 지배주주와의 이해 상충 우려 해소를 위한 대책을 촉구하는 등 재차 압박을 해오고 있다. 얼라인파트너스는 지난 22일 기준 밥캣 지분 1.35%(135만6973주) 보유중이다.

얼라인파트너스는 "에너빌리티 이사회가 우량자산인 밥캣의 지배지분 46%를 저평가된 시가에 임의로 경영권 프리미엄을 적용해 특수관계자인 두산로보틱스에게 염가로 이전하는 방안을 추진하고 있다"고 지적했다.

이어 "분할∙합병안에서 두산밥캣의 지분가치가 주당 7만2729원으로 평가됐지만, 공개경쟁입찰을 통해 두산밥캣 지분을 동종기업 거래배수, 과거 두산그룹의 밥캣 인수배수, IPO배수의 평균 배수로 매각할 경우 주당 가치가 약 13만원에 달할 수도 있을 것으로 추정된다"고 분석했다.

그러면서 투자자들에게 반대표 행사를 적극 권고했다. 얼라인파트너스는 "에너빌리티의 핵심 종속회사이자 주요자산인 밥캣 지분의 염가 이전 시도를 막고 소중한 주주가치가 보호될 수 있도록, 회사에서 추진중인 분할합병안에 대해 반대 의결권 행사를 간곡히 부탁한다"고 주주들에게 당부했다.

시장에서는 얼라인파트너스 뿐만 아니라 ISS까지 반대를 권고하고 나서면서 주총에서 분할 합병이 부결될 가능성도 배제할 수 없다고 보고 있다.

회사의 분할·합병은 주총 특별결의 사안이다. 전체 주주의 3분의 1 이상 및 참석 주주의 3분의 2 이상의 동의가 필요하다.

두산에너빌리티의 경우 최대주주인 ㈜두산과 특수관계인의 지분은 30.67%이고 기관투자자인 국민연금은 6.85%다. 외국인 주주 비중은 약 22%로 추정되고 있다. ISS에 이어 글래스루이스까지 반대를 권고할 경우 적지 않은 타격을 받을 수 있다. 임시 주총을 통과해도 주식매수청구권이 남았다. 두산에너빌리티는 주식매수청구권에 대한 매수 대금 상한 규모를 6000억원으로, 두산로보틱스은 5000억원으로 설정했다.

yunyun@newspim.com

영상

영상