[뉴스핌=이영기 기자] 금융당국은 그간 논란이 되던 두산인프라코어의 영구채를 일단 '자본'으로 인정할 것으로 예상된다.

하지만 두산인프라 영구채와 똑같은 구조를 또 만들어 내는 것은 불가능하게 된다. 두산은 'OK'지만, 더 이상 영구채 발행은 안된다는 것이다.

19일 투자은행(IB)업계에 따르면, 금융당국은 두산인프라코어가 지난 10월 발행한 5억 달러 규모의 영구채(신종자본증권)를 자본으로 인정할 전망이다.

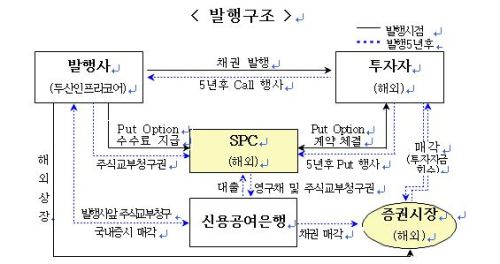

전문가들에 의하면 두산인프라코어가 발행한 영구채가 자본으로 인정받는데 하자가 없다. 핵심은 영구채 투자자들이 영구채를 되사주기를 요구(풋옵션행사)하면 이를 은행들이 대신 사주겠다는 신용공여를 했기 때문이다.

명백한 후순위성도 없지만 특수목적회사(SPC)로 채무상환주체가 분리됐고, 이 SPC를 통해 은행들이 영구채를 되사주도록 구조가 짜인 것이다.

금융감독원도 이미 이런 점을 고려해 두산 영구채를 자본으로 인정한 적이 있고, 회계기준원에서도 아직 확정된 것은 아니지만 자본으로 볼 수 있다는 의견으로 가닥을 잡은 것으로 알려졌다.

이로서 두산인프라는 영구채의 자본 이전에서 OK사인을 받게 된다.

하지만 그와 동시에 대한항공이나 한진해운, 현대상선 등 그간 영구채 발행을 추진해 오던 다른 제조업체들은 그 길이 막히게 됐다.

금융당국이 은행권에 두산인프라코어의 영구채와 같은 신용공여를 더이상은 못하게 하는 가이드라인을 제시했기 때문이다.

한 금융감독 관계자는 "이미 금융당국이 은행권에 영구채에 신용공여하면 안된다는 가이드라인을 내보냈다"라고 말했다.

그는 이어 "이제 두산인프라의 영구채와 똑같은 구조를 만드는 것은 사실상 불가능하다"라고 강조했다.

금융당국은 이같은 신용공여를 막고 나선 것은 이런 종류의 신용공여에는 필요자본이 기준(8%)의 3배나 요구되기 때문에 은행의 자본건전성에 문제를 초래할 수 있다는 이유에서다.

향후 기업구조조정 등으로 은행의 자본확충의 필요성이 커지는 가운데 대한항공이나 한진해운, 현대상선 등 기업들에게 두산인프라와 마찬가지로 신용공여를 하게 되면 은행의 부담이 더욱 가중되는 점을 우려한 것이다.

한 은행감독 관계자는 "자본건전성에 대해 기준을 정하는 바젤 I이나 바젤 II에는 은행이 두산인프라의 영구채 구조에서와 같은 신용공여를 위해서는 적정자본비율(8%)의 3배에 해당하는 자본을 쌓도록 하고 있다"라고 말했다.

산은은 두산인프라코어의 영구채에 대해 2억3500만 달러의 신용공여를 한 것으로 알려졌다.

신용공여의 원화상당금액 약 2500억원을 기준으로 보면, 자본건전성 유지를 위해 산은은 자본비율기준 8%에 해당하는 200억원이 아니라 그 세배 수준인 600억원의 자본이 필요하다는 것이다. 우리은행도 마찬가지.

자본은 한푼이라도 아껴서 다가오는 기업구조조정에 대응해야 한다는 것이 금융당국이 영구채에 대한 신용공여를 막고 나선 취지다.

여기에 발맞추어 지난 1일 산은도 향후 예상되는 기업구조조정 등을 대비한 자본확충 차원에서 7000억원 규모의 후순위채를 발행한 바 있다.

한편, 두산인프라코어의 영구채는 두산인프라가 5년후 환매(콜옵션)하되, 만약 환매하지 않을 경우 투자자들이 상환청구(풋옵션)할 수 있는 풋옵션 조건부 채권이다.

투자자들이 풋옵션을 행사하면 두산인프라 대신에 산은(40%), 우리은행(40%), 하나은행(20%)이 특수법인(SPC)을 통해 영구채를 매입하게 된다.

금리조건은 발행후 매 5년마다 조정하고, 스프레드는 5년후 5.00%p, 7년후 2.00%p가 가산되는 조건(Step up)이 붙어있다. 만기는 30년이고 만기시 연장이 가능하다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상