아무리 금리가 높은 채권이라도 채권을 발행한 국가가 부도를 내거나 가능성이 높아지면 원금과 이자를 제때 받지 못할 수도 있기 때문이다.

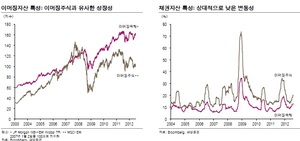

특히 최근 국내 투자자들이 관심을 갖는 이머징마켓 채권에 투자 할 때는 이 점을 명심해야 한다. 이머징마켓은 상대적으로 선진국 보다 신용 이벤트가 발생할 확률이 높다는 이유에서다.

◆ 모라토리엄의 쓴 맛…멕시코ㆍ브라질ㆍ러시아

과거 일부 국가에서 있었던 모라토리엄이 소중한 경험이다. 모라토리엄, 즉 지불유예는 국가가 개인이나 기업에 진 빚을 갚을 수 없게 된 상태다. 해당 국가가 모라토리엄을 선언하면 그나라 국채는 사실상 휴지조각이 된다.

1982년 멕시코ㆍ브라질ㆍ아르헨티나 등 중남미 국가들, 1998년 이후에는 말레이시아ㆍ러시아 등과 중남미 국가들, 2009년 11월에는 아랍에미리트의 두바이가 모라토리엄을 선언한 바 있다.

많은 투자자들이 이머징 국가의 채권에 선뜻 나서지 못하는 것도 이 때문이다. 모라토리엄 가능성을 따져보기 위해서는 국가채무, 외화보유액 뿐만 아니라 경제구조와 정치적 상황 등도 고려해야 한다.

예를 들어 1982년 모라토리엄을 선언했던 멕시코의 국가 채무는 당시 GDP의 35.8%로 지난해 우리나라와 비슷한 수준이었다. 러시아의 경우, 아시아 금융위기라는 대외환경과 함께 사회주의 붕괴 이후의 급격한 체제전환이 부담으로 작용했다.

다만 최근 들어서는 이머징 마켓이라는 이유만으로 모라토리엄 가능성을 우려하는 것은 무리라는 시각도 많다. 금융위기 이후에는 이머징 마켓보다 선진국에서 문제가 터지는 경우를 확인했기 때문. 유럽 재정위기 악재에 PIIGS(포르투갈, 아일랜드, 이탈리아, 그리스, 스페인) 국가들의 부채 위기가 부각된 점을 꼽을 수 있다.

◆ 신용등급 살펴야..투기등급 채권 투자 더욱 신중해야

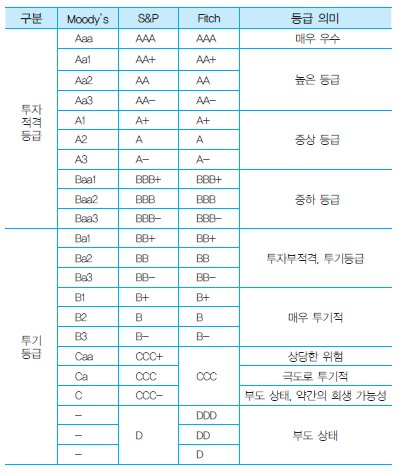

국가부도 가능성을 등급으로 표시한 지표가 국가신용등급이다. 미국의 S&P(스탠다드앤드푸어스), Moody's(무디스), 영국의 Fitch(피치) 등 신용평가회사들이 채권 발행자가 투자자에게 원금과 이자를 당초 계약 조건대로 지불할 능력과 의지가 있는지를 분석해서 발표한다.

이 등급은 기관 투자가들이 포트폴리오를 구성하는 데 적용할 수 있는 가이드 라인으로 활용되기도 하며 대상 채권에 대한 적정한 가격 범위를 보여주기도 한다. 대개 AAA 등급과 AAA 미만의 등급은 무위험 및 위험 자산으로 분류된다. AA- 등급은 보수적 기관 투자가의 가이드라인, BBB- 등급은 일반적인 기관투자가가 투자하는 투자등급과 대체 투자할 수 없는 투기 등급으로 나누는 기준이 된다.

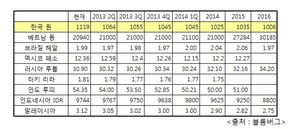

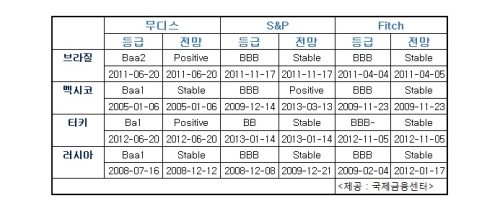

국내 투자자들에게 인기가 있는 이머징 국가들의 신용등급은 대부분 BB 이상이다. S&P와 피치 기준으로 브라질과 멕시코의 신용등급은 BBB에 해당한다. 터키는 S&P 기준으로 BB, 피치는 BBB-다. 무디스는 브라질에 Baa2, 멕시코에 Baa1, 터키에 Ba1을 각각 제시했다. 최근 국내 시장에서 부쩍 관심이 부각되고 있는 러시아에 대해서는 S&P와 피치가 BBB, 무디스는 Baa1로 제시하고 있다.

투기 등급 채권인 하이일드 채권은 S&P와 피치 기준으로 BB+ 이하, 무디스 기준으로 Ba 1 등급 이하인 회사 및 국가가 발행한 채권이다.

국가부도 가능성이 적더라도 신용등급 변화에 따라서 채권가격이 급변하므로 해외채권 투자시 중요하게 챙겨야할 요소다. 신용등급 또는 전망치가 상승하는 경우 해외 자본이 유입되면서 채권가격이 상승할 가능성이 크다.

지난해 8월 우리나라 역시 신용등급 상승 이후 해외 채권펀드의 포트폴리오에 편입되면서 외국인 자금이 꾸준히 유입되고 있다. 원화채권 가격은 그 이후 지속적인 상승세다.

"어차피 만기보유 할 건데 신용등급이 중요한가요. 망할 정도만 아니면 되지 않나요?"라고 물을 수도 있다.

하지만 '사람 일은 모르는 것', 언제든 상황은 달라질 수 있고 급전이 필요할 때가 올 수도 있다. 중도 환매를 염두에 두고 신용등급과 그 방향성을 확인해 둘 필요가 있다.

전문가들은 이머징 마켓 채권에 투자할 때 해당국의 경제성장률, 물가, 대외부채 지급 능력 등을 함께 고려하라고 조언했다. 특히 수급 기반이 미약한 투기등급 채권에 투자할 경우에는 더욱 신중해야 한다고 강조했다.

[뉴스핌 Newspim] 이에라 김선엽 기자 (ERA@newspim.com)

영상

영상