[뉴스핌=이영기 기자] 회사채 수요예측 제도가 도입되면서, 회사채 발행금리를 두고 업종내 경쟁사간의 치열한 눈치싸움이 벌어졌다.

[뉴스핌=이영기 기자] 회사채 수요예측 제도가 도입되면서, 회사채 발행금리를 두고 업종내 경쟁사간의 치열한 눈치싸움이 벌어졌다.

수요예측과정에서 제시되는 희망금리수준에서부터 수요예측에 참가하는 투자자금의 규모, 결정된 발행금리 수준 등이 적나라하게 비교되기 때문이다.

회사채 발행부서들은 신경을 곤두세우며 회사채 수요예측제도에 대한 불편함을 호소하기도 했지만, 전문가들은 이 제도 도입으로 회사채 시장이 발전한 것으로 평가한다.

25일 회사채 시장에 따르면, 회사채 등급 A0인 한화건설이 오는 26일 3년만기 1500억원 규모의 회사채를 발행한다. 발행금리는 '국고채 3년 수익률 + 1.70%'로 잠정 4.31%다.

29일에는 같은 업종의 동부건설도 3년만기 500억원 규모의 신주인수권부사채(BW)를 발행한다.

두 회사 모두 그룹소속 건설사이지만 회사채 등급이 한화는 A0인 반면 동부는 BBB로 서로 다르다. 또 비록 만기는 3년으로 같지만 회사채 형태가 일반 회사채와 BW로 차이가 난다.

두 회사의 회사채 발행금리가 표면 4.31%와 4.0%로 동부가 낮지만 BW는 보장수익률이 있어 7.0%나 된다. 여러면에서 비교하기가 어렵다.

하지만 회사채 수요예측제도가 도입되고 수요참가 내용이 공개되기 시작하면서 당초 수요예측에서 제시하는 공모희망금리수준과 수요예측 참가 투자자금 규모, 발행금리 등이 상세하게 비교되고 있다.

따라서 동종업계 경쟁사들이 회사채 발행금리를 두고 자존심 대결을 벌이기도 하고, 같은 회사채등급 같은 만기에 대해 대조되는 발행금리 수준으로 발행회사들이 비교를 피할 수 없게 된 것이다.

대표적인 대결은 지난해 4분기에 회사채를 발행한 현대건설과 삼성물산, 3분기에 회사채를 발행한 신세계와 롯데쇼핑간에 벌어졌다.

우선 현대건설은 발행당시 이자보상비율(영업이익을 이자비용으로 나눈 값으로 부채상환능력을 나타내는 지표 중 하나)이 전년도와 당해년도 상반기 기준으로 각각 17.67과 10.22으로 삼성물산의 4.1과 6.3에 비해 우수했다.

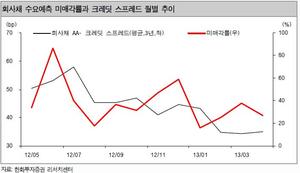

하지만 회사채 시장의 삼성물산을 더 낫게 평가했다. 5년만기물에 대한 각 회사채 민평금리의 국고채 대비 스프레드는 삼성물산이 0.44%p로 현대건설의 0.49%p보다 0.05%p 낮았기 때문이다.

두 회사의 회사채 등급이 AA-로 같았지만 이렇게 평가는 엇갈린 것이다.

결과를 보면 5년만기 회사채의 발행금리는 두회사 모두 2.87%로 같았다. 두 회사는 자존심 대결에서 비긴 셈이다.

발행시장의 한 관계자는 "상환능력과 달리 삼성물산은 지배구조 중앙에 있고 상사부분 등 사업구조가 더 다양해 시장평가가 더 높았다"면서 "하지만 삼성물산은 시장금리가 오를 때 발행한 반면 현대건설은 내릴때 발행해 발행금리가 같아졌다"고 설명했다.

이에 앞서 회사채 등급이 AA+로 동일하지만 유통업에서 날을 세워 경쟁하는 신세계와 롯데쇼핑간의 대결에서는 애매한 결과가 나왔다.

지난해 8월 신세계는 5년만기 회사채를 금리 3.18%에 발행했다. 이는 롯데쇼핑의 발행금리 3.20%에 비해 낮아 일단 이기는 모습이었다.

그런데 정작 수요예측에서 신세계는 수요미달이 발생했고 회사채 인수수수료율도 롯데쇼핑보다 높았다.

롯데쇼핑은 수요가 넘쳐 발행금리를 당초 제시금리 수준에 두고 발행규모를 300억원 늘여 2300억원을 발행했다.

신세계는 달랐다. 총 2000억원 발행규모에 수요미달이 400억원이나 발생했지만 발행금리를 높이지 않았다. 증권사들이 미달 물량을 인수하는 것이고 이때 지급하는 인수수수료도 롯데쇼핑보다 0.05%p 높은 0.15%로 제시했다.

실질적으로 보면 롯데쇼핑이 승리한 것으로 평가되지만 종합적으로 보면 애매하기만 하다.

한 크레딧 애널리스트는 "회사채 발행에서 두 회사의 행태가 다른 부분이 너무 많아 누가 승리했는지 애매하다"라고 말했다.

수요예측제도가 도입되면서 이렇게 비교가 가능해 지자, 발행사들은 수요예측과정에서 너무 많은 정보가 노출된다고 불만을 토로하기도 한다.

위의 발행사의 한 재무관련부서는 "회사채 발행금리를 두고 잠정적인 비교는 있었지만 이렇게 노골적으로 대비되니 발행시기나 발행물량 조정 등 신경쓰이는 부분이 한두군데가 아니다"라며 "이런 소모적인 일은 없었으면 좋겠다"고 말했다.

반면 전문가들은 이렇게 정보가 공개됨으로써 우리 회사채 시장이 한층 더 발전하게 된다는 반응을 보였다.

회사채 시장의 한 전문가는 "정보공개에 대해 처음에는 불편하겠지만 여기에 적응해야 한다"면서 "발행구조가 투명해지면서 수수료 녹이기 관행이 없어지는 등 회사채 시장이 발전하는 모습을 보이게 됐다"고 수요예측제도를 평가했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상