[뉴스핌=우동환 기자] 저금리 환경 속에서 과거 금융위기를 불러왔던 위험 채무증권에 대한 투자가 다시 늘고 있다는 경고가 나오고 있다.

15일(현지시각) 국제증권감독위원회(IOSCO)는 '2013~2014 증권시장 위험 전망' 보고서를 통해 최근 고수익을 추구하는 투자자들로 인해 시장의 환경 변화에 취약한 차입투자 상품에 대한 투자가 늘고 있다고 진단했다.

IOSCO는 먼저 저금리 환경이 오래 유지되면서 위험 상품에 대한 투자가 늘어나는 현상이 발생하고 있다고 설명했다.

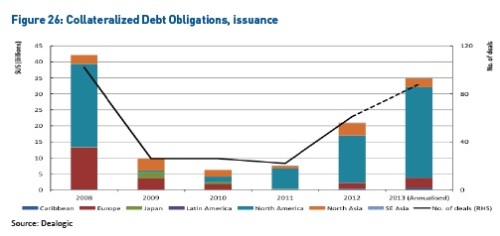

보고서는 특히 과거 글로벌 금융시장의 붕괴를 몰고 왔던 부채담보부증권(CDO)의 발행이 다시 늘고 있다고 언급하면서 신흥시장으로부터의 대규모 자본 이동과 함께 결제기관 및 파생상품과 연계된 위험성에 대해 경고했다.

보고서에 따르면 올해 전 세계 시장에서 발행된 CDO 상품은 총 350억 달러 규모로 지난 2010년 60억 달러와 비교해 5배 이상 늘어난 것으로 나타났다.

IOSCO는 만약 금리 정상화가 진행되면 과거 금융위기 전개 과정과 같이 이들 상품에 부정적인 영향을 미칠 것"이라고 설명했다.

이번 보고서는 또 글로벌 정책 요구에 따라 투자회사가 관리하는 높은 투자등급의 담보 수요가 증가한 데다 중앙은행까지 이를 흡수하면서 공급이 부족한 상황에 직면, 가격에도 영향을 미치고 있어 주의가 필요하다고 지적했다.

이어 장외 파생상품시장에서 거래상대방 위험을 줄이는 개혁이 진행 중이지만, 상호거래 방식을 단일한 인프라로 전환하는 것은 위험이 수반되는 일이라는 견해를 제출했다.

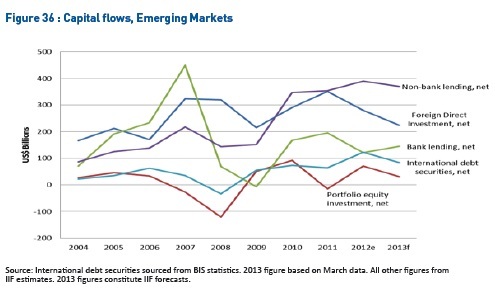

보고서는 금융 위기 이후 신흥시장으로의 자본유입이 직접투자(FDI)보다 채권과 일반회사 대출이 더 많았고 은행대출이 이러한 자본흐름의 주된 원천이 되었다는 점을 지적하고, 최근 발생한 신흥국 자본유입의 갑작스러운 중단 사태는 증권시장의 회복탄력성을 제고하기 위한 구조적 개혁이 더 필요하다는 것을 보여준다고 주장했다.

[뉴스핌 Newspim] 우동환 기자 (redwax@newspim.com)

영상

영상