[뉴스핌=김연순 기자] 금융감독당국이 '동양그룹 사태'를 계기로 대기업 계열에 대한 부실을 사전에 방지하고자 주채무계열 편입대상을 확대함과 동시에 '(가칭) 관리대상계열 신설' 카드를 꺼내들었다.

주채무계열 중 재무구조개선약정 체결 대상은 아니지만, 약정체결 대상이 될 우려가 높은 대기업 계열은 '관리대상 계열'로 지정해 주채권은행의 특별관리를 받게 한다는 취지다.

하지만 부실 우려가 있는 기업에 선제 대응해 사전 차단하겠다는 기대효과 이면엔 '관리대상계열=부실기업'이라는 낙인만 찍힐 것이란 우려도 나온다.

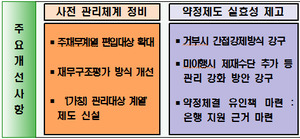

지난 5일 금융위원회가 발표한 '기업부실 사전방지를 위한 제도개선 방안'에 따르면, 주채무계열 선정 그룹 중 재무구조개선약정을 간신히 피한 그룹도 '관리대상계열'로 지정돼 따로 관리받게 된다.

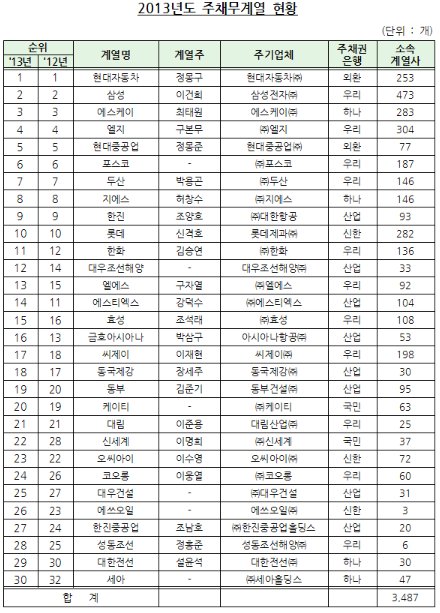

주채무계열은 부채가 많은 기업집단을 주채권은행으로 하여금 통합관리하게 하는 제도로 지난 1999년 4월 도입됐다. 주채무계열은 현재 금융권 총 여신의 0.1% 이상을 차지하는 대기업 계열군이지만, 내년 4월부터는 신용공여액 기준을 0.075%로 확대한다. 이에 따라 현재 30개인 주채무계열은 내년엔 43개로 늘어날 것으로 예상된다.

주채무계열에 대한 재무구조평가 결과 부채비율에 따른 기준점수 등이 미달(불합격 판정)할 경우 주채권은행은 해당기업과 재무구조개선 약정을 체결한다. 금융감독원이 올해 선정한 주채무계열 30개사 중 재무구조개선약정을 체결한 대기업은 6개에 달한다. 동부, STX, 대한전선, 한진, 금호, 성동조선이다.

STX와 대한전선, 성동조선은 유동성 문제를 해결하지 못해 재무구조개선약정보다 강화된 자율협약을, 금호는 워크아웃을 채권단과 각각 체결했다. 동부와 한진만 재무구조개선약정을 이행 중이다.

현 기준에서는 이들 6개 기업을 제외한 24개사 중에서 관리대상 계열 대상이 3곳 정도 된다. 김용범 금융정책국장은 지난 5일 브리핑에서"2013년 기준으로 주채무계열 30곳 중 (관리대상 계열에) 편입되는 대기업은 3곳 정도 된다"고 말했다.

관리대상 계열로 선정된 그룹은 주채권은행과 정보제공 약정을 체결하고 신규사업 진출, 해외투자 등 중요한 영업활동을 하기 전에 주채권은행과 협의해야 하는 등 채권은행의 관리가 강화된다.

김용범 국장은 "관리대상 계열에 대해선 8~9월 수시 재무구조평가를 반드시 실시해 필요시 재무구조약정을 체결해 관리할 것"이라며 "3년 연속 관리대상 계열에 해당하는 경우 재무구조개선약정을 체결해 재무구조 개선을 유도할 것"이라고 말했다.

문제는 금융당국의 의도와는 달리 관리대상 계열 편입에 따른 기업의 평판 리스크가 커질 수 있다는 점이다. 현재 동양그룹 사태로 회사채 시장의 양극화가 확대되는 상황에서 관리대상 계열 그룹들의 경우 회사채 발행 등 시장 차입에서 어려움에 직면할 수 있다는 얘기다. 이른바 '낙인효과'다.

정부가 지난 7월 '회사채 신속인수제도'를 재도입했지만 경우 신청기업이 적었던 것도 '신속인수제 신청기업=부실기업'이라는 낙인효과와 같은 맥락에서 해석된다.

현재 시장에선 관리대상계열 편입 대상으로 D그룹과 또 다른 D사, H사 등의 이름이 구체적으로 거론되고 있다. 내년 4월 주채무계열에 13개 대기업 계열이 추가될 경우 관리대상계열 대상이 더욱 확대될 가능성도 배제할 수 없다.

한 증권사의 크레딧 애널리스트는 "약정 체결의 우려가 있는 기업들의 경우 시장에서 동일 등급의 채권 금리보다 높게 거래되고 있는 것이 사실"이라고 전했다.

금융위 조차 관리대상 계열에 대한 추측성 실명이 거론되자 "시장에서의 불확실한 정보에 근거해 대기업 그룹의 실명이 거론될 경우 해당 그룹의 영업·재무활동에 부정적 영향을 줄 우려가 있다"면서 신중해달라고 당부할 정도다.

다만 금융당국은 '낙인효과' 방지를 위해 관리대상계열 선정과 관련해 채권은행 등에 보다 엄격한 비밀 유지 의무를 부과하겠다는 입장이다. 금융위 관계자는 "(관리대상계열 대상이) 시장에 알려지면 해당 기업 입장에서 어려움이 생기는 것은 사실이기 때문에 비밀유지 의무를 더욱 엄격히 적용할 것"이라고 말했다.

물론 낙인효과에 대한 반론도 있다. 갑작스럽게 부실기업으로 튀어나오는 것보단 (주채권은행과 정보제공) 약정을 체결하는 것이 크레딧 관점에서 오히려 긍정적일 수 있다는 것이다.

또 다른 크레딧 애널리스트는 "개인투자자 입장에선 놀랄 수 있겠지만 시장에선 이미 해당 기업의 리스크가 알려질 대로 알려진 만큼 약정 체결 자체는 투자자 입장에서는 좋은 것"이라며 "기업의 재무적 리스크를 밀착감시하는 약정을 맺어야 해당기업 입장에서도 상환능력이 제고될 수 있다"고 밝혔다.

[뉴스핌 Newspim] 김연순 기자 (y2kid@newspim.com)

영상

영상