[뉴스핌=김선엽 기자] 5월 글로벌 포트폴리오 전략에서 동부증권은 대만 주식에 대해 매우 긍정적 전망을 내놓았고 하나대투증권은 신흥국에 대해 선진국 못지 않은 기대감을 피력했다.

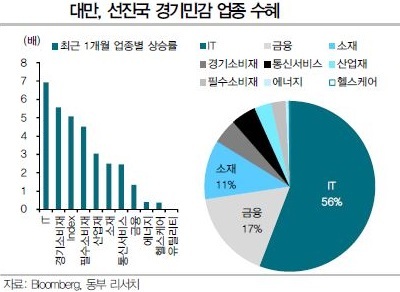

우선 동부증권의 글로벌 자산관리 전략을 살펴보면 해외주식 중 대만에 대한 긍정적 전망을 강조해 눈길을 끌었다. 동부증권은 "대만 증시의 경우 선진국 경기 회복에 민감한 IT의 비중이 높고, 4월에도 IT와 경기소비재 등 경기 민감 업종 위주로 상승했다"며 "아울러 자금 유입은 여전히 견조하며 밸류에이션 부담이 크지 않고, 이익도 상향 추세라는 점에서 대만을 최선호로 제시한다"고 언급했다.

동부증권은 "대만 증시의 경우 선진국 경기 회복에 민감한 IT의 비중이 높고, 4월에도 IT와 경기소비재 등 경기 민감 업종 위주로 상승했다"며 "아울러 자금 유입은 여전히 견조하며 밸류에이션 부담이 크지 않고, 이익도 상향 추세라는 점에서 대만을 최선호로 제시한다"고 언급했다.

우리나라 증시에 대해서는 '바이 앤 홀드' 전략을 추천했다. 한국 증시의 밸류에이션 상승이 동반된다면 5월은 저점을 높여가며 지루한 박스권 증시를 돌파할 가능성이 높다는 평가다.

업종별로는 하드웨어, 디스플레이, 화학 순으로 긍정적 평가를 내놓았다.

동부증권은 "삼성전자를 비롯한 IT업종은 분기별 증익 가시성이 높으며, D-Ram 및 디스플레이 가격 상승이 시장의 예상과는 달리 장기화될 경우 추가적인 실적 상향도 기대할 수 있다"고 예상했다.

화학 업종은 올 3분기까지 가동률 상승이 예상되고 IT 등 전방산업 회복의 수혜가 기대되는 가운데, 글로벌 화학사들의 주가 리레이팅이 재조명될 가능성이 높다고 전망했다.

다만 "박스권 돌파가 예상되는 KOSPI와 달리 KOSDAQ은 2013년 6월 PER 12.4배에 근접한 11.9배까지 올라 중소형주는 상대적으로 투자매력이 낮아 보인다"며 "중소형주는 5월 한 달 과매도 종목을 선별적으로 매수하는 전략을 추천한다"고 말했다.

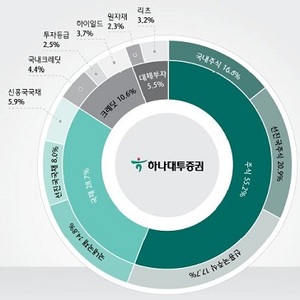

한편 하나대투증권은 올해 자산배분에서 국내주식, 선진국주식, 신흥국주식의 비중을 각각 16.6%, 20.9%, 17.7%로 가져갈 것을 권고했다.

하나대투증권 이재만 연구원은 국내주식이 매물 소화과정을 진행한 이후 상승추세로 재진입할 것이라고 예상했다.

그는 "국내 주식형 펀드는 KOSPI 2000 이상에서 환매물량이 많아지는 경향이 있어 단기적으로는 매물소화 과정이 필요하다"고 전제했다.

이어 "글로벌 금융시장 위험지표는 낮은 수준에서 안정. 엔화약세 기대 약화로 글로벌 투자자는 일본 증시를 매도하고, 한국 증시를 매수하는 중으로 선진국과 신흥국의 경기 사이클 양극화 완화 기대로 국내 증시도 매물 소화과정 진행 이후 중장기적으로 상승추세 재진입을 예상한다"고 말했다.

선진국과 신흥국에 대해서는 동반 강세를 전망했다.

하나대투증권 김일혁 연구원은 "주요국 중앙은행의 통화정책 가시성이 높아 선진국 증시의 급락 위험은 크지 않은 상황"이라고 평가했다.

이어 "미국은 한파 이후 경기회복에 대한 신뢰가 강해지고 있고 유럽도 경제지표가 호조세를 보이고 있어 이익추정치 상승에 따른 점진적 상승세가 이어질 전망"이라고 기대했다.

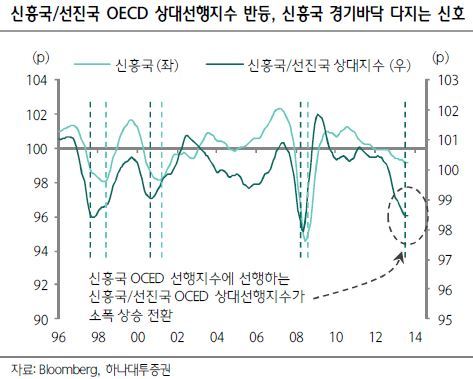

또 일본은 6월 말 추가 정책 발표 가능성이 점쳐지고 있어 소폭 반등 가능성 있으며 신흥국은 주가를 선행하는 신흥국/선진국 OECD 상대선행지수가 반등했고 이익추정치 하향세는 2014년 들어 둔화되고 있다고 지적했다.

이에 경기와 기업이익이 바닥을 다져간다는 인식 속에 반등세를 이어갈 것이라고 전망했다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)

영상

영상