[뉴스핌=한태희 기자] "미국의 양적완화 축소와 중국 경제의 성장 둔화로 인해 국내 금리 인상요인이 생겼다. 가계부채가 부실해질 가능성이 커질 것으로 보인다"

"자체 테스트 결과 금리가 한번에 2%포인트 오른다고 해도 가계부채가 부실해질 가능성은 낮다"

금리 변동 충격과 가계부채 1000조를 두고 국회 예산정책처와 한국은행이 상반된 분석을 내놔 눈길을 끈다. 국회 예산처는 금리 변동에 따른 가계 부채의 부실을 우려한 반면 한국은행은 위험이 없을 것으로 평가하고 있다.

두 기관의 다른 해석이 어떻게 정부 정책에 반영될 지 귀추가 주목된다.

국회 예산정책처는 지난달 낸 '경제동향&이슈'(28권)에서 금리 변동 시 가계부채 부실 위험이 높다고 분석했다.

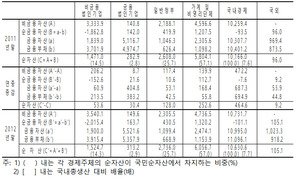

예산정책처는 "지난해 말 기준 국내 가계부채는 1023조3000억원"이라며 "미국 양적 완화 축소, 중국 경제성장 둔화 등 대내외 경제여건 변화로 국내 금리 변동시 소득 1·2분위 뿐만 아니라 4분위 부채까지 부실해질 위험성이 존재한다"고 설명했다.

특히 국회 예산정책처는 중산층에 속하는 소득 4분위 가구 가계부채 위험에 주목했다. 지난 1년 동안 4분위 가구의 가계부채가 양적으로 늘었을 뿐만 아니라 질적으로도 악화됐다는 이유에서다.

실제 4분위 가구의 사용 가능한 가처분 소득 대비 대출 원금과 이자 상환 비중은 지난 1년간 3.1%포인트 올랐다. 제2금융권 대출도 같은 기간 5.3%포인트 상승했다. 부채를 갚기 위한 담보대출 비율도 같은 기간 1.6%포인트 올랐다.

시중은행보다 금리가 높은 제2금융권의 대출과 '빚 내서 빚갚기' 하는 자금이 늘었다 것은 부채건전성과 채무 질이 나빠졌음을 의미한다.

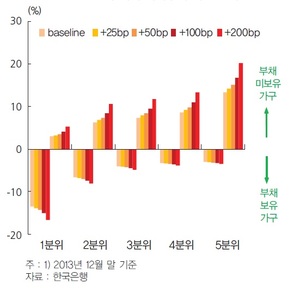

반면 한국은행은 금리가 올라도 가계부채를 관리할 수 있다는 분석이다. 한국은행은 전달 낸 '금융안정보고서'에서 국내 가계의 재무건정성은 양호하다고 평가했다. 금리가 올라도 관리할 수 있다는 설명이다.

한국은행은 "금리 2%포인트 상승을 가정한 스트레스 테스트 결과 비교적 큰 규모의 금리 충격이 발생해도 위험 가구 및 부채 비중이 크게 늘지 않았다"고 설명했다.

한국은행은 부채 상환 능력도 긍정적으로 평가했다. 초고소득 계층이 국내 가계부채의 절반 가량을 갖고 있어서다. 지난해 3월 기준 소득 5분위 가구 부채 비중은 국내 가계부채의 45.6%다.

한국은행은 "고소득 계층이 전체 금융부채의 대부분을 보유하고 있는 점도 가계부채 상환능력 측면에서 긍정적"이라고 평가했다.

연구원 및 학계에선 1000조원에 이르는 가계부채의 규모를 우려하고 있다. 특히 가계부채의 절반이 주택담보대출이기 때문에 주택대출을 늘리는 주택 정책을 피해야 한다고 조언한다. 가계부채의 약 42%는 주택담보대출이다.

현대경제연구원 박덕배 연구원(성균관대 경제학과 겸임교수)은 "가계부채는 고혈압 수준으로 건드리면 터질 수 있다"며 "가계부채를 줄일 수 있는 주택 대책이 필요하다"고 강조했다.

[뉴스핌 Newspim] 한태희 기자 (ace@newspim.com)

영상

영상