우리나라 경제가 저성장·저금리의 패러다임으로 바뀌면서 자산관리에서도 글로벌화가 중요해졌습니다. 뉴스핌은 이런 추세에 맞춰 글로벌 자산관리(GAM: Global Asset Management)에 필요한 전략과 정보를 제공합니다. 보다 체계적인 관리를 위해 국내 유수 금융기관들의 단기(1~3개월), 중기(3개월~1년), 장기(1년이상) 글로벌 포트폴리오 전략을 종합해 매월 [뉴스핌GAM]으로 독자 여러분을 찾아갑니다. [편집자 註]

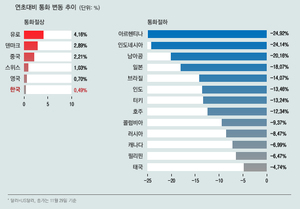

[뉴스핌=박기범 기자] 최근 6개월 만에 103엔을 돌파했던 엔화에 대해 자산전문가들은 약세가 지속될 것으로 전망했다.

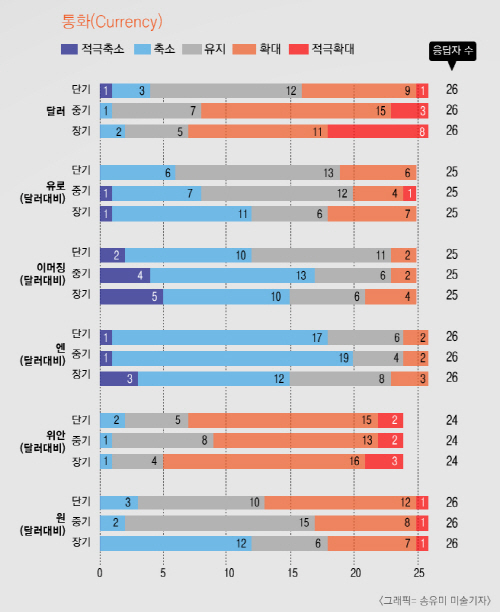

특히 일본은행(BOJ)의 추가적인 양적완화 전망과 미국 연방준비제도(Fed)의 양적완화 축소(tapering)전망이 맞물리는 중기(3개월~1년)에는 엔화 약세 예상이 압도적이었다.

또 지난달 단기강세를 보일 것이란 전망이 우세했던 유로화는 이달에는 보합 전망이 우위를 보였다. 반면 내년 본격적인 미국의 양적완화(QE)축소를 앞두고 달러화는 강세를 보일 것이란 관측이 지배적이었다.

◆엔, 보합에서 약세로.. 일본판 QE2

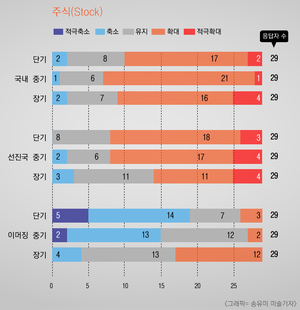

5일 뉴스핌이 29개사 중 설문에 답한 26개사의 설문을 분석한 결과, 중기적으로 엔화의 비중 축소와 적극축소의 의견을 제시한 곳은 20곳(77%)에 달했다.

동시에 엔화는 단기·장기적으로도 약세 전망이 우세한 것으로 나타났다. 단기적으로 18개(69%)기관들이 엔화 비중 축소와 적극 축소 의견을 제시했고 장기적으로 엔화 비중 확대와 적극축소 의견을 제시한 곳도 15곳(58%)에 이르렀다.

이는 지난달 설문과 상반된 결과다. 설문에 응답한 26개사 중에서 6개사(23%)만 단기적인 약세를 관측하는 등 전달에는 모든 기간 달러 대비 엔화 강세가 우세했다. 자산전문가들의 관측이 바뀐 이유는 일본 외환·정책 당국의 스탠스 변화 때문으로 풀이된다. 최근 구로다 하루히코 일본은행총재(BOJ) 등 일본의 주요인사들이 내년 추가적인 양적완화를 시사한 바 있다.

대표적인 케이스가 한화생명 김기홍 센터장이다. 김 센터장은 지난달 가장 저평가된 통화로 엔화를 꼽으며 "일본의 인위적인 통화가치 평가 절하"에 따라 강세를 예상했다. 하지만 이번달 조사에서는 "통화완화 정책에 대한 기대감으로 엔저가 나타날 것"으로 뷰를 수정했다.

우리은행 김옥정 WM사업단상무는 "아베 정부의 부양책이 지속되고 있어 엔저가 나타날 것"으로 전망했다.

◆한풀 꺽인 유로화 강세 전망

11월 1유로 당 1.38달러를 기록하며 2년 만에 최고치를 나타냈던 유로화에 대한 전망은 약세 쪽으로 돌아섰다.

단기적인 달러 약세 전망에 따른 유로화의 상대적 강세와 더불어 유로존의 경기 회복 추세로 지난달에는 강세 예상이 우세했다. 하지만 이달은 달랐다. 비중 유지를 추천한 하우스가 13곳(52%)으로 가장 우세했다. 이는 지난달 8일 마리오 드라기 유럽중앙은행(ECB) 총재의 추가 양적완화 발언과 유럽중앙은행의 금리인하가 결정적이라고 여겨진다.

우리투자증권은 "유로존의 느린 경기 회복 속도와 유럽중앙은행의 완화적 통화정책을 고려했을 때 현재 유로화 가치는 고평가되어 있다"고 판단했다.

유로화에 대한 장기적인 전망이 강세에서 약세로 전환된 점도 눈여겨볼 대목이다. 장기적으로 비중축소(유로화 약세)와 적극축소를 권유한 자산전문가는 25명 중 12명(48%)으로 지난달 절반(13명)이 비중확대(강세)와 적극확대를 추천했을 때와 사뭇 다른 모습이 나타났다.

하이투자증권 조익재 리서치센터장은 "유로화는 경기회복에 비해 통화가 강세를 보이고 있다"고 평가했다.

SC은행은 이동원 이사는 "위험자산 선호 강화 및 정책 영향으로 유로, 엔, 달러 등 선진국 통화가 약세를 보일 것"으로 내다봤다.

◆서서히 가까워지는 美 QE 축소‥단기 달러화 전망 '개선'

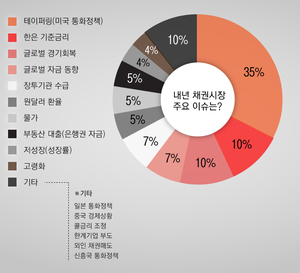

최근 미국 경제지표가 개선된 모습을 보이며 테이퍼링을 이달 연방공개시장위원회(FOMC) 회의에서 미국 연방준비제도(Fed)가 결정할 수도 있다는 기대감이 커지고 있다. 이는 지난달보다 미달러에 대한 단기 투자의향이 개선된 것으로 나타났다. 단기강세를 보일 것으로 예상한 하우스는 지난달 5곳(19%)에서 10곳(38%)으로 늘어났다. 반면 단기약세 전망을 한 하우스는 12곳(46%)에서 4곳(15%)으로 크게 줄었다.

SC은행 이동원 이사는 "연준이 이달 회의에서 테이퍼링할 가능성은 여전해 전반적으로 달러 강세 기조는 유지될 것"으로 내다봤다.

기업은행 양영재 개인고객부 부행장은 "민간소비개선이 민간설비투자로 이어지며 본격적인 미국의 경기개선에 대한 기대감이 커지고 있다"고 말했다.

아울러 중장기적인 달러화 전망은 지난달보다 소폭 상승했다. 달러화 비중 확대와 적극확대 의견을 제시한 곳은 각각 18곳(69%), 19곳(73%)으로 지난달 11곳(42%), 17곳(65%)보다 다소 늘어났다.

메리츠종금증권 박태동 자산운용본부장은 "양적완화 축소에 대한 우려가 높았던 7월, 9월에 비해 달러 인덱스는 여전히 낮은 수준에 머무르고 있다"며 "달러 자산에 대한 수요가 높아지며 추가 강세가 진행될 것"으로 내다봤다.

현대증권 투자컨설팅센터 하용현 센터장은 "견고한 경기회복세를 지속중인 미국은 상반기 테이퍼링 시행이 확실 되고 있다"며 "하반기 테이퍼링 종료와 함께 출구전략 논의가 본격적으로 시작될 것"으로 판단했다.

[뉴스핌 Newspim] 박기범 기자 (authentic@newspim.com)

영상

영상