[뉴스핌=김윤경 국제전문기자] 중국 최대 전자상거래 업체 알리바바가 드디어 미국 증시에 공식적으로 출사표를 던졌다. 알리바바는 지난 6일(현지시간) 미 증권거래위원회(SEC)에 기업공개(IPO)와 관련한 서류를 제출했다.

현재 공개적으로 확정된 사실은 알리바바는 10억달러를 공모를 통해 조달할 계획이라는 점. 엄밀한 의미에선 'IPO=상장'은 아니다. 기업을 공개한다는 것은 재무 상황을 밝히고 공개된 시장에서 주식을 매각해 자금을 끌어 모은다는 것이고, 상장(listing)은 증권시장에서 거래되기 위해 일정 자격을 갖춰 등록하는 것을 말한다. 하지만 IPO가 대개 상장으로 이어진다는 점에서 연결된 개념이라고 볼 수 있다.

알리바바의 몸값(기업가치)은 공모가격이 정해지지 않았기 때문에 정확하게 알 수는 없지만 월스트리트저널(WSJ)이나 매셔블 등에 따르면 1500억~2000억달러, 우리 돈으로 최대 약 230조원에 달하는 규모가 될 것으로 추정된다. 아직 뉴욕증권거래소(NYSE)로 갈 지, 나스닥 시장으로 갈 지는 정해지지 않았지만 NYSE행이 유력하다.

다음은 뉴욕증시 행(行)을 결정한 알리바바에 대해 투자자들이 알아둬야 할 사항들이다. 대개 SEC에 제출된 서류에 기반한 내용이다.

1. 알리바바가 필요한 돈이 10억달러?

서류 대로라면 200억달러를 모을 것으로 보인다. 하지만 최소한 올 여름이 끝날 무렵까지는 아니다.

시장조사업체 포레스터 리서치에 따르면 알리바바를 통해 거래된 돈만 지난해 4분기 1100억달러에 달한다. 아마존 거래대금의 두 배에 달한다.

알리바바와 알리바바가 갖고 있는 타오바오 등 3개 쇼핑몰을 통해 올린 거래금액은 2480억달러에 달한다. 핀란드 경제 규모와 맞먹는 규모다. 거래에 참여한 액티브 바이어(active buyer)는 2억3100만명에 달한다.

IPO 서류 상의 수치들을 기반으로 추정할 때 지난 4월 기준 알리바바의 몸값은 약 1090억달러. 주식보상, 우선주 등까지 포함해서 계산하면 1160억달러로 늘어나게 된다. WSJ가 전문가들을 통해 추산한 IPO 이후 알리바바의 몸값은 1360억~2450억달러.

2. 알리바바의 수익 구조와 재무 상태

알리바바의 매출 원가(Cost of Revenue)는 지난 12월까지 9개월 동안 한 해 전보다 33% 늘어난 99억위안(159억달러). 같은 기간 상품 개발 등에 든 비용은 34% 늘어난 389억위안이었다.

이렇게 비용이 늘어났음에도 불구하고 이 기간 동안 알리바바의 매출은 57% 급증했다. 알리바바, 타오바오, T몰 등 3개 쇼핑몰에서 올린 매출이 전체 매출 65억달러의 83%를 차지하고 있다. 아이리서치에 따르면 타오바오와 T몰은 지난해 1조8400억위안(2960억달러)의 매출을 기록했다. 80%가 중국 온라인 쇼핑을 통해서다.

지난해 3~12월 클라우드 컴퓨팅 사업을 통한 매출은 전체의 1.4%였다. 이 사업부문은 2009년 시작했다.

모바일을 통한 매출이 늘고 있다는 점은 고무적이다. 지난해 4분기 올린 중국 내 상거래 매출이 한 해 전보다 7.4% 늘었는데 이 가운데 모바일 거래가 20%를 차지했다.

지난해 말 기준으로 현금(현금성 자산, 단기투자 등 포함)은 79억달러. 장기 부채는 49억달러 가량이다.

3. 주주 구성..소프트뱅크 지배력은 '여전'

알리바바가 SEC에 제출한 서류에 따르면 잭 마(馬雲) 창업자가 회사 이사진의 절반 이상을 직접 임명하고 있는 것을 알 수 있다.

알리바바의 최대 주주는 소프트뱅크. 현재 34.4%의 지분을 갖고 있으며 IPO 이후에도 30%의 지분을 유지할 것으로 예상된다. 야후의 지분은 현재 22.6%, 잭 마 CEO가 8.9%를 갖고 있다.

IPO 이전에도 이미 미국 투자자들은 알리바바에 투자했다. 지난해 말 기준으로 보통주 23억주 가운데 1억7100만주는 미국인들이 갖고 있다.

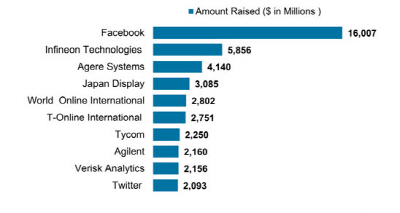

4. 사상 최대 기술기업 IPO 예상

만약 예상대로 알리바바가 200억달러의 IPO에 성공하게 되면 이는 정보기술(IT) 사상 최대 규모, 전체 IPO를 합치면 역대 네 번째 규모가 된다.

역대 최대 IPO는 지난 2010년 상하이 증시와 홍콩 증시에서 했던 중국 농업은행의 IPO로 규모는 221억달러에 달했다. 미국 최대 규모의 IPO는 같은 해 있었던 비자의 197억달러 IPO.

5. 중국 인터넷 업체의 야심

WSJ은 알리바바의 IPO는 급팽창하고 있는 중국의 야심, 중국 기업의 글로벌화 등을 보여주게 됐다고 평가했다. 지난 1999년 항저우에서 영어 교사 출신의 잭 마가 세웠던 알리바바는 처음엔 중국 기업들과 서방의 구매 기업들을 연결해주기 위해 만들어졌으나 15년 만에 전 세계인들을 잇는 상거래 업체로 부상하게 됐다.

6. 야후에게 줄 영향은?

뉴욕타임스(NYT)는 그동안 야후는 알리바바라는 '목발(crutch)'을 딛고 서 있었는데 알리바바가 상장 업체로 나서게 되면 이 목발이 사라지게 되는 것이라고 지적했다. 알리바바로 인해 얻었던 우연한 소득(windfall)은 사라지고 마리사 메이어 CEO가 야후 스스로의 구체적인 비전을 보여줘야 할 것이라는 얘기다.

흥미로운 것은 알리바바는 야후를 세운 제리 양이 손정의 소프트뱅크 회장을 설득해 투자하도록 만들고 이사로 활동했던 기업이란 점. 야후가 기울고 알리바바는 급성장하면서 한 때 잭 마 창업자는 야후 인수를 추진하기도 했었다.

NYT는 야후가 알리바바 IPO를 통해 9%의 지분을 팔아 100억~150억달러를 손에 쥐게 될 것이며 이를 가지고 전략적인 인수를 할 수도 있을 것이며 자사주를 매입해 주가를 끌어올리려 할 수 있다고 예상했다. 지금까지 하지 않았던 배당을 하게 될 수도 있다고 봤다. 또한 29억달러에 달하는 현금과 함께 보유하는 것도 선택안 중 하나다.

야후는 메이어 CEO 취임 이후 굵직한 인수합병(M&A)에 나서 왔다. 11억달러에 텀블러를 사들인 것이 대표적. 그러나 모바일 메시징 서비스 업체 스냅챗 등에 대해선 콧방귀를 뀌었더랬다. NYT는 주주들 가운데에선 페이스북이 막대한 돈을 주고 왓츠앱을 사들인 것 같은 '돈낭비'를 하지 않길 바라는 목소리도 있다고 전했다.

[뉴스핌 Newspim] 김윤경 국제전문기자 (s914@newspim.com)

영상

영상