[편집자주] 이 기사는 8월14일 오전 11시36분 뉴스핌의 프리미엄 뉴스 안다(ANDA)에서 표출한 기사입니다.

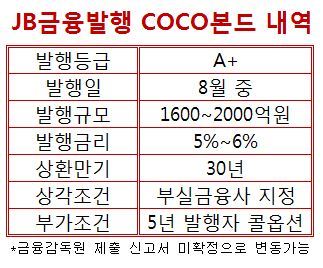

[뉴스핌=이영기 기자] 8월중 공모발행 예정인 JB금융지주의 코코본드가 벌써 투자자들의 주목을 받고 있다. 발행금리가 5~6%대에서 정해질 것으로 예상될 뿐만 아니라 5년후 발행자 콜옵션이 있어 5년물로 인식되고 있기 때문이다.

14일 금융투자업계에 따르면, JB금융지주회사의 30년만기 상각조건부 코코본드 발행 신고서가 이르면 오늘 확정될 예정이다.

그간 금융감독원과 발행조건을 두고 협의해 온 내용들이 거의 확정되는 상황이기 때문이다.

협의의 주 내용은 원금상각 조건과 개인투자자들에게 투자를 허용할 것인가 여부였던것으로 알려졌다.

우선 자기자본비율이 일정이하로 내려가거나 경영개선명령을 받거나 부실금융기관으로 지정되는 등 여러가지 상각조건을 '부실금융기관 지정' 하나로 좁혔다.

여기에 개인투자자들의 투자도 허용될 전망이다. 비록 만기가 30년이고 원금을 줄이는 상각조건 등이 있지만, 5년 이후 발행자 콜옵션(조기상환청구)을 부가하면서 콜옵션 미행사시에 금리 스텝업 200~300bp(1bp=0.01%포인트)조항을 추가한 것으로 알려졌다.

이 경우 발행 5년시점에서 JB금융지주가 조기상환하지 않으면 금리수준은 7%~9%대로 올라가게 되는 것이다.

기존에 발행된 30년만기 영구채나 동일만기 은행후순위채의 경우에도 5년 이후 콜옵션이 부가되고 예외없이 상환되는 것이 자본시장의 관례라서, JB금융의 CoCo본드도 실제는 5년만기물로 인식되고 있는 상황이다.

한 채권펀드 매니저는 "NCR 등 기관들이 이 물량을 소화하기에는 내부 의사결정 절차가 복잡하다"면서 "5년 콜옵션을 보면 리테일로 소화할 수 있을 것"이라고 평가했다.

5년만기로 보면 JB금융지주의 신용리스크는 어느정도 가늠할 수 있는 대상인 것으로 평가된다.

한 채권전문가는 "회사채 등급이 A+인 상황에서 JB금융의 은행을 보면 포트폴리오가 가계위주로 된 점 등이 부실금융기관 지정의 가능성을 가늠하는 기준이 될 것"이라고 말했다.

등급 A+에 5년만기 발행금리 5~6%의 회사채로 받아들일 수 있다는 것이 이 전문가의 입장이다.

특히 한국은행 금융통화위원회가 기준금리를 2.25%로 25bp(0.25%포인트)인하한 시점에서 5~6%대 금리의 코코본드가 투자자의 눈길을 끄는 대목이다.

관심이 실제 투자로 얼마나 이어질지는 회사채 수요예측에서 확인할 수 있고, 수요예측일은 증권발행신고서가 공개되면 알 수 있다.

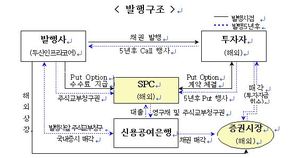

한편, 조건부자본증권 (Contingent Convertible)은 은행이나 은행지주가 자본비율이 일정수준 이하로 떨어지거나 특정조건이 발생하면 원리금이 주식으로 전환되거나 감액(상각)되는 채권이이서 위험성이 높고 이에 따라 발행금리도 높은 편이다.

글로벌 시장에서는 CoCo본드로 불리우며 영구채(Perpetual)와 유사한 구조를 가지고 있다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상