지난 6일 정부가 발표한 '2014년 세법개정안' 혜택이 65세 이상 고령자 및 일부 저소득층에 집중되고, 기존 세금우대 혜택마저 폐지되자 대다수 일반 국민들은 또다른 대안을 찾아나서야 할 상황에 놓였다.

퇴직연금, 근로자재산형성저축(재형저축), 주택청약종합저축 소득공제 정도가 대안으로 모색되고 있으나 요건이 까다롭고 범위도 크지 않다. 직접적인 배당주 투자나 사적연금 한도 증액 이외에는 관심을 둘만한 부분이 없다는 지적이 제기된다.

이에 업계에서는 중산층의 장기적인 '절세' 방안으로 조기 증여를 이제는 적극적으로 고려할 때라고 입을 모은다.

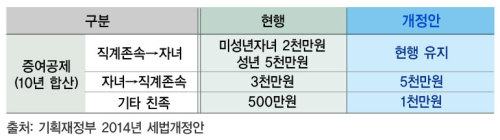

◆ 자녀 증여액 10년간 성인 5천만원, 미성년 2천만원 확대

조기증여는 이미 지난해 세제개편 때 불거진 이슈다. 지난해 세제개편에서 직계존속(부모)이 직계비속(자녀)에게 증여하는 경우 10년 단위로 공제 한도가 성인은 3000만원에서 5000만원, 미성년은 1500만원에서 2000만원으로 증액된 바 있다.

직계비속의 성별과 상관없이 동일한 세제혜택이 적용된다. 자녀수에도 제약이 없어 자녀가 많을수록 증여세 절세 효과가 더 확대되는 셈이다.

이번 세제개편안에서도 사전증여 관련 법안이 소폭 개선됐다. 직계비속이 직계존속에게 증여하는 경우 공제액이 10년간 3000만원에서 5000만원으로, 6촌 이내 혈족·4촌 이내 인척(며느리, 사위, 사촌 등)간 증여시는 공제액이 500만원에서 1000만원으로 확대됐다.

똑같은 급여에 대한 증여를 자녀가 30세 정도됐을 때 전세금을 지원하는 등의 방식으로 증여하기보다 1살 때부터 증여대상공제 범위에 해당하는 10년단위로 증여하면 절세 효과가 훨씬 크다는 것이다.

예를 들어 자녀가 1살 때 2000만원, 11살 때 2000만원, 21살 때 5000만원, 31살 때 5000만원을 증여하면 1억4000만원의 자금에는 증여세를 물지 않지만 31살 때 한꺼번에 증여하면 증여세만으로 약 810만원을 납부해야 한다. 수익이 더 붙는다고 전제했을 때 증여세 절세 효과는 더욱 확대된다.

문성원 IBK기업은행 세무사는 “실질적으로 증여세과세표준 분산 효과가 있는 데다가 조기 증여하게 되면 나중에 증여한 부분에서 수익이 발생해도 과세가 되지 않는다”며 “혜택이 미미한 중산층에는 최고의 대안"이라고 강조했다.

조순미 NH농협은행 세무사는 "증여한 다음 불어난 자금에 대해서는 과세를 하지 않는다"며 "예를 들어 2000만원을 증여한 이후 그 금액으로 삼성전자 주식을 샀다면 30년 이후 억대로 자금이 불어날 수 있는데다 증여세를 물지 않아 조기 증여의 혜택이 커진다"고 말했다.

특히, 노년층의 경우 자금이 몰리면 종합과세 및 상속세 문제가 발생할 수 있어 최대한 빠른 시일내에 조기 증여를 해야 한다. 이번 개편안으로 증여공제액이 확대된 기타친족 부분을 감안해 분산 증여한다면 더욱 효과적이라는 분석이 나온다.

김학찬 IBK기업은행 세무사는 "할아버지가 1억원의 자금을 자녀 2명과 부인이 있는 아들 가족에게 증여한다고 가정할 때, 아들에게 5000만원, 며느리에게 1000만원, 손자 두 명에게 각각 2000만원씩 나눠 증여하면 500만원의 증여세를 부담하지 않아도 된다"며 "이번 개편안으로 기타친족 공제액까지 확대된 점을 이용해 가족구성에 따라 다양한 대안을 마련할 수 있다"고 설명했다.

◆ 퇴직연금·재형저축·주택청약종합저축, 달라진 부분 확인해야

조기증여 외에 중산층이 고려할 수 있는 절세 방안으로 재형저축과 주택청약종합저축 등이 꼽힌다. 또 퇴직연금도 세액공제 혜택이 추가됐다.

우선 재형저축의 경우, 이번 세제 개편으로 총급여 2500만원 이하·종합소득 1600만원 이하의 서민층과 고졸 중소기업 재직자의 청년 재형저축 의무 가입기간을 7년에서 3년으로 완화됐다.

장기 보유에 대한 부담에 중도 매도로 비과세 혜택을 받지 못하는 사례가 늘자 가입기간이 완화됐다. 이에 2015년 1월 이후 3년 뒤 집을 사는 등 종잣돈이 필요한 경우 고려해볼 만하다.

주택청약종합저축의 경우 총 급여 7000만원 이하 무주택 세대주 근로자는 기존 연 120만원에서 240만원까지 소득공제 혜택이 확대됐다. 약정이율도 1개월~1년은 연 2.0%, 1~2년은 2.5%, 2년 이상은 연 3.3%로 높은 편이라 제테크 상품으로 손색이 없다.

세금공제 혜택이 추가돼 관심이 집중된 퇴직연금의 경우 납입시 세부 조건이 헷갈릴 수 있어 주의해야 한다. 기존에는 개인연금과 퇴직연금을 합쳐서 400만원까지 세액공제(12%)가 적용됐으나 이번 개편으로 퇴직연금에 300만원이 추가돼 총 700만원까지 혜택을 받을 수 있다.

확정기여형(DC형) 가입자는 300만원을 추가로 불입해야 하며 확정급여형(DB형) 가입자는 개인퇴직계좌(IRP)를 개설해 불입하면 혜택 대상자가 된다.

조 세무사는 "일반적으로 연금계좌에 돈을 넣을 때 개인연금저축이 접근이 쉬워 연금저축 쪽에 납입하고 퇴직연금은 운용사 등 연결 고리가 많아 납입을 꺼리는 측면이 있다"며 "개인연금이 아닌 퇴직연금이 늘어난다는 점을 명시하고 납입 대상을 분명히 해야 한다"고 조언했다.

[뉴스핌 Newspim] 정연주 기자 (jyj8@newspim.com)

영상

영상