[편집자주] 이 기사는 지난 10월 21일 오전 10시25분 뉴스핌의 프리미엄 뉴스 안다(ANDA)에서 표출한 기사입니다.

[뉴스핌=김성수 기자] 글로벌 경기 둔화 우려로 경기 방어주에 투자하는 상장지수펀드(ETF)가 각광을 받고 있다. 미국 증시에 상장된 유틸리티 ETF에는 ▲유틸리티 셀렉트 섹터 SPDR ETF ▲아이셰어즈 US 유틸리티 ▲뱅가드 유틸리티 ETF가 대표적이다.

이들 ETF는 대부분 수도·전기·가스 생산업체 등에 집중 투자한다. 이들 종목은 필수재 성격이 강하기 때문에 최근 미국 증시 조정장에서도 상대적으로 선전했다. 올 초 미국 겨울 한파로 에너지 수요가 증가한 것도 유틸리티주에 호재로 작용했다. 미국 연방준비제도가 제로금리를 상당 기간 유지하겠다고 강조한 것도 유틸리티 ETF의 상승에 보탬이 됐다.

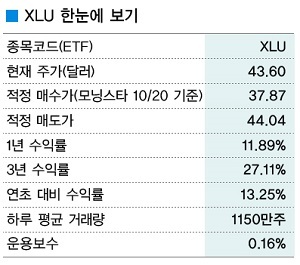

20일(현지시각) 글로벌 펀드평가사 모닝스타에 따르면 유틸리티 셀렉트 섹터 SPDR ETF(티커코드: XLU)는 연초대비 13.25% 상승하면서 유틸리티 ETF 중 선도 주자로 나서고 있다.XLU의 하루 평균 거래량은 1150만주로, 유틸리티 ETF 중 가장 유동성이 풍부하다는 것이 특징이다.

XLU의 추종 지수는 스탠다드앤푸어스(S&P) 유틸리티 셀렉트 섹터 인덱스다. S&P500지수에 상장된 30개 유틸리티 종목의 수익률을 추적한다.

XLU의 추종 지수는 스탠다드앤푸어스(S&P) 유틸리티 셀렉트 섹터 인덱스다. S&P500지수에 상장된 30개 유틸리티 종목의 수익률을 추적한다.

XLU의 전체 포트폴리오에선 전기 업종이 56%를 차지한다. 뒤이어 가스 업종과 전력생산 업종의 비중이 각각 4%, 에너지 거래 업종이 1%를 나타낸다.

상위 구성 종목에는 ▲듀크에너지(9.46%) ▲사우던 컴퍼니(7.69%) ▲도미니온 리소스(7.64%) ▲넥스트에라 에너지(7.58%) ▲엑셀론(5.49%)이 있다.

수수료율은 0.16%로, 유틸리티 ETF 중에서 두 번째로 낮다. 풍부한 유동성 덕분에 매수·매도 가격차가 5.23%로 작고 순자산가치(NAV)와의 격차도 미미하다.

◆ 변동성 낮은 IDU, 높은 수수료는 '부담'

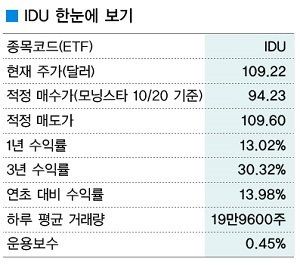

아이셰어즈 US 유틸리티(iShares US Utilities, 티커코드: IDU)는 올 들어 13.98% 상승했다. IDU는 다우존스 미국 유틸리티 인덱스를 추종한다. 이 지수는 미국 다우지수에 있는 유틸리티 종목을 전부 담고 있다.

IDU의 전체 포트폴리오에서는 전기업종이 70%로 가장 많다. 가스와 수도 등 다른 유틸리티주는 29.5%를 차지한다.

보유 종목은 60여개에 이르는데, 상위 10개의 자산이 전체의 약 절반 정도다. 대형주가 55.5%의 높은 비중을 차지하기 때문이다. 중형주는 38%에 이른다.

대형주 비중이 높은 것에 비해서는 수익률 변동성이 낮은 편이다. IDU는 지난 5년간 수익률이 11.6%의 변동성을 보였고, 이는 S&P500지수의 13.2%보다 낮다.

다만 수수료율이 0.45%로 비싼 것이 단점이다. 하루 평균으로는 19만9600주가 거래된다.

◆ 다양한 종목의 VPU, 수익률도 '저렴'

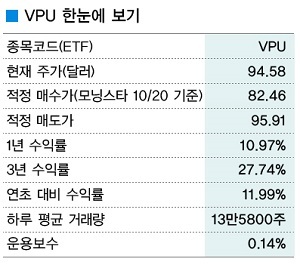

뱅가드 유틸리티 ETF(Vanguard Utilities ETF, 티커코드: VPU)는 수수료율이 0.14%로 유틸리티 ETF 중 가장 싸다.

연초대비로는 11.99% 상승했고, 하루 평균 13만5800주가 거래되고 있다. 추종 지수는 MSCI 미국 인베스터블 마켓 유틸리티 25/50 인덱스로, 해당 지수에 포함된 자산을 모두 보유하고 있다.

보유 종목은 78개로 전기업체 비중이 52%로 가장 높다. 뒤이어 기타 유틸리티주(34%)와 가스업체(6.5%) 순이다. 상위 5개 구성 종목은 XLU와 동일하다.

지난 5년간 수익률 변동성은 11.6%로, 역시 S&P500지수의 13.2%보다 낮았다.

◆ 美 금리인상·에너지 수요 변동은 '주의'

유틸리티 ETF에 투자할 경우 주의할 사항도 있다. 먼저 미국 연방준비제도(연준)의 기준금리 인상 가능성이 대표적이다.

유틸리티주는 지난 2000년대 초반까지만 해도 낮은 가격 변동폭과 높은 배당 수익이 투자시 주요 장점으로 꼽혔다. 시세 차익을 노리고 유틸리티주에 투자하는 사람은 많지 않았다.

그런데 지난 2012년 6월 연준의 초저금리 시행으로 유틸리티주에 대한 투자층이 확대되기 시작했다. 저금리 환경 속에 유틸리티주가 안정적인 배당 수익을 내는 종목으로 투자자들의 선호를 받았기 때문이다.

다만 미국 경기가 좋아지면서 연준이 금리인상에 나설 경우 이러한 장점은 희석될 가능성이 있다고 로버트 골드스버로우 모닝스타 애널리스트는 지적했다.

유틸리티 관련주는 배당 수익률이 고정적이기 때문에 다른 주식보다 가격 상승률이 낮고, 상대적인 투자 매력도가 떨어질 수 있다. 또 금리가 오를 경우 채권 가격이 싸지기 때문에 유틸리티주보다 채권 쪽에 수요가 몰릴 가능성도 있다.

일반적으로 유틸리티주의 배당 성향(payout ratio)은 50~60% 수준이다. 배당 성향은 기업 순익에서 배당금 총액이 차지하는 비율을 뜻한다.

모닝스타의 주식 애널리스트들은 과거 평균을 기준으로 올해 유틸리티주의 배당 성향을 59%로 전망했다. 배당이 매년 일정하게 증가한다고 가정하면 연간 배당금 증가율이 5%가 된다는 분석이다.

이 밖에 골드스버로우 애널리스트는 "전기 에너지 수요가 변동할 가능성도 주시해야 한다"며 "값싼 천연가스 생산이 증가해 고비용의 석탄·원자력 발전소가 폐쇄될 경우 유틸리티 수요도 급변할 수 있다"고 덧붙였다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상