[뉴욕=뉴스핌 황숙혜 특파원] 일본은행(BOJ)의 ‘깜짝’ 부양책에 글로벌 증시가 열광했지만 시장 전문가들의 반응은 냉소적이다.

이번 부양책은 일본 경제가 이미 유동성의 덫에 걸렸다는 사실을 보여주는 단면일 뿐이라는 주장부터 BOJ의 카드가 2013년 4월 부양책을 단행했을 당시 모습의 데자뷰라는 의견까지 투자가들의 평가는 비관 일색이다.

일부에서는 자산 버블이 이미 형성되기 시작한 가운데 추가 부양책은 위험한 폰지게임에 지나지 않는다는 경고를 내놓았다.

◆ 숫자 노름 ‘2013년 4월 데자뷰’

자산 매입 규모를 80조엔으로 확대하는 한편 상장지수펀드(ETF) 및 부동산 펀드 투자 규모의 3배 확대, 채권 평균 잔존만기의 3년 연장 그리고 국채 매입 규모의 30조엔 확대 등을 근간으로 한 이번 BOJ의 부양책의 공통 분모는 숫자 ‘3’이다.

이는 지난해 4월 발표한 부양책이 숫자 ‘2’에 초점이 맞춰졌던 점을 상기시키는 부분이다.

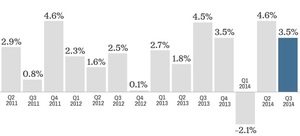

당시 BOJ는 본원통화를 2배 늘리는 방안을 통해 인플레이션을 2년 이내에 2%까지 끌어올린다는 ‘그랜드 플랜’을 제시한 바 있다.

디플레이션이 거의 20년 지속된 상황에 BOJ가 내놓은 부양책 세부안에 대해 투자자들은 의도적으로 숫자를 짜맞췄다는 데 입을 모았다.

이어 이번에 제시한 부양책으로 BOJ가 또 한 차례 숫자 노름을 벌이고 있다는 지적이 고개를 들고 있다.

SMBC 프렌드 증권의 마리 이와시타 시장 이코노미스트는 “이번 부양책에서 BOJ 정책자들이 숫자 3의 테마를 만들기 위해 애쓴 흔적이 역력하다”고 주장했다.

◆ 폰지게임, 이미 유동성 덫 걸려

이번 부양책은 소비 둔화와 실질임금 저하 속에 판매세 인상을 앞둔 정책자들의 필살기라는 것이 시장 전문가들의 공통된 의견이다.

어쩔 수 없는 카드라는 사실을 인정하더라도 최선의 선택이라고 보기는 어렵다는 것이 또 한 가지 투자가들의 공통된 평가다.

억만장자 투자가인 타이거 매니지먼트 창업자 줄리안 로버트슨은 BOJ의 예상밖 부양책에 대해 위험한 통화정책이라고 주장했다.

그는 “이미 자산 버블이 형성되기 시작했다”며 “이 같은 상황에 국채 수익률을 추가로 밀어내리는 것은 글로벌 경제 전반에 상당히 위험한 행위”라고 강조했다.

이른바 케인즈 학파를 추종하는 이코노미스트들은 일본 경제가 이미 유동서의 덫에 걸린 사실을 이번 부양책으로 확인됐다고 판단하고 있다.

정부의 재정적자를 중앙은행의 자금 조달에 기대는 상황에 장기 인플레이션이 고개를 들기 시작할 경우 참담한 결과가 초래될 수 있다는 지적이다.

이른바 아베노믹스가 기대했던 결과를 거두지 못했다는 평가가 지배적인 가운데 일본 경제가 통화정책으로 해소하기 힘든 구조적 결함을 지니고 있을 가능성이 높다고 투자가들은 우려하고 있다.

[뉴스핌 Newspim] 황숙혜 기자 (higrace@newspim.com)

영상

영상