<이 기사는 뉴스핌 유료 프리미엄 콘텐츠 'ANDA'에 지난 6일 출고된 기사입니다.>

[뉴스핌=한기진, 이에라, 김성수 기자] “상장지수펀드(ETF)는 증권거래소에서 거래되는 증권을 담은 바구니다."

마빈 아펠(Marvin Appel) 아펠 에셋매니지먼트 최고경영자(CEO)는 ETF를 한 문장으로 이렇게 정의했다. 그의 저서 ‘ETF 거래하기(Trading ETFs: Gaining an Edge with Technical Analysis, 윌리(willy)출판, 2010)에서다. 그는 2억5000만달러가 넘는 자산을 운영하는, ETF선택 및 적극적 자산배분의 선도적 전문가다.

그의 설명처럼 ETF는 모든 증권에 투자한다. 개별 주식부터, 코스피나 나스닥 및 S&P500 지수 등 종류를 불문하고 투자한다. 여기에 증권화돼 거래되는 리츠, 원유나 금속 같은 상품(commodity), 헤지펀드, 인프라까지 포함된다.

◆ 기초자산 종류별로 ETF투자하면, 자산배분 효과

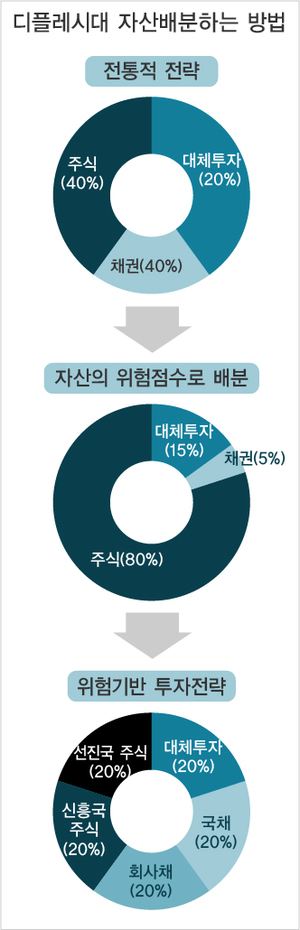

그래서 ETF 자체만으로도 자산배분이나 대체투자가 가능하다.

가령 주식과 채권 등 전통적인 자산과 상관관계가 낮은 원자재 등 상품투자 ETF를 포트폴리오에 넣으면, 한쪽에서 수익률이 마이너스여도 다른 쪽에서는 플러스여서 변동성이 줄어든다. 이른바 자산배분 효과다. 사모펀드, 리츠, 인프라 투자 등 개인이 접근할 수 없는 상품도 ETF로 투자할 수 있다.

투자대상 외에 투자전략도 다양하다. 헤지펀드ETF는 롱숏(매수매도)전략부터, 멀티 에셋(Multi-Asset)처럼 증권, 채권, 파생 및 부동산 등 다양한 자산에 고루 자산배분할 수 있다. 또 CTA처럼 주식, 채권, 통화, 상품 등에 시스템 매매를 통해 시장 방향성에 관계 없이 절대 수익을 추구할 수도 있다.

게다가 증권사에 떼어주는 보수율이 평균 0.38%에 불과할 정도로 거래비용도 적다. 주식형 펀드가 1.47%나 되는 점과 비교하면 기본적으로 수익률 ‘1%p’가 높은 셈이다.

◆ “거래량 많은 ETF 골라야”

ETF를 고를 때는 HTS에서 거래량이 많은 것을 주목해야 한다. 매매도 쉽고 기초자산의 순자산가치도 잘 반영한다.

ETF 투자 첫 걸음은 상품 종류부터 파악하는 것. ▲ 상품 ▲ 헤지펀드 ▲ 리츠 ▲ 인프라 등 4가지가 대표적이다.

지난해 말 기준 한국거래소에 상장된 ETF는 172개이다. 지난 한해 동안 상장된 상품만 26개 종목에 달한다. 지난해 배당 테마가 큰 인기를 끌자 관련 ETF들의 출시가 잇따랐다. 지난달에는 삼성운용, 미래에셋운용, 한국투자신탁운용 3개사가 '배당성장 ETF'를 동시에 출시하기도 했다.

오온수 현대증권 글로벌자산전략팀장은 "ETF는 글로벌 금융위기 이후 전세계에서 가장 크게 성장한 투자상품"이라며 "상대적으로 저렴한 수수료와 쉽게 사고 팔수 있는 거래의 즉시성 등이 강점"이라고 설명했다.

그는 이어 "ETF는 시장을 추종하는 인덱스 상품이니 만큼 어떤 시장에 투자할 지 먼저 결정하고, 유동성을 감안해 거래량이 충분한지 등을 확인하고 투자하라"고 조언했다.

◆ 2015년 유망 美ETF는?…SPY, 지난해 12% 상승

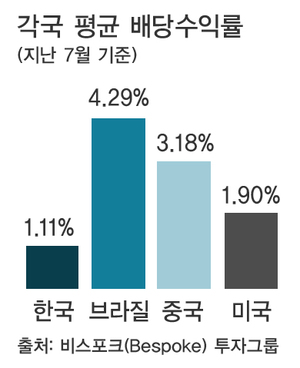

최근에 주목되는 ETF는 미국 시장이다. 그리고 후강퉁으로 중국 ETF도 새로 부각되고 있다. 우리나라 증시가 부진하고 원자재 가격도 낮아, 그 매력이 상대적으로 더욱 커졌다.

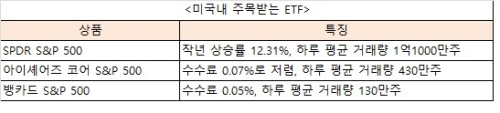

새해에도 뉴욕 증시가 강세를 지속할 것이란 전망이 많다. 이에 따라 스탠다드앤푸어스(S&P500)지수를 추종하는 상장지수펀드(ETF)에 자금이 몰리고 있다.

2일(현지시각) 글로벌 펀드평가사 모닝스타에 따르면 SPDR S&P 500 ETF(종목코드: SPY)는 지난 한 해 동안 12.31% 상승했다. SPY는 하루 평균 거래량이 1억1000만주로, S&P500지수를 추종하는 ETF 중 유동성이 가장 풍부하다.

2일(현지시각) 글로벌 펀드평가사 모닝스타에 따르면 SPDR S&P 500 ETF(종목코드: SPY)는 지난 한 해 동안 12.31% 상승했다. SPY는 하루 평균 거래량이 1억1000만주로, S&P500지수를 추종하는 ETF 중 유동성이 가장 풍부하다.

SPY의 포트폴리오에는 기술주의 비중이 17.92%로 가장 높고 금융주(15.27%), 헬스케어주(14.70%), 공업주(11.18%), 소비순환주(10.51%)가 뒤를 잇는다. SPY의 상위 구성 종목에는 ▲애플 3.57% ▲엑손모빌 2.13% ▲마이크로소프트 2.09% ▲존슨앤존슨 1.59% ▲버크셔해서웨이 1.50% 등이 있다.

SPY에서 큰 비중을 차지하는 금융주와 소비순환주는 올해 미국 경기회복의 대표 수혜주가 될 것으로 기대되고 있다. 우선 소비순환주는 최근의 실업률 하락과 저유가에 따른 반사 이익을 누릴 것으로 예상된다.

현재 미국 실업률은 5.8%까지 하락했다. 전문가들은 현 추세라면 앞으로 실업률이 더 떨어질 가능성도 있다고 분석했다. 이는 임금 상승과 맞물려 소비자들의 구매력 증가로 이어질 전망이다.

PNC파이낸셜서비스의 거스 포셰 수석 애널리스트는 "(실사한) 기업마다 노동력에 대한 수요가 높다"며 "기업들이 핵심 인력을 영입하기 위해 임금을 올리면서 내년 연말에는 실업률이 5~5.5%까지 하락할 것"이라고 내다봤다.

저유가도 소비 증가를 이끌 요소로 꼽힌다. 슈나이더 일렉트릭의 매트 스미스 글로벌 원자재 애널리스트는 "미국 소비자들은 유가 하락 덕분에 매일 약 4억달러 가량을 절약하는(save) 효과를 얻게 될 것"이라고 말했다.

미국 경기 회복으로 금융주를 둘러싼 투자 환경도 대체로 긍정적이다.

와이어트 인베스트먼트 리서치의 켄트 튠은 "기업들 투자와 소비자 예금이 증가할 경우 금융주들의 수익성이 개선되는 효과가 나타날 것"이라며 "금융위기 이후 은행들 재무건전성이 높아졌고, 대형은행에 친화적인 공화당이 미국 중간선거에 압승한 것도 호재"라고 설명했다.

다만 SPY는 수수료율이 0.09%로 동종 ETF에 비해 비싸다. 아이셰어즈 코어 S&P 500 ETF(iShares Core S&P 500 ETF, 종목코드: IVV)와 뱅가드 S&P 500 ETF(Vanguard S&P 500 ETF, 종목코드: VOO)는 S&P500지수를 추종하면서도 수수료가 더 낮다.

IVV는 지난해 12.73% 상승했으며 수수료율은 0.07%다. IVV는 하루 평균 거래량이 430만주로, 거래량과 수수료 측면에서 투자자들에게 최적의 ETF로 꼽힌다. 상위 구성 종목은 SPY와 일치하고 비중만 약간 다르다.

VOO는 수수료가 0.05%로 IVV보다도 저렴하다. 지난 한 해 12.39% 올랐으며 하루 평균 130만주가 거래된다. VOO의 포트폴리오는 ▲애플 3.85% ▲마이크로소프트 2.13% ▲엑손모빌 2.09% ▲존슨앤존슨 1.65% ▲제너럴일렉트릭 1.44%가 주를 이룬다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상