[뉴스핌=노종빈 기자] 지난해 말 유가 급락 등 시장 변동성이 커지는 구간에서 글로벌 정크본드(junk bond·신용 위험도가 높은 고수익 채권) 투자자들은 유로화 표기 정크본드를 매수하고 달러화 표기 정크본드를 매도했다.

이 같은 투자전략이 맞아 떨어지면서 지난해 말부터 올해 첫 한달 동안 유로화 표기 정크본드는 달러표기 자산에 비해 높은 수익률을 기록했다고 파이낸셜타임스(FT)가 12일(현지시각) 보도했다.

◆ 美 정크본드, 바닥권 저평가…반등 가능성

일각에서는 올해 1분기 중반에 접어들며 미국 정크본드가 수년래 저점까지 가격이 떨어져 있어 조만간 반등 움직임을 나타낼 것으로 기대하고 있다.

달러화 표기 정크본드 가격이 상대적으로 저렴한데다 유가 반등 추세와 향후 미국 경기 회복세 등을 감안한다면 충분히 매력적인 투자 기회를 주고 있다는 분석이다.

하지만 전문가들은 미국 정크본드의 제반 시장 환경이 개선되고 있지만 유럽 정크본드로의 수요도 당분간 강력하게 유지될 것이라고 분석했다.

마이크 케슬러 바클레이스 유럽채권 전략가는 ""미국 경제에 대한 전망이 유로존 상황보다 훨씬 우호적이고 유가도 다시 안정세를 나타낼 전망"이라며 "하지만 유럽 채권시장에는 ECB의 채권매입이라는 강력한 호재가 있다"고 말했다.

◆ 유럽 정크본드, ECB 대규모 양적완화로 전망 양호

시장 모멘텀 측면에서도 여전히 미국보다 유럽이 상대적으로 유리하다.

미국 채권 시장은 올해 연방준비제도(연준)의 금리인상을 앞두고 채권 투자자들이 위축돼 있다.

반면 지난달 유럽중앙은행(ECB)은 월 600억유로 규모의 대규모 양적완화 프로그램을 발표했다. ECB는 내년 9월까지 대략 1조유로 이상의 국채나 회사채 등 자산을 시장에서 매입할 계획이다.

이에 따라 유로존 국채는 물론 지방채, 회사채 등의 수익률은 수년래 최저치로 급락했다. 스위스 음식료 기업인 네슬레 회사채 수익률은 마이너스(-) 0.008% 수준에 거래됐다.

투자자문사인 레만리비언프리즌의 마티 프리즌 수석투자책임자는 "투자자들이 유럽에서 수익성 압박을 맞고 있다"며 "예전과 동일한 수익률을 유지하기 위해서는 더 신용도가 낮은 채권으로 옮겨가야 한다"고 말했다.

그는 "미국에서 10년물 국채의 수익률이 1.97% 수준이라는 점은 대단히 놀라운 것"이라며 "미국 회사채들이 적정가치에서 저평가 영역으로 변동했다"고 덧붙였다.

◆ 유럽 정크본드, 미국에 비해 신용리스크 낮아

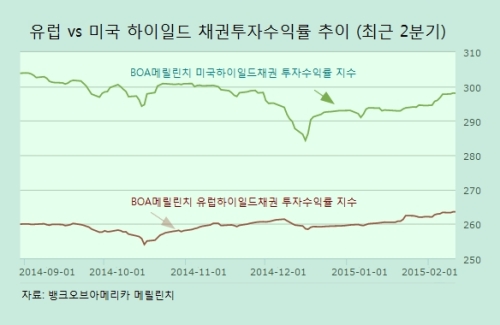

투자은행 바클레이스 분석에 따르면 최근 투자수익률 측면에서는 유럽 정크본드 시장이 미국에 비해 양호했던 것으로 나타났다.

최근 3개월동안 유럽 정크본드 투자자들의 투자수익률이 3.1%인 반면, 미국 정크본드 시장의 투자수익률은 -0.4%로 손실을 기록했다. 같은 기간 뉴욕증시 S&P500 지수는 1.3% 상승했다.

유럽 정크본드 회사채 시장은 최근 수년간 강세를 보이고 있다. 금융권의 유동성이 증가하면서 고수익 투자처를 찾는 자금이 늘어났기 때문이다.

유로화 표기 정크본드 발행량은 3650억달러 수준으로 1조3000억달러의 미국 시장에 비하면 크지 않다.

유럽 정크본드 발행기업들의 신용 등급은 Ba2/Ba3 수준으로 미국기업들의 B1/B2 등급에 비해 상대적으로 양호하다.

또 미국 정크본드의 경우 변동성이 높은 유가관련 업종의 비중이 15%에 이르지만 유럽 정크본드의 경우 1%에 불과하다.

페이든앤라이즐의 사부르 모이니 펀드매니저는 "다수의 투자자들이 낮은 유동성에도 불구 유럽 정크본드를 여전히 선호하고 있다"며 "유럽 시장에 최상의 투자 기회가 있다고 볼 수는 없지만 ECB의 양적완화 프로그램 덕분에 아직도 많은 투자자들이 몰리고 있다"고 말했다.

[뉴스핌 Newspim] 노종빈 기자 (untie@newspim.com)

영상

영상