최근 전세계적인 유동성 공급정책으로 로 경기 민감주에 대한 투자자들의 관심이 크게 늘고 있다. 특히, 지난달말 중국 인민은행이 추가 금리인하를 하면서 경기 부양의 의지를 확실히 보여 주었기에 중국과 주변국의 경기 민감, 금리민감주에 대한 관심은 지속적으로 상승할 것으로 판단된다.

최근 전세계적인 유동성 공급정책으로 로 경기 민감주에 대한 투자자들의 관심이 크게 늘고 있다. 특히, 지난달말 중국 인민은행이 추가 금리인하를 하면서 경기 부양의 의지를 확실히 보여 주었기에 중국과 주변국의 경기 민감, 금리민감주에 대한 관심은 지속적으로 상승할 것으로 판단된다.

최근에 한국과 중국과의 비교분석에 많은 노력을 하고 있는데 분석을 할수록 답은 하나가 나온다. 한국이 상해종합시장보다 절대적으로 저평가 되어 있고 따라서, 이번 경기 민감주의 상승에는 한국이 수혜를 받을 것으로 여겨진다.

경기 민감주를 크게 나누면 ▲건설주 ▲정유/화학주 ▲기계, 중공업, 조선 ▲철강으로 나누어 볼 수 있다. 이들 주식을 보면 건설주는 중국과의 경쟁에 큰 영향을 받지 않는다. 하지만, 나머지 정유/화학, 기계/중공업/조선, 철강은 당연히 받을 수 밖에 없다. 결국에는 중국의 대형사들과 경쟁을 하고 있기 때문이다. 따라서, 글로벌 투자자들의 입장에서는 상대적 가치를 분석하게 될 것이고 아무리 중국정부가 한국정부 보다 금리인하나 정책적으로 주식시장에 친화적이라고 하더라도 한국에 대한 관심은 높아질 수밖에 없다.

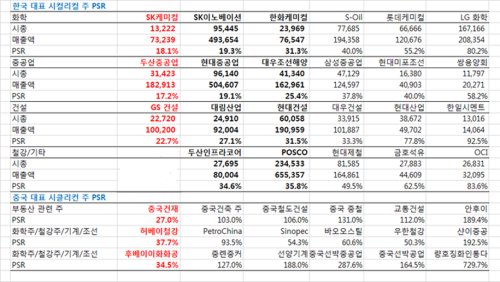

양국의 대형 경기민감주를 분석해보고 다음과 같은 결론을 내린다.

1.경기 민감주의 주가 회복기에 가치를 볼 때에는 주가순자산배율(PBR) 주가수익배율(PER) 보다 주가매출배율(PSR)이 훨씬 의미가 있는 투자지표(Valuation)라 판단된다. 그 이유는 경기 민감주들의 영업마진(OPM)은 국제적 경기 사이클에 따라서 큰 폭으로 변하기 때문에 PER은 의미가 없다.

그나마 PBR이 나은데 PBR은 대부분이 한국에 상장되어 있는 시클리컬 기업들은 최근 자기자본대비 할인률에 거래되기 일상이라서 저평가 되어있다는 것을 시사한다. PBR 1배를 넘어서면 얼마나 더 주가가 상승해야 하는지 답을 실적이 나와서 자기자본이익률(ROE)가 판단 되기 전까지 답을 주지를 않는다. 하지만, 만약 경기가 살아난다고 믿는 다면, 개인적으로 가장 타 회사들과 비교 투자하기 좋은 지표가 PSR 즉 시가총액/매출액 비율이라고 판단한다.

2. PSR로 보면 한국 대형 건설사의 주가는 너무나 싸다. 중국의 대부분 건설사는 매출액 대비 100% 이상에서 거래되는 반면, 한국 건설사들은 겨우 22.7%~33.3%에 거래되고 있다. 따라서, 여기서 100% 주가가 상승을 해도 전혀 문제가 없는 기업가치다. 대표 4개 회사를 무조건 매수한다. GS건설, 대림산업, 현대건설, 대우건설은 시장영향력에 비해 너무나 저평가되어 있다고 판단된다.

3. 의외로 정유/화학주의 PSR은 중국과 한국간의 가치 차이가 그렇게 크게 나타나지 않았다. 따라서, 정유/화학주는 앞으로 유가가격 추이를 보고 투자를 하면 된다. 개인적인 의견은 유가가 향후 2년 안에 70~80달러 안정을 찾을 것으로 예상하기 때문에 이들 업종의 주가도 적어도 향후 2년간 50%정도 상승하는 것이 맞는다고 예상한다.

4.한국의 중공업/기계/조선의 기업가치는 건설업종 만큼 중국 대형사 대비 엄청나게 저평가 되어 있다. 두산중공업, 현대중공업, 대우조선해양, 현대미포조선 등 이들 주가가 100% 상승해도 기업가치상으로는 전혀 문제가 없다. 많은 투자자들이 조선업종에 대한 장기적 미래에 대한 의구심을 가지고 있다. 그 이유는 중국과 일본이 수주경쟁에서 환율과 저가 공세로 한국에 이기고 있다고 나오기 때문이다.

하지만, 개인적인 생각은 좀 다르다. 아무리 수주에 지고 있다고 하더라도 저 마진에서 수주를 받는 것은 향후 미래에 중요한 것이 아니다. 앞으로 경기가 어느 정도 살아나면 고수익의 수주를 받는 것이 더욱 중요하다.

또한, 지금 PSR 상으로 계산해 보면 한국 조선사들은 중국 조선사들에 비해 1/5 가격에 거래가 되고 있다. 또한 이들 종목들은 대부분이 자가자본에 엄청난 할인률에 거래가 되고 있다. 따라서, 향후 이 주식들의 수익 회복은 조금 시간이 걸릴 수 있겠지만, 주가 차원에서는 바닥을 찍었다고 판단되어 꾸준히 사모아야 하는 업종으로 판단된다.

5.철강 쪽은 한국이 중국회사들보다 저평가 되어 있으나 그 강도는 그렇게 크지 않다. 하지만, 중소형 제강사는 아주 저평가되어 있는 수준의 PSR에 거래가 되고 있기에 관심을 가지고 볼 필요가 있다. 또한, 철강산업은 시클리컬로 보면 매력도가 높고 중국 철강사 대비 오르지 못한 것인 사실이지만 아직까지 수요/공급차원에서의 마진 확대에 대한 확신은 없다. 하지만, 이 업종 또한 바닥을 다지고 상대적으로 시장 대비해서 초과 수익은 나올 것으로 본다.

6.결론을 내리자면 가장 좋아 보이는 업종은 역시나 건설업종이다. 시클리컬 업종의 순위를 두자면 건설 > 기계/중공업 > 조선 > 철강 > 화학 순의 매력 도이다.

7. 중국 회사로는 중국건재, 허베이철강, 후베이화정공 이 세 회사가 PSR계념으로는 매력이 있어 보인다.

[프로필]

1993. 펜실베이니아대학교 와튼스쿨 경영·경제학 졸업

2011~2013 우리환아투자자문 북경 리서치센터장

2008~2010 우리엡솔루트파트너스 싱가폴 연구책임자, 자산관리사

2001~2007 씨티그룹글로벌마켓증권 상무

2000~2001 Morgan Stanley Dean Witter 애널리스트 이사

영상

영상