필자가 1월중순이후 뉴스핌을 통해 공개한 한국증시 투자전략을 요약하면 다음과 같다.

필자가 1월중순이후 뉴스핌을 통해 공개한 한국증시 투자전략을 요약하면 다음과 같다.

1) 향후 유동성 상승과 실적 상승으로 한국 증시는 향후 3~6개월 동안 코스피 2300까지 갈 것이다. 코스닥도 711 갈 것이다. 2) 이 상승 장에 주도 업종은 건설과 증권 업종이다. 3) 이들 이외 추가 주도 업종으로는 정유/화학, 중공업/조선, 성장주/코스닥이다.

이같은 포트폴리오로 지난 1월이후 시장대비 양호한 수익률을 올렸다. 하지만 지난주 건설주가 큰 폭으로 조정을 보이면서 포트포리오 수익률도 고전했다. 하지만 주도 업종에 대한 신뢰는 여전하다. 우선 지난주 큰 폭으로 주가조정을 경험한 건설주의 펀더멘털과 반면 상대적으로 지난주 선전한 증권주의 펀더멘털을 들여다 보자.

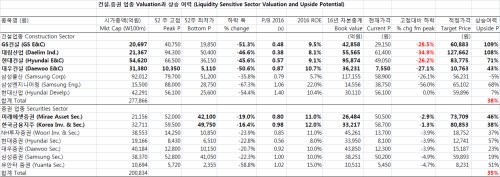

▶클릭하시면 큰 그림을 보실 수 있습니다.

두 업종 모두 적어도 펀더멘털 상 주가가 35~38% 상승을 해야 하는 경우이다. 심지어는 여타 분석기관에 올라와 있는 이들 업종에 대한 예상 자기자본수익률(ROE)가 필자의 개인적인 분석으로는 두 업종 모두 저평가상태라고 판단한다. 오랜 기간 낮은 실적과 나쁜 흐름의 주가라서 더욱 그럴 것이다. 적어도 향후 1~2년 동안 건설업종의 ROE는 12~13% 상승할 것이고, 증권업종의 ROE는 14~15%대로 상승을 전망한다.

결국 펀더멘털에 영향을 주는 요소들은 실적에 긍정적으로 영향을 미치게 되어있기 때문에 지금의 조정에서 흔들릴 이유는 없다. 'GS건설 수주 2590억, 20조 안전전환대출 나흘만에 완판, 20조 추가 지원, 한국 AIIB 가입, 정부 중동붐 5조 지원' 등 긍정적인 뉴스가 계속 나오고 있다.

하지만, 건설업종의 주가는 지난 한 주 커다란 주가 조정이 있었다. 최근의 이벤트성 조정은 분할 매수 기회로 활용하는 것이 좋다고 본다.

그렇다면, 일부 국내증권사와 전문가들이 향후 올라갈 종목이 널려있다고 하는 얘기는 여타 펀더멘털상 문제가 있는 종목에 성립 가능한 전략이지 흔히 대세 상승장의 대표 주에는 맞는 전략이 아니다. 특히, 지금도 건설, 증권을 대표 주로 매수한 투자자는 좀 더 긴 안목으로 투자에 임하는 것이 필요하다. 추가 매수를 시도하는 투자자는 분할 매수 그리고 단기적으로 3월말까지는 매수 포트폴리오 구성을 끝내는게 맞는 전략이라고 생각한다.

물론, 지난 1주일 단기 조정이 올 것이라는 것을 제대로 전망하지 못한 점은 인정을 한다. 하지만, 필자는 이러한 집단투자 성향의 움직임을 철저하게 반대하는 입장이다. 이같은 단기 조정으로 펀더멘털 차원에서 절대적인 매수 대표업종을 팔고 사는 조언 자체가 개인적인 투자 철학과는 맞지않기에 널리 이해해 주시기를 부탁드린다. 특히 대세 상승장, 즉 코스피 2300이상 2500 돌파를 예상하고 있는 필자로서는 단기 트레이딩 성향의 추천을 하기에는 무리가 있다.

필자가 추천하는 건설, 증권 종목들은 다음과 같다.

▲GS건설 ▲대림산업 ▲현대건설 ▲대우건설 ▲미래에셋증권 ▲한국금융지주 ▲현대증권 ▲유안타증권.

만약 종목 매수가 두렵다면 KODEX 건설, KODEX 증권 매수를 추천한다. 포트폴리오로 투자할 경우 건설 20%, 증권 20%, 정유·화학 20%, 중공업·조선 20%, 성장주·코스닥 20%의 전략이나 건설 25%, 증권 25%, 정유·화학 15%, 중공업·조선 15%, 성장주·코스닥 20% 전략을 권고한다.

[프로필]

1993 펜실베이니아대학교 와튼스쿨 경영·경제학 졸업

2011~2013 우리환아투자자문 북경 리서치센터장

2008~2010 우리엡솔루트파트너스 싱가폴 연구책임자, 자산관리사

2001~2007 씨티그룹글로벌마켓증권 상무

2000~2001 Morgan Stanley Dean Witter 애널리스트 이사

영상

영상