[편집자] 이 기사는 5월 1일 오전 10시 14분에 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고됐습니다.

[뉴스핌=전선형 기자] "요즘 펀드나 직접투자 상품을 찾는 고객이 상당히 늘어났습니다. 금리는 바닥인데 증시는 활황이니 투자에 적극적이 된거죠. 예·적금을 찾는 손님은 드뭅니다. 보험도 펀드에 비해 약소한 편이죠. 앞에 비치해놓은 고객용 상품 참고 자료도 펀드 상품이 많아진 건 사실입니다"(A은행 수송동 지점 과장)

은행 창구에 붙어있던 보험 상품 설명서들이 사라졌다. 대신 그 자리는 국내외 투자하는 펀드 상품들이 메우기 시작했다. 증시 활황으로 단기 고수익을 원하는 고객들이 늘어나면서 빚어낸 현상이다.

이같은 기조는 실제 수치에서도 확인되고 있다.

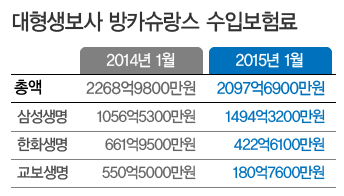

상위 생명보험사 3곳(삼성·한화·교보생명)만 보면 방카슈랑스(은행 보험판매) 초회보험료는 올 1월 2268억9800만원으로 지난해 1월보다 171억2900만원이나 감소했다.

각사별로 보면 한화생명과 교보생명의 방카슈랑스 초회보험료는 각각 422억6100만원, 180억7600만원으로 지난해 같은 기간보다 각각 36.15%와 67.16%나 줄어들었다. 미래에셋생명의 경우도 지난해 1월 144억7700만원에서 올해 1월 72억1600만원으로 49.91% 줄었다.

한화생명 관계자는 “방카슈랑스는 신상품 출시에 따라 판매율 차이가 많이 난다. 보통 새로운 상품이 많이 나오는 4월은 실적이 높다”며 “보험사도 증시 영향을 받는 변액이라는 투자상품이 있지만 은행에서는 보통 저축성보험 위주로 판매하기 때문에 단순비교는 어렵다”고 전했다.

반면 은행의 펀드판매 신규 규모는 대폭 증가하는 추세다.

KB국민은행은 올해 1분기 1조509억원 규모의 펀드를 판매하며 전년동기(5153억원)대비 2배 가량 증가했다. KB국민은행은 지난해 주식형펀드 장기투자 수익률(2014년말 기준)이 20.2%로 은행 중 가장 높다.

우리은행도 올해 1분기 신규 펀드판매 금액이 1조4638억원으로 전년동기(9072억원)대비 38.0%나 늘어났다.

우리은행 관계자는 “최근 창구에서 펀드에 대한 문의가 많다”며 “펀드의 경우 증시의 흐름을 많이 타기 때문에 판매가 좀 유동적”이라고 말했다.

게다가 최근 ‘보험금 안주는 보험사’, ‘깡통 보험’ 등 보험에 대한 소비자들의 인식도 악화되면서 방카슈랑스 판매가 감소하고 있다. 실제 생명보험사 방카슈랑스 1월 판매규모는 7012억8500만원으로, 2년전 2013년 1월 2조7350억원에 대비 1/3도 안되는 수준을 기록했다.

한 은행업계 관계자는 "사실 펀드판매보다 보험상품 판매후 떨어지는 수수료율이 높다. 그러나 보험은 펀드에 비해 상품구조가 어렵고 설명도 복잡해 지점에서도 판매를 다소 꺼리는 편"이라며 "또 2013년 은행-보험사간 불법 리베이트가 적발되면서 1년새 보험판매 비중이 많이 줄어들었다"고 귀띔했다.

보험사들은 속수무책이다. 최근 은행 외 저축은행과 증권사 등으로 방카슈랑스 채널을 확대하고 있지만 여의치 않은 모습이다.

이광연 한화생명 강남FA지점 FA(재무전문가)는 “은행에서 판매하는 보험과 펀드는 성향 자체가 다르다. 하지만 고객들은 투자수익으로만 상품을 비교하려는 성향이 있다”며 “보험은 장기로 붓는 상품이고, 연말정산·세제혜택 등의 절세 효과가 있는 반면 펀드는 단기로 고수익을 얻는 공격적 상품이다. 다만 최근 증시가 활황하며 펀드 판매가 증가하고 있는 것”이라고 설명했다.

이어 그는 “은행을 찾는 고객은 대부분 중수익·위험을 원한다. 안전한 자산관리를 위해서는 펀드와 더불어 보험, 예·적금 등의 상품에 분산해 돈을 넣는 것이 좋다”고 조언했다.

[뉴스핌 Newspim] 전선형 기자 (intherain@newspim.com)

영상

영상