채권과 스왑시장에 각종 루머가 난무했다. 10-3년 스프레드 70bp에서의 언와인딩설이 있었다. 국채선물 움직임을 보면 3년선물 매도가 나온후 10년선물 매수가 있었다는 점에서 이같은 소문을 뒷받침하는 것으로 보인다.

한국은행이 금리인하시 시장 충격에 대한 문의를 했다는 소문도 돌았다. 전일에도 정부에서 이같은 문의가 있었다는 소문이 돌면서 IRS 단기시장에서 금리인하 프라이싱이 있었던 바 있다. IRS 장기쪽에서는 10년 본드스왑 확대에 따라 파워스프레드가 발행됐다는 설도 있었다.

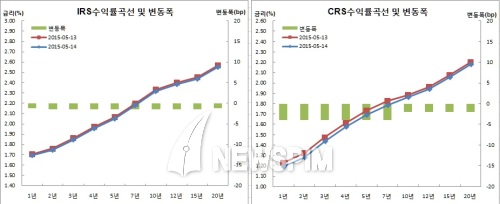

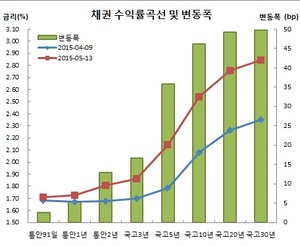

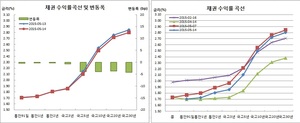

본드스왑은 장기구간을 중심으로 이틀째 축소세를 보였다. 1년구간이 0.9bp 벌어진 -2.9bp를, 3년구간이 0.8bp 와이든된 -1.0bp를 기록했다. 반면 5년과 10년구간이 2.5bp씩 줄어 각각 -5.2bp와 -18.3bp를 기록했다. 10년구간은 12일 -22.0bp까지 벌어지며 지난해 12월10일 -22.9bp 이후 5개월만에 와이든된 바 있다.

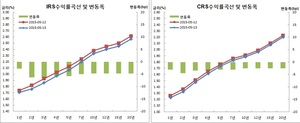

CRS금리가 구간별로 2bp에서 4bp까지 떨어졌다. 7년이하 구간에서는 4bp씩 하락해 1년물이 1.190%, 2년물이 1.280%, 3년물이 1.435%, 5년물이 1.575%, 7년물이 1.785%를 나타냈다. 10년이상 구간에서는 2bp씩 하락해 10년물이 1.865%에 거래를 마쳤다.

스왑베이시스는 확대됐다. 1년테너가 2.8bp 벌어진 -50.5bp로 지난달 30일 -52.0bp 이후 보름만에 와이든을 보였다. 2년, 3년, 5년테너는 2.5bp씩 확대돼 각각 -46.5bp, -41.3bp, -36.0bp를 기록했다. 10년테너도 0.5bp 늘어난 -45.0bp로 거래를 마감했다.

한 외국계은행 스왑딜러는 “IRS시장이 채권보단 덜 아웃퍼폼했다. 전체적으로 혹시나 금리인하에 대한 기대가 있어 비드가 많지 않았던 것 같다. 그간 역외 오퍼가 많았고 채권쪽은 공급 우려로 셀오프가 있어 10년 본드스왑 역전폭이 컸다. 이에 따라 구조화채권 발행설도 있었다”며 “CRS시장은 단기쪽 1년 2년 위주로 에셋플로우가 있었다”고 전했다.

또다른 외국계은행 스왑딜러는 “IRS시장은 어제부터 이어진 루머가 영향을 미쳤다. 장중 스팁에서 플랫으로 반전했다. 역외 오퍼도 많았다”며 “파워스프레드발행설도 있었지만 최근 구조화채권이 매일 나오다시피해 특별한 이슈는 아니다. 또 국채선물을 보면 3년쪽 셀이 먼저 크게 나왔고 이후 10년쪽 바이가 있었다는 점에서 커브 언와인딩 움직임으로 보인다. 이 와중에 파워스프레드등 구조화가 있었는지는 모르겠다”고 말했다.

그는 또 “CRS는 중공업과 에셋이 지속되고 있다. 1년과 6개월 FX스왑도 CRS와 같은 흐름이었다”고 덧붙였다.

[뉴스핌 Newspim] 김남현 기자 (kimnh21c@newspim.com)

영상

영상