향후 M&A가 재개될 가능성이 높아 북미 최대 에너지 인프라 기업 킨더모간에 이어 새로운 공룡이 탄생할 수 있다는 기대에서다.

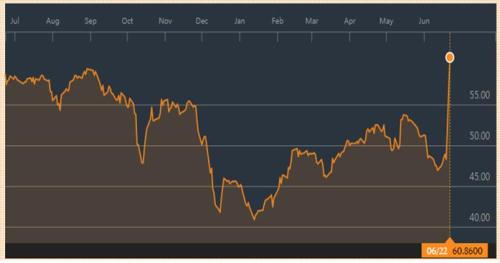

지난 주말 미국 천연가스 파이프라인 제조업체 윌리엄스는 인수가격이 터무니없이 낮다는 이유로 경쟁사 에너지트랜스퍼에퀴티(ETE)의 M&A 제안을 거절했다. ETE는 인수가격으로 지난 20일 윌리엄스 종가에 32.4%의 프리미엄을 더한 66달러를 제시했다. 부채를 포함한 총 인수가는 510억달러(약 56조원)다.

윌리엄스의 결정에도 양측의 M&A가 이대로 무산되지 않을 것이라는 게 대체적인 시장의 분위기다. 윌리엄스가 ETE의 인수제의를 거절한 이후, 투자은행 바클레이스와 라자드를 고용해 회사 매각 작업을 이어갈 것임을 시사했기 때문이다.

에너지투자은행 투더피커링홀트의 브랜든 블로스먼 애널리스트는 "입찰 후보군으로 킨더모간과 엔터프라이즈프로덕츠가 꼽히지만 이들은 윌리엄스 인수에 매력을 느끼지 못하고 있다"며 "윌리엄스는 자신들이 더 높은 인수가를 받을 수 있는 가치를 시장에 증명해야 할 것"이라고 지적했다.

앞서 킨더모건은 지난해 마스터합작회사(MLP) 포기를 선언하며 공격적인 M&A를 예고한 바 있다. MLP는 원유와 가스 운송, 저장시설 등 실물자산을 직접 소유하는 대신 자회사를 통해 보유하는 구조다. 때문에 MLP는 법인세를 내지 않는다.

하지만 미드스트림 산업이 회사의 외형을 키우는 자본 확충 없이 성장이 어렵고 일반주주가 아닌 설립에 자금을 댄 유한책임사원이 높은 배당을 챙긴다는는 점이 발목을 잡았다. ETE의 M&A 시도 역시 이러한 요인이 작용했다는 분석이다.

킨더모건은 윌리엄스가 진출한 중부 대서양 연안에 이미 대규모 인프라 시설을 갖추고 있어 인수 필요성을 느끼지 못하고 있다. 아울러 지난해 관계싸 3곳을 흡수해 북미 최대 업체로 부상했다는 점에서 추가로 윌리엄스 인수에 나서면 반독점법에 걸릴 수 있다는 우려도 작용했다.

또 다른 업계 거물 엔터프라이즈는 지금껏 대규모 M&A에 관심을 보인 바 없다.

MLP인베스터어드바이저리리서치의 퀸 킬리 전무이사도 "킨더모간이 프리미엄을 얹으면서까지 윌리엄스의 자산을 인수할 필요는 없어보인다"고 분석했다.

크레디트스위스는 투자 보고서에서 "킨더모간과 엔터프라이즈가 인수전에 뛰어들 경우 ETE의 인수가는 주당 70달러까지 오를 수 있을 것"이라고 전망했다.

반면 대런호로위츠의 레이먼드 제임스 에너지 애널리스트는 "ETE의 인수가는 윌리엄스의 가치를 제대로 반영하지 못했다"며 "더 높은 제안이 들어와도 전혀 놀라지 않을 것"이라고 반박했다.

[뉴스핌 Newspim] 배효진 기자 (termanter0@newspim.com)

영상

영상