[편집자] 이 기사는 7월 2일 오후 7시 40분에 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고됐습니다.

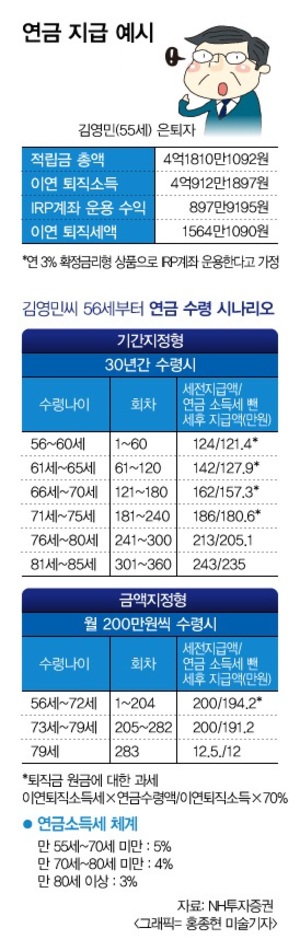

[뉴스핌=우수연 기자] # 제조업체에 다니다 퇴직한 김영민(55)씨는 퇴직연금을 4억원 넘게 적립했다. 퇴직 3년 후 연금을 수령하려고 했더니 그사이 원금이 불어 운용이자만 1500만원에 달했다. 연금 이자가 1200만원을 넘자 종합소득과세에 포함돼 최고세율 대상자인 그는 많은 세금을 물어야만했다.

퇴직연금은 수령 방법에 따라 국가에서 매기는 세금도 달라진다. 특히 김씨 같은 종합소득과세 대상자들은 퇴직연금 세법에 민감할 수밖에 없다.

전문가들은 절세를 위해 연금저축과 적립식IRP에 돈을 넣었는데, 나중에 연금을 찾는 과정에서 세금 폭탄을 맞게될 수도 있다고 충고한다. 연금수령 시 마지막에 운용 이자를 받는데, 이 수익이 연 1200만원을 넘으면 종합소득과세 대상에 포함되기 때문.

퇴직연금을 일시금으로 수령하지 않고 연금으로 쪼개서 받게되면 운용수익에 대한 과세가 미뤄지므로 재투자 효과를 확대시킬 수 있다. 게다가 이때 퇴직금 원금은 퇴직소득세의 70% 수준으로 분리과세 받을 수 있다. 퇴직금 원금에 한해 세율을 30%정도 깎아준다는 것.

문진혁 우리은행 고객자문센터 세무팀장은 "앞으로 퇴직소득세율이 높아질 것으로 예상되기 때문에, 퇴직금이 많은 임원 등은 일시금보다 연금으로 수령하게되면 세금을 30% 정도 절감받는 효과가 있다"며 "저금리 시대에 마땅한 운용처를 찾지 못한 사람들에게는 퇴직연금이 하나의 방법일 수 있다"고 말했다.

◆ 운용이자 1200만원 넘을 땐 어떻게 하죠?

연금을 받을 때에는 우선 퇴직금 원금을 먼저 나눠 받고, 가장 마지막에 운용 수익을 받는 것이 일반적이다. 이때 운용수익이 1200만원을 넘을 경우 종합소득과세에 포함된다. 금융소득이 2000만원 이상인 종합소득과세 대상자의 경우, 절세를 위해 퇴직연금과 연금저축 등에 꾸준히 돈을 넣어왔는데 마지막에 생각보다 운용수익이 커지면 높은 세율을 적용받을 수 있다는 얘기다.

연금을 받을 때에는 우선 퇴직금 원금을 먼저 나눠 받고, 가장 마지막에 운용 수익을 받는 것이 일반적이다. 이때 운용수익이 1200만원을 넘을 경우 종합소득과세에 포함된다. 금융소득이 2000만원 이상인 종합소득과세 대상자의 경우, 절세를 위해 퇴직연금과 연금저축 등에 꾸준히 돈을 넣어왔는데 마지막에 생각보다 운용수익이 커지면 높은 세율을 적용받을 수 있다는 얘기다.

전문가들은 퇴직금 원금이 많은 자산가를 위해 다음과 같이 조언했다. 퇴직금 원금 자체가 많아 운용 수익이 1200만원을 넘게되면, 원금 수령때까지는 연금형태로 나눠받다가 마지막에는 일시금 수령으로 전환해 이자를 받는 방식이다.

종합소득과세에 포함되면 최고 38%까지 높은 이자를 물 수도 있지만, 마지막에 이자만 일시금으로 수령하게되면 기타소득으로 과세돼 15%로 분리과세 받을 수 있다.

퇴직연금 운용 수익이 1200만원 이내이면 3.3~5.5%의 낮은 세율로 원천징수를 하는 것만으로 과세를 끝낼 수 있다. 단 55세 이후, 연금수령한도를 넘지 않는 선에서 연금을 수령해야한다는 기준에 충족해야한다.

반면, 만일 일시금 또는 중도에 연금을 수령하면 '퇴직소득세'를 물게된다.

우선 퇴직소득세에서 퇴직금 원금의 40%는 기본적으로 공제된다. 이후 근속연수별로 아래와 같이 근속연수 공제가 이루어진다. 두 과정을 통해 퇴직과세표준이 산출되면 이를 다시 근속연수로 나눠 연평균 과세표준을 구한다.

다만 일시금으로 수령할 경우 연금보다 30% 세금을 더 물어야한다. 운용 이익에 대해서도 저율의 분리과세를 받지 못하고 기타소득으로 15% 분리과세 받는다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)

영상

영상