<이 기사는 지난 9일 뉴스핌 프리미엄 유료 콘텐츠 'ANDA'에 출고됐습니다.>

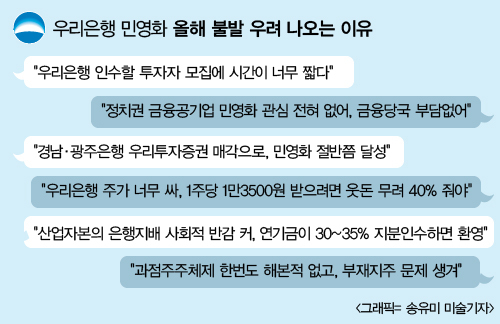

[뉴스핌=한기진 노희준 기자] “우리은행 인수할 과점주주 모집할 시간이 촉박하다.”

정부 고위관계자는 최근 기자와 만나, 우리은행 민영화가 올해는 힘들 것이라며 이같이 말했다. 그는 “현실적으로 연기금 4~5곳이 구성한 컨소시엄의 우리은행 인수가 가장 좋은 시나리오”라고 했다.

인수후보자로 연기금을 언급한 것은 우리은행 지분매각 수요예측 상황이 신통치 않다는 점을 방증한다. 우선 수요자를 만나 시장조사를 하기에는 기간이 너무 짧다. 공적자금관리위원회가 우리은행 매각방안을 발표할 시한이 ‘7월’인데, 공자위가 첫 회의를 연 뒤, 수요예측을 지난 6월에 시작해 불과 ‘한 달’여 지났을 뿐이다. 2010년 이후 4번이나 민영화에 실패한 이유가, 충분한 인수자가 나타나지 않아 유효경쟁이 성립하지 않아서인데 갑작스레 인수 희망자가 늘어나기는 어렵다.

또 정부가 원금 회수 목표로 제시한 우리은행 주가는 1주당 1만3500원. 9일 현재 9330원으로 차이가 너무 크다. 우리은행을 인수하려면 최소 경영권 프리미엄(웃돈)만 주가의 40%를 더 줘야 한다.

또 정부가 원금 회수 목표로 제시한 우리은행 주가는 1주당 1만3500원. 9일 현재 9330원으로 차이가 너무 크다. 우리은행을 인수하려면 최소 경영권 프리미엄(웃돈)만 주가의 40%를 더 줘야 한다.

그러나 공자위 관계자는 “수요조사는 어느 정도 했고, 7월에 논의는 할 예정”이라며 “(매각방식) 어떤 형태로 갈지는 알 수 없다”고 말했다.

투자자 모집이 쉽지 않자 유력한 매각 방안으로 거론됐던 ‘과점주주(몇몇 주주가 지분을 나눠 갖는 방식)체제에 대해 당국에서 회의적인 목소리가 나온다. 박상용 공적자금관리 위원장도 뉴스핌에 “과점주주는 지금까지 해본 적이 없어 어려움이 따르고 지분을 분산하면 부재지주로 인해 지배구조가 취약해진다”고 지적한바 있다.

이 방식은 이광구 우리은행장이 가장 많은 준비를 해왔다. 우리은행 고위 임원은 “거래 기업을 상대로 과점주주가 돼 달라는 요청을 많이 한다. 행장도 많이 뛰었고 은행 차원에서 투자자 준비가 됐다고 본다”고 말했다.

우리은행 민영화가 올해 어려워진 또 다른 이유는 정치권의 무관심과 정부 내부에서 ‘절반’의 민영화가 이뤄졌다고 보는 분위기다.

앞서 정부 고위관계자는 “금융공기업 민영화에 대해 정치권은 전혀 관심이 없고 내년 총선을 앞두고 있어 신경쓰지 못하는데 금융당국이 민영화에 의지를 가질 이유가 없다”고 말했다.

다른 정부 관계자는 “신제윤 전 금융위원장이 작년 우리금융 자회사인 경남은행, 광주은행, 우리투자증권을 매각하면서 민영화가 어느 정도 됐다고 (청와대에) 보고한 듯 하다”고 말했다. 임종룡 금융위원장이 마지막 남은 우리은행 매각에 부담을 가질 이유가 없다는 얘기다.

그래서 4~5곳의 연기금이 우리은행을 인수하는 게 올해 민영화의 유일한 방안으로 나온다. 국민연금, 군인공제회, 교원공제회 등이 우리은행 경영권 행사에 필요한 지분 30~35%만 보유하고, 예금보험공사는 나머지 20%(총 51%)를 재무적투자자(FI)에게 매각하는 것이다.

금융위 관계자는 “연기금이 들어온다면 환영한다”면서 “주주적격성 심사를 금융위가 하겠지만, 연기금 내부의 투자지침에서 허용하느냐가 관건”이라고 말했다. 다만 연기금은 지난 네 차례 우리은행 매각에 지분인수 의향서를 제출할 적이 없다.

이에 따라 임종룡 위원장에게 우리은행 매각을 내년으로 연기할 출구전략이 필요하다는 목소리가 나온다. 임 위원장이 은산분리(은행자본과 산업자본 분리)에 적합한 투자자가 나타나지 않았고, 공자위 위원들의 임기가 10월경 마무리되기 때문에 차기 위원들에게 과제를 넘기는 게 바람직하다고 밝히는 것이다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상